Índice del contenido

¿Qué beneficios tiene automatizar el proceso de cálculo de planilla?

Automatizar el cálculo de planilla no es simplemente una cuestión de eficiencia operativa, sino una decisión estratégica con implicaciones profundas en la productividad, cumplimiento legal, seguridad, satisfacción del talento humano y hasta en la rentabilidad global de la organización. Para los directores de Recursos Humanos, Finanzas y Tecnología, comprender a fondo los beneficios de esta automatización permite alinear el área de nómina con la visión estratégica corporativa.

A continuación, exploraremos estos beneficios a través de una narrativa estructurada y con ejemplos ejecutivos para contextualizar su impacto real.

1. Eliminación de errores humanos: el primer gran salto

En una empresa con 300 o más colaboradores, el cálculo de planilla manual implica revisar cientos de variables: días trabajados, horas extras, bonificaciones, deducciones, impuestos, etc. En este escenario, un error mínimo puede derivar en sanciones legales, insatisfacción de empleados o problemas de caja.

Al automatizar este proceso con una solución confiable, como un software de RRHH integrado o especializado en planillas, se elimina el margen de error humano gracias a la consistencia algorítmica.

2. Ahorro significativo de tiempo operativo

En el pasado, equipos enteros dedicaban días enteros al cálculo de nómina. Hoy, con un sistema automatizado, el tiempo se reduce hasta en un 85%, permitiendo a los equipos enfocarse en tareas estratégicas como análisis de compensaciones, bienestar organizacional y desarrollo del talento.

Ejemplo real: En una empresa de retail con más de 1,000 colaboradores, automatizar su planilla les permitió reducir de 5 días a solo 4 horas el tiempo de ejecución del ciclo mensual. Esto liberó al equipo de RRHH para trabajar en programas de fidelización y cultura organizacional.

3. Cumplimiento normativo constante y actualizado

Las leyes laborales y tributarias cambian frecuentemente. Mantenerse actualizado de forma manual representa un riesgo. Un sistema automatizado incluye reglas legales parametrizadas y actualizables, lo que minimiza el riesgo de sanciones por incumplimientos en aportes, beneficios o impuestos.

Además, los buenos softwares están alineados con entidades como SUNAT, SAT, IMSS, UGPP o la institución correspondiente en cada país, lo que facilita la declaración y presentación automática de reportes legales.

4. Trazabilidad y auditoría en tiempo real

Uno de los principales dolores para los gerentes de finanzas y auditores internos es la falta de trazabilidad cuando ocurre un error en planilla. La automatización permite registrar cada modificación, cálculo y transacción, lo cual facilita procesos de auditoría, conciliación y análisis retroactivo.

Beneficio clave: Cada pago queda respaldado con su lógica de cálculo y su justificativo documental, algo esencial en contextos de fiscalización laboral.

5. Seguridad y confidencialidad de la información

Los datos de planilla son de los más sensibles de toda la organización. El acceso a sueldos, beneficios, descuentos, entre otros, exige altos niveles de seguridad. Las plataformas modernas cuentan con encriptación avanzada, controles de acceso por perfiles, trazabilidad de cambios y hasta alertas de actividad sospechosa.

Esto evita fugas de información crítica, protege a la organización legalmente y garantiza una adecuada reputación interna.

6. Integración con otros sistemas empresariales

Un sistema de planilla automatizado se puede integrar con ERP, CRM, BI y otros softwares de gestión, lo que permite consolidar información financiera, de talento y productividad.

Esto facilita generar reportes de coste por empleado, ratios de eficiencia, proyecciones presupuestales y simulaciones de escenarios salariales. En resumen, convierte a la planilla en una fuente de datos estratégica.

7. Mejora en la experiencia del colaborador

En muchos casos, los errores en la planilla provocan malestar, desconfianza y desmotivación en el equipo humano. Al automatizar este proceso, los pagos se hacen de forma oportuna, clara y sin sorpresas, lo que mejora la experiencia del colaborador y su percepción hacia la empresa.

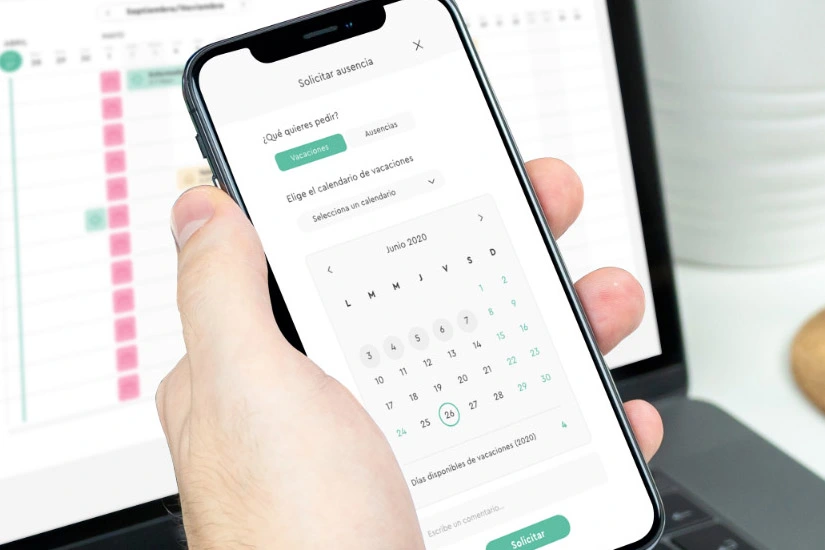

Adicionalmente, muchos sistemas permiten a los colaboradores autogestionarse a través de portales de empleados o apps móviles, donde pueden revisar sus boletas, descargar documentos o reportar incidencias.

8. Escalabilidad para el crecimiento organizacional

Automatizar el cálculo de planilla permite a las empresas escalar rápidamente sin comprometer la precisión del proceso. Al abrir nuevas sucursales, contratar más personal o implementar nuevas políticas de compensación, un sistema automatizado se ajusta con rapidez, sin sobrecargar al equipo.

Esto es esencial para empresas en crecimiento o en procesos de transformación digital.

9. Alineación estratégica con el área financiera

Cuando la planilla se gestiona desde una plataforma integrada, el equipo de finanzas puede analizar costos laborales en tiempo real, tomar decisiones presupuestarias más certeras y planificar flujos de caja con mayor precisión.

La planilla deja de ser solo un “gasto” y se convierte en un insumo financiero valioso, incluso para evaluar retornos de inversión en el talento humano.

10. Reducción de costos administrativos y legales

Aunque la inversión inicial en un sistema automatizado puede parecer significativa, el ahorro total supera ampliamente ese monto al reducir horas-hombre, evitar errores, prevenir multas y elevar la eficiencia operativa.

En muchos casos, el retorno de inversión se evidencia en menos de 6 meses.

✅ Conclusión Ejecutiva

Automatizar el proceso de cálculo de planilla no es solo una mejora técnica, es una decisión estratégica que permite minimizar riesgos, elevar la eficiencia, empoderar a los equipos, cumplir con la ley y fortalecer la imagen corporativa ante los colaboradores.

Desde el punto de vista gerencial, esta transformación es un catalizador de competitividad, reputación y sostenibilidad. Empresas como Google, Amazon o incluso bancos regionales líderes ya lo entendieron: una nómina automatizada es la base para construir una cultura laboral sólida, ágil y preparada para el futuro.

¿Cómo garantizar la precisión en el cálculo de planilla en empresas con alta rotación?

La alta rotación de personal representa un verdadero desafío para los departamentos de Recursos Humanos, Contabilidad y Finanzas. Cuando el ingreso y salida de colaboradores es constante, la complejidad del cálculo de planilla aumenta exponencialmente, y con ella, el riesgo de cometer errores que pueden derivar en multas, insatisfacción del personal o incluso conflictos laborales.

Para un gerente o director, garantizar la precisión en este entorno volátil requiere un enfoque integral, que involucra procesos, tecnología, políticas claras y una visión estratégica centrada en la gestión del cambio. A continuación, detallamos cómo lograrlo con una mirada ejecutiva, estructurada y orientada a resultados.

1. Digitalización total del ciclo de vida del colaborador

Una empresa con alta rotación necesita registrar cada movimiento del colaborador en tiempo real: desde su ingreso, ascensos, cambios contractuales, descansos, hasta su cese. Un error en cualquiera de estos puntos afecta el cálculo de planilla.

Solución: implementar un software de gestión del talento que integre con el sistema de nómina, de modo que toda acción quede registrada automáticamente y sea tenida en cuenta en los cálculos mensuales. La digitalización evita las lagunas de información entre áreas como reclutamiento, RRHH y finanzas.

2. Automatización de fechas clave

En un entorno de alta rotación, es común que los colaboradores ingresen o salgan en cualquier momento del mes. Si estas fechas no son capturadas con precisión, el pago puede ser incorrecto.

Estrategia efectiva: configurar el sistema de planilla para que tome en cuenta automáticamente fechas de ingreso y salida, calculando proporcionalmente remuneraciones, beneficios y descuentos. Esto incluye:

Sueldos proporcionales por días trabajados

CTS o indemnizaciones según normativa

Descuentos por inasistencias no justificadas

Aportes sociales ajustados

Resultado esperado: cada colaborador recibe el pago exacto por los días que trabajó, sin errores manuales ni omisiones.

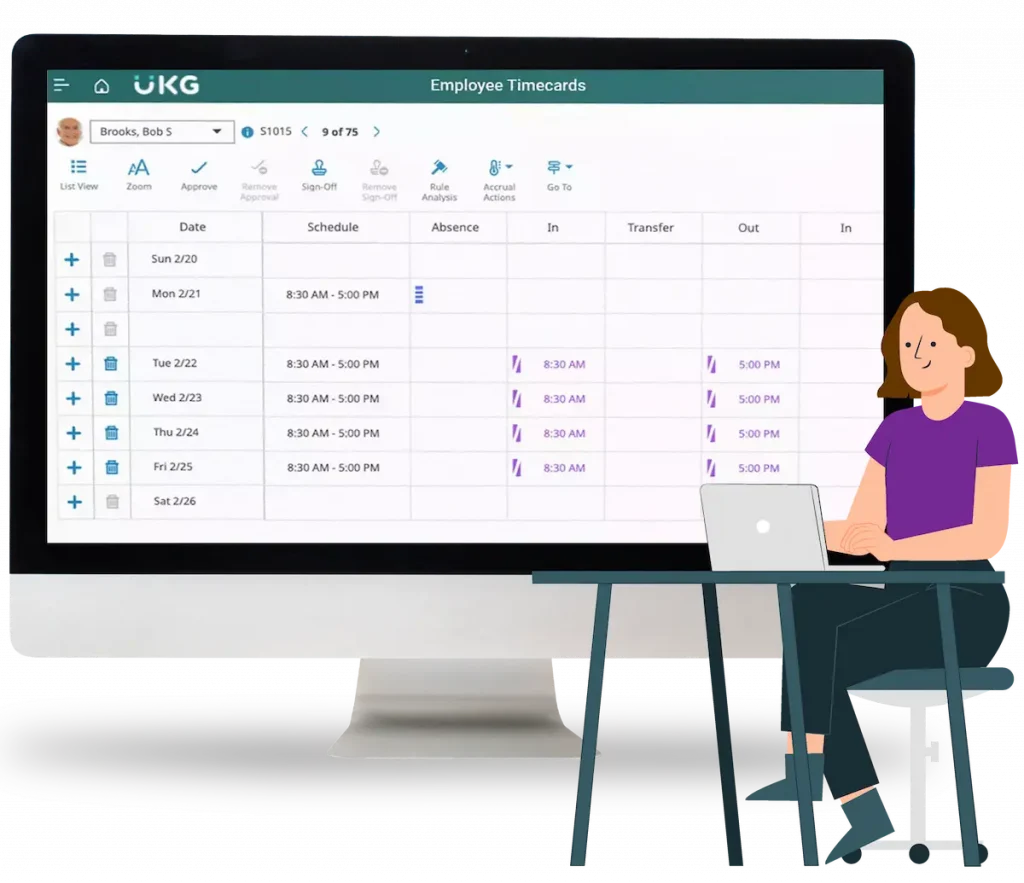

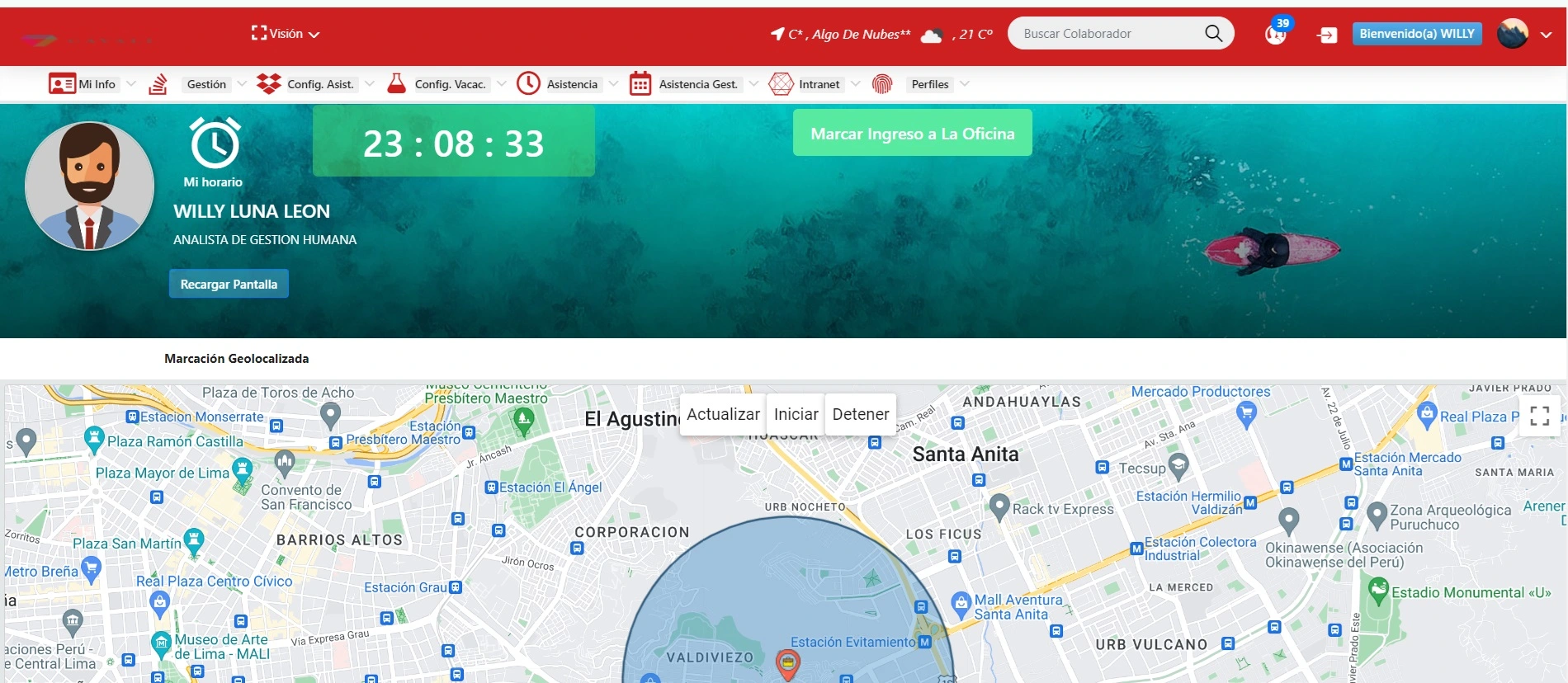

3. Integración de la planilla con control de asistencia

Uno de los principales errores en empresas con alta rotación es la desconexión entre asistencia y planilla. Si el sistema de nómina no se alimenta directamente del control de asistencia, los errores en horas, turnos o inasistencias están garantizados.

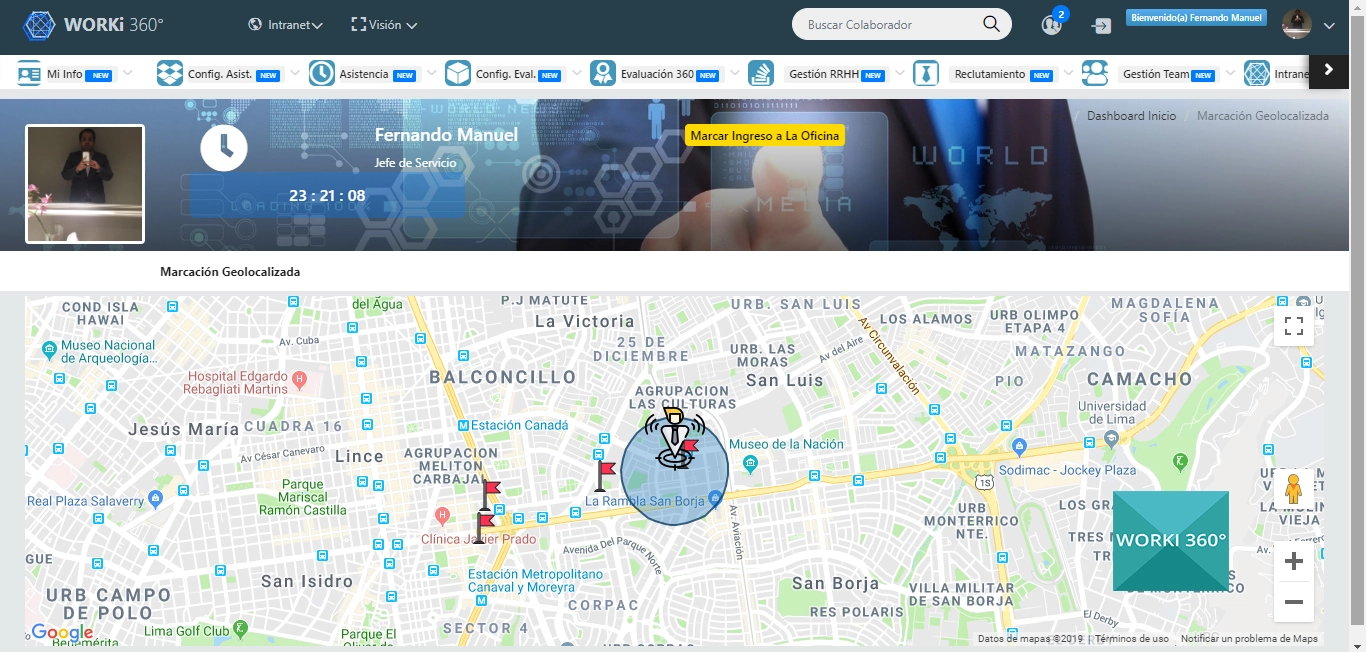

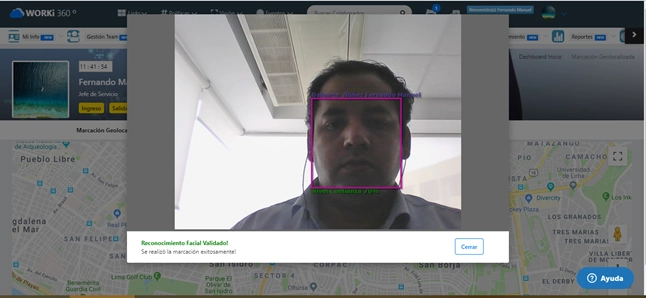

Solución tecnológica: utilizar sistemas de control biométrico, QR, geolocalización o apps móviles que registren asistencia en tiempo real y la integren con la planilla. Esto permite calcular con precisión:

Horas trabajadas reales

Tardanzas y sus descuentos

Horas extras

Días compensables o no remunerados

Beneficio adicional: se eliminan discusiones internas y reclamos infundados, pues los registros son auditables y transparentes.

4. Protocolos estrictos de offboarding

Cuando alguien sale de la empresa, es común que existan omisiones en la liquidación final si no se sigue un protocolo formal y automatizado. Esto incluye pago de vacaciones truncas, CTS, bonificaciones pendientes, descuentos por préstamos internos, etc.

Propuesta de mejora: crear un workflow digital de salida con pasos obligatorios para cada área (RRHH, Finanzas, Tecnología, Legal), donde no se pueda proceder al cálculo final sin que todos hayan validado la información.

Ventaja gerencial: la empresa se protege legalmente, el trabajador se va con una imagen positiva y se reducen riesgos de demandas.

5. Capacitación constante del equipo de planilla

En contextos de alta rotación, también suele haber cambios en el propio equipo de RRHH o planillas. La rotación interna puede afectar la calidad del cálculo.

Medida correctiva: instaurar un programa de capacitación continua y documentada, acompañado de manuales internos, vídeos formativos y acompañamiento de personal senior.

Dato clave: las mejores empresas tienen una “cultura del relevo”, donde la salida de un analista no significa pérdida de conocimiento, sino una transición fluida con respaldo documental.

6. Controles dobles y validación cruzada

Antes de procesar pagos, se debe implementar una validación cruzada entre áreas clave: RRHH, Finanzas y Auditoría Interna. Esto ayuda a detectar errores como:

Colaboradores que ya no deberían cobrar

Montos duplicados

Bonificaciones mal calculadas

Deducciones omitidas

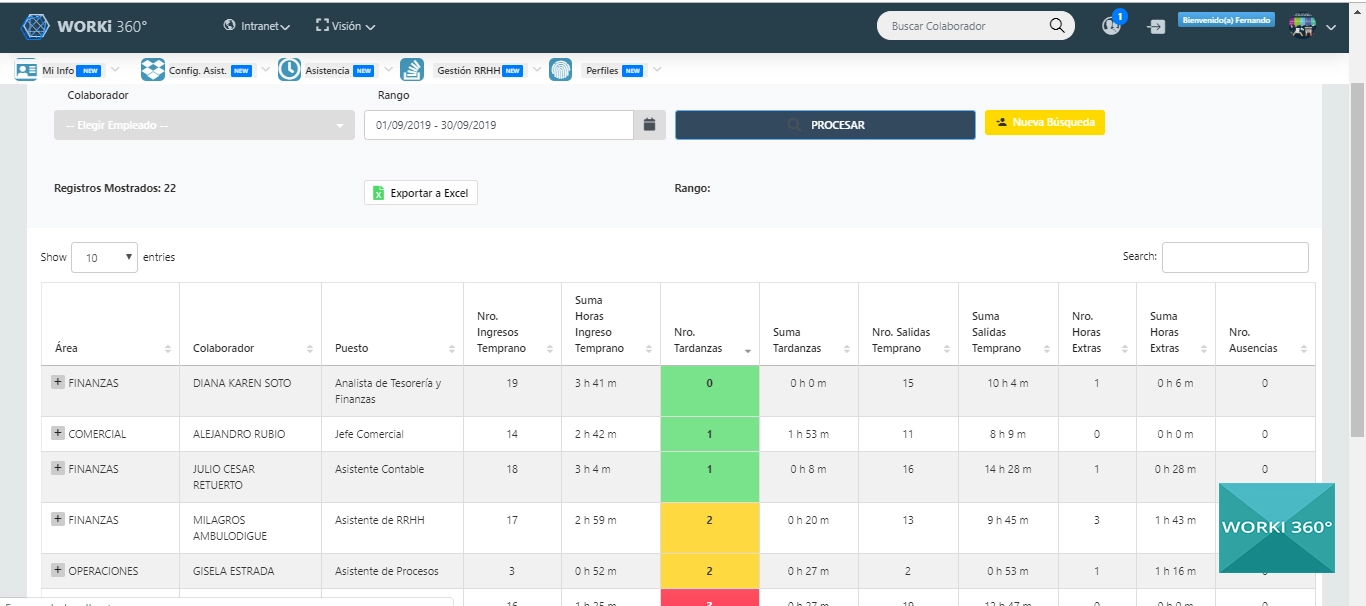

Herramienta recomendada: dashboards automatizados con alertas visuales sobre inconsistencias, topes, excepciones y diferencias frente a meses anteriores.

7. Parámetros y reglas automatizadas para cada tipo de contrato

En empresas con alta rotación suelen convivir múltiples modalidades contractuales: part-time, full-time, por proyecto, practicantes, etc. Cada uno con su régimen legal y tributario distinto.

Recomendación: configurar en el sistema de planilla plantillas preestablecidas por tipo de contrato, con sus fórmulas y reglas propias. Esto evita que se apliquen condiciones erróneas o se omitan beneficios específicos.

8. Auditorías internas mensuales

No hay precisión sin control. Establecer auditorías internas regulares, incluso antes del pago final, permite detectar anomalías tempranas.

Estrategia: crear un equipo o rol rotativo que revise aleatoriamente planillas de distintos departamentos y contraste datos entre lo planificado y lo ejecutado.

Beneficio real: cultura de mejora continua, transparencia y responsabilidad compartida.

9. Simulación anticipada de planillas

Una herramienta clave para prevenir errores es simular la planilla antes de su cierre. Esto permite:

Ver el impacto financiero antes del desembolso

Corregir posibles errores de carga

Validar movimientos especiales como bonos, ceses o adelantos

Caso real: empresas líderes ejecutan simulaciones el día 25 de cada mes para que los gerentes validen y corrijan antes del cierre.

10. Tecnología con inteligencia predictiva

Las plataformas más avanzadas ya incorporan IA o machine learning que detectan anomalías antes de que generen problemas. Por ejemplo:

Alertas cuando un colaborador cobra más del 20% que el mes anterior

Indicadores de duplicidad

Errores en acumulación de beneficios

Inconsistencias por ausencias prolongadas

Impacto estratégico: el sistema aprende del historial y se convierte en un asistente preventivo.

✅ Conclusión Ejecutiva

En empresas con alta rotación, la precisión en el cálculo de planilla no es opcional: es un imperativo organizacional. Cada error no solo genera costos financieros, sino que erosiona la confianza, la reputación y la moral interna.

El camino hacia la precisión implica automatización, integración, controles rigurosos, entrenamiento continuo y uso de tecnología avanzada. Cuando estos elementos se combinan, la empresa transforma su planilla de un dolor operativo a un activo estratégico que refuerza el control, la eficiencia y la experiencia del talento humano.

¿Qué tipo de auditorías se deben realizar al proceso de planilla?

En el entorno empresarial actual, donde el cumplimiento normativo, la transparencia y la eficiencia operativa son imperativos, las auditorías al proceso de planilla se han convertido en un componente estratégico para la gestión de recursos humanos y finanzas. Para un director de RRHH, de Finanzas o de Tecnología, comprender en profundidad los distintos tipos de auditoría aplicables al área de planillas no solo garantiza tranquilidad jurídica y financiera, sino que también fortalece la confianza del talento humano y optimiza los recursos económicos de la organización.

Auditar la planilla no es simplemente revisar números: es verificar la legalidad, exactitud, oportunidad, y trazabilidad de un proceso que afecta directamente al activo más importante de toda empresa: su gente.

A continuación, se detalla qué tipos de auditorías son necesarias, cómo ejecutarlas correctamente y qué beneficios estratégicos ofrecen.

1. Auditoría interna de control operativo

Este tipo de auditoría es ejecutada por el área de auditoría interna o por un equipo designado por la dirección. Su objetivo es evaluar si los procedimientos internos del cálculo de planilla se están cumpliendo correctamente, y si los controles diseñados son suficientes para prevenir errores.

Elementos que se revisan:

Registro correcto de asistencia, ausencias y horas extras

Cálculo adecuado de beneficios, deducciones y retenciones

Cumplimiento de fechas de cierre

Separación de funciones para evitar fraudes internos

Flujo de aprobación de planillas

Beneficio: permite detectar cuellos de botella, riesgos operativos o malas prácticas antes de que escalen a nivel externo.

2. Auditoría financiera

Generalmente realizada por auditores externos o firmas especializadas, esta auditoría tiene como propósito verificar que los montos reportados en los estados financieros relacionados a sueldos, cargas sociales, provisiones y pasivos laborales sean correctos y estén respaldados.

Aspectos clave que se evalúan:

Provisión correcta de sueldos por pagar

Registro contable de CTS, gratificaciones y vacaciones

Impuestos retenidos y aportes patronales

Cuentas por pagar a entidades estatales

Documentación soporte (contratos, boletas, registros)

Ejemplo gerencial: en muchas empresas, este tipo de auditoría permite reducir observaciones contables, evitar contingencias tributarias y mejorar la transparencia ante inversionistas o stakeholders.

3. Auditoría de cumplimiento legal y laboral

Es vital para validar que la empresa cumple con todas las normas laborales vigentes, evitando sanciones, demandas o multas por parte de autoridades laborales.

Se enfoca en revisar:

Contratos de trabajo correctamente elaborados

Pagos conforme a la ley (remuneración mínima, horas extras, descansos)

Cálculo adecuado de indemnizaciones y liquidaciones

Aportes a la seguridad social, AFP/ONP, salud y pensiones

Políticas internas alineadas con la normativa vigente

Importancia estratégica: un error en esta área puede derivar en juicios laborales, huelgas o inspecciones que perjudiquen la imagen corporativa.

4. Auditoría tributaria (fiscal)

Se enfoca en revisar el cumplimiento de las obligaciones fiscales relacionadas con la planilla, tales como la retención y declaración de impuestos de quinta categoría, aportes patronales, entre otros.

Incluye validación de:

Retenciones de impuestos sobre la renta

Declaraciones mensuales (PDT, planilla electrónica, etc.)

Conciliación con los libros contables

Uso correcto de conceptos tributarios exonerables o no afectos

Ejemplo práctico: errores en la retención del impuesto a la renta pueden acarrear multas y recargos por parte de la autoridad fiscal.

5. Auditoría de seguridad y confidencialidad

Este tipo de auditoría evalúa cómo se está protegiendo la información sensible de los colaboradores. La planilla contiene datos críticos como salarios, documentos personales, cuentas bancarias, etc.

Aspectos evaluados:

Accesos a los sistemas de planilla

Políticas de encriptación y respaldo

Procedimientos de recuperación de datos

Registro de accesos y cambios en la información

Trazabilidad en la manipulación de datos confidenciales

Valor estratégico: fortalece la confianza del equipo humano y protege a la empresa de filtraciones o ciberataques que podrían dañar su reputación.

6. Auditoría tecnológica (cuando hay sistemas automatizados)

Las empresas que usan ERP o sistemas de gestión de recursos humanos deben asegurarse de que los procesos automatizados están funcionando correctamente y no presentan fallas lógicas que generen errores masivos.

Elementos auditables:

Algoritmos y fórmulas de cálculo en el sistema

Integración con módulos de asistencia, contabilidad y reportes

Fallas de actualización o sincronización

Alertas de validación ante movimientos inusuales

Backups y versiones del sistema

Conclusión: una falla de código puede generar miles de errores en segundos. La auditoría tecnológica previene estas fallas sistemáticas.

7. Auditoría de experiencia del colaborador

Un enfoque más moderno, pero sumamente estratégico, es auditar la percepción del personal sobre la transparencia y precisión de su planilla.

Métodos:

Encuestas internas de satisfacción

Revisión de tickets o reclamos frecuentes

Tiempo promedio de resolución de errores de planilla

Accesibilidad a boletas y transparencia en los descuentos

Resultado esperado: crear un ambiente de confianza donde los empleados sientan que su esfuerzo es reconocido y que los procesos de remuneración son justos y claros.

8. Auditoría de procesos de tercerización (outsourcing)

Si la empresa subcontrata el cálculo de planillas, es vital auditar al proveedor y su metodología.

Se debe revisar:

SLA de atención y cumplimiento

Integridad de la información recibida y enviada

Tiempos de respuesta y errores detectados

Cumplimiento legal del proveedor como entidad responsable

Importancia: como la responsabilidad legal sigue siendo de la empresa contratante, auditar al proveedor garantiza que los procesos no representen un riesgo oculto.

✅ Recomendaciones para una auditoría efectiva del proceso de planilla

Establecer un calendario anual de auditorías, con responsables y alcances definidos.

Utilizar herramientas digitales para trazabilidad, recolección de evidencias y control de hallazgos.

Capacitar a los responsables de planilla en normativas legales, tributarias y tecnológicas.

Adoptar un enfoque preventivo, no reactivo: auditar antes del cierre de mes o trimestre.

Documentar todos los hallazgos y planes de mejora, con seguimiento y responsables asignados.

✅ Conclusión Ejecutiva

El proceso de cálculo de planilla debe estar permanentemente auditado desde múltiples ángulos: financiero, legal, tributario, tecnológico y humano. Cada tipo de auditoría aporta una capa de protección, eficiencia y transparencia a un proceso tan delicado como vital para la salud organizacional.

Desde el punto de vista directivo, no auditar la planilla es como volar un avión sin instrumentos: se puede mantener en el aire por un tiempo, pero los riesgos de una caída son altísimos. Por ello, integrar una cultura de auditoría proactiva no solo es una buena práctica, sino una estrategia de liderazgo empresarial, compliance y sostenibilidad.

¿Cómo calcular correctamente horas extras y su impacto tributario?

Calcular horas extras de forma correcta no es simplemente una operación matemática; es una responsabilidad crítica dentro del proceso de gestión de planillas, con implicaciones laborales, tributarias, financieras y estratégicas. Para directores de Recursos Humanos, Finanzas y Tecnología, comprender a fondo este proceso permite evitar errores costosos, conflictos legales y mejorar la satisfacción del talento humano, mientras se preserva el cumplimiento normativo.

Esta pregunta nos invita a desarrollar no solo el “cómo” técnico del cálculo, sino también el impacto tributario y estratégico que tiene para las organizaciones, especialmente en países con legislaciones laborales complejas.

1. ¿Qué se considera hora extra según la ley?

Antes de hablar del cálculo, es vital tener claro qué se entiende por “hora extra”. Las horas extras son aquellas horas laboradas fuera del horario habitual de trabajo, ya sea:

Antes del ingreso o después de la jornada establecida

Durante los días de descanso obligatorio o feriados

Por encima del máximo legal de horas semanales

En la mayoría de países, el límite legal es de 8 horas diarias o 48 horas semanales, aunque varía según el régimen laboral, tipo de contrato y actividad económica.

2. Fórmula básica para calcular horas extras

El cálculo de horas extras se basa en la remuneración ordinaria del trabajador, y se aplican recargos dependiendo de si son horas diurnas, nocturnas, feriados o jornadas especiales.

Fórmula estándar:

Valor hora extra = (Sueldo mensual / 30) / Horas laborales diarias x % de recargo

Por ejemplo, si un trabajador gana $900 mensuales y trabaja 8 horas diarias, su valor hora ordinaria es:

$900 / 30 días = $30 diarios

$30 / 8 horas = $3.75 por hora

Si trabaja una hora extra con un recargo del 25%, entonces:

$3.75 x 1.25 = $4.69 por hora extra

Recargos comunes:

25% adicional para las primeras dos horas extras

35% adicional desde la tercera hora extra en adelante

100% o más si es en feriado no laborable, según país

3. Categorías especiales: horas extras nocturnas y en feriados

Es importante identificar si las horas extras fueron trabajadas:

En horario nocturno (usualmente de 10 p.m. a 6 a.m.)

En días no laborables u obligatorios

Durante vacaciones programadas (excepcional y riesgoso)

En estos casos, el recargo puede superar el 100%, lo que aumenta significativamente el costo laboral. La organización debe llevar un registro riguroso de cuándo y por qué se generan estas horas.

4. Impacto tributario de las horas extras

Desde la perspectiva tributaria, las horas extras son consideradas parte del ingreso del trabajador y, por tanto, sujetas a impuestos.

a. Impuesto sobre la renta de quinta categoría (o equivalente)

Las horas extras incrementan la base imponible del trabajador. Cuanto más alto el pago por horas adicionales, mayor será la retención mensual de impuestos.

Ejemplo práctico: un trabajador que normalmente paga $120 mensuales de impuesto a la renta puede pasar a pagar $150 si acumula muchas horas extras. Esto afecta el neto a recibir y puede generar malestar si no se comunica adecuadamente.

b. Cargas sociales y aportes patronales

En la mayoría de países, las horas extras sí generan aportes al sistema de seguridad social, pensiones y salud. Esto implica un costo adicional para la empresa, que debe considerar en su presupuesto.

5. Registro adecuado de horas extras: clave legal y financiera

Una de las fallas más comunes en el cálculo de planillas es no contar con un respaldo válido de las horas extras trabajadas.

Recomendaciones:

Registrar entradas y salidas con sistemas biométricos o digitales

Requiere autorización previa del jefe directo

Documentar justificación del trabajo fuera de horario

Consolidar reportes quincenales o mensuales para aprobación del área de planillas

Este registro no solo protege a la empresa ante auditorías laborales, sino que también permite gestionar presupuestos con base en información real.

6. Control presupuestal y financiero de horas extras

Las horas extras mal gestionadas pueden representar una fuga silenciosa de recursos financieros. Empresas que no controlan este gasto pueden ver incrementada su planilla mensual entre un 10% y 20% sin planificarlo.

Medidas correctivas:

Establecer topes mensuales por área

Exigir autorizaciones formales para trabajo fuera de horario

Automatizar alertas de sobrecarga de horas

Analizar si el volumen de horas extras refleja deficiencia en la planificación de personal

Dato ejecutivo: muchas empresas al detectar excesivas horas extras optan por contratar nuevo personal o reestructurar turnos, lo que resulta más económico a mediano plazo.

7. Riesgos legales por mal cálculo o no pago de horas extras

Los errores en el cálculo o el impago de horas extras pueden generar:

Multas laborales por parte de la autoridad

Demandas individuales o colectivas de los trabajadores

Pago de intereses y sanciones acumuladas

Daño a la imagen corporativa y clima laboral

Casos comunes:

No considerar las horas nocturnas con su recargo especial

Calcular con una base de remuneración incorrecta (sin incluir bonificaciones habituales)

No pagar oportunamente, acumulando deudas laborales

8. Tecnologías que ayudan a automatizar y auditar el cálculo

Las plataformas modernas de gestión de recursos humanos ya permiten:

Cálculo automático de horas extras según el tipo de jornada

Recargos diferenciados por horario, tipo de día o cargo

Reportes de análisis y tendencias

Alertas ante errores o abusos del sistema

Recomendación estratégica: integrar el software de control de asistencia con la planilla para evitar errores de carga manual. Además, auditar mensualmente los cálculos frente a lo registrado.

9. Comunicación transparente al colaborador

Un aspecto a menudo descuidado es la comunicación clara con el colaborador sobre cómo se calculan sus horas extras. Esto incluye:

Mostrar detalle en las boletas de pago

Explicar los recargos aplicados

Incluir un glosario o instructivo simple

Responder inquietudes en tiempo real mediante un canal interno

Impacto directo: aumenta la confianza en la empresa y reduce los reclamos.

10. Planificación estratégica del uso de horas extras

Desde la perspectiva gerencial, es clave entender que las horas extras deben ser una herramienta ocasional, no una política de gestión de talento. Un uso excesivo:

Aumenta el costo por trabajador

Reduce la productividad (fatiga, errores)

Puede ser síntoma de mala distribución de cargas laborales

Recomendación ejecutiva: hacer una revisión trimestral de las áreas que más horas extras generan e identificar si es mejor invertir en contratación, reestructuración o rotación.

✅ Conclusión Ejecutiva

Calcular correctamente las horas extras es una tarea técnica que requiere precisión, legalidad, inteligencia tributaria y visión financiera. Para un líder empresarial, entender este proceso no solo evita sanciones, sino que convierte una necesidad operativa en una oportunidad para optimizar costos, proteger la reputación corporativa y cuidar la experiencia del colaborador.

Una gestión adecuada de horas extras no solo mejora la rentabilidad, sino que refuerza la cultura de cumplimiento y equidad, pilares esenciales para cualquier organización que aspire a la excelencia.

¿Cómo gestionar el cálculo de planilla cuando hay múltiples turnos rotativos?

En organizaciones donde la operación no se detiene –como fábricas, centros logísticos, clínicas, contact centers o compañías de seguridad–, el uso de turnos rotativos es indispensable. Sin embargo, este modelo presenta un desafío adicional para las áreas de Recursos Humanos y Finanzas: ¿cómo garantizar la exactitud en el cálculo de planilla cuando los colaboradores trabajan en distintos turnos y horarios que cambian semanalmente o mensualmente?

Para los directores de RRHH, gerentes de Operaciones y líderes financieros, gestionar este entorno con precisión, eficiencia y cumplimiento legal es clave para garantizar estabilidad laboral, rentabilidad operativa y una buena reputación organizacional.

Vamos a desglosar una estrategia integral para abordar esta complejidad desde la planificación, tecnología, legalidad y experiencia del trabajador.

1. Entender las características del modelo de turnos rotativos

Antes de diseñar cualquier solución de planilla, es crucial identificar qué tipo de turnos maneja la organización. Algunos ejemplos:

Turnos 4x4: 4 días de trabajo por 4 días de descanso

Turnos de 8 horas rotativos: mañana, tarde y noche

Turnos extendidos (12 horas), muy comunes en vigilancia o salud

Turnos quebrados o fraccionados, como en hostelería

Cada uno de estos tiene diferencias en cálculo de horas ordinarias, extras, nocturnas, feriados y descansos, por lo que deben definirse como “reglas de negocio” dentro del sistema de planilla.

2. Configurar un sistema digital de gestión de turnos

Uno de los errores más comunes es calcular la planilla desde Excel, intentando combinar horarios cambiantes con remuneraciones proporcionales. Este método manual es insostenible y propenso a errores costosos.

Solución recomendada: implementar un sistema automatizado que integre:

Asignación de turnos (con historial por colaborador)

Control de asistencia por horario rotativo

Cálculo automático de variables según turno

Alertas ante superposición o cambios no autorizados

El software debe permitir cargar la planificación semanal o mensual, y sincronizarla con la nómina. Esto evita cálculos erróneos y optimiza el tiempo operativo del equipo de RRHH.

3. Calcular correctamente las horas trabajadas según cada turno

Una vez definidos los turnos y sus horarios, es esencial calcular:

Horas ordinarias efectivamente laboradas

Horas nocturnas (con recargo legal)

Horas extras (cuando se excede el turno normal)

Pagos por trabajo en días de descanso o feriados

Ejemplo: un colaborador trabaja de 10 p.m. a 6 a.m. en un turno nocturno. Aunque cumple 8 horas, esas horas tienen un recargo especial por nocturnidad y podrían ser remuneradas en un 25% más, dependiendo del marco legal.

Dato clave: el sistema debe reconocer automáticamente el tipo de jornada y aplicar la fórmula de cálculo correspondiente sin intervención manual.

4. Integrar control de asistencia en tiempo real

El registro manual de entradas y salidas es inviable en un esquema de turnos rotativos. La tecnología debe ser el puente entre la planificación de turnos y el pago correcto.

Herramientas recomendadas:

Relojes biométricos con horarios diferenciados

Apps móviles con geolocalización (para personal en campo)

Sistemas QR en puntos de acceso

Validación facial para turnos de seguridad

El sistema debe comparar lo planificado vs. lo trabajado, y enviar alertas si hay diferencias que afecten el cálculo final de planilla.

5. Automatizar los recargos por condiciones especiales

Los colaboradores en turnos rotativos a menudo trabajan:

En horarios nocturnos

Durante feriados o domingos

En dobles jornadas o cambios de turno imprevistos

Estos casos generan recargos legales obligatorios, los cuales deben ser aplicados de forma automática.

Ejemplo práctico: si el colaborador trabajó el 28 de julio (feriado nacional), el sistema debe reconocerlo y aplicar el pago al 100% adicional sin que el usuario lo tenga que calcular manualmente.

6. Gestionar los descansos compensatorios correctamente

En muchos países, si un colaborador trabaja un feriado, tiene derecho a un día de descanso compensatorio o un pago adicional, según el caso. Las empresas con turnos rotativos deben ser muy cuidadosas en:

Llevar el control de días compensados

Asegurar que no se dupliquen pagos

Mantener constancia escrita del acuerdo con el trabajador

Un error frecuente es pagar y compensar al mismo tiempo, lo cual genera sobrecostos innecesarios.

7. Generar reportes dinámicos para análisis gerencial

Una buena gestión de planilla en turnos rotativos no solo se enfoca en pagar bien, sino en tomar decisiones estratégicas basadas en los datos.

Reportes clave:

Comparativo de horas por turno

Costos de horas extras por área o sede

Incidencias frecuentes por tipo de turno

Ranking de puntualidad o ausentismo

Costo promedio por colaborador en cada turno

Impacto estratégico: permite tomar decisiones como rediseñar los turnos, contratar más personal para evitar sobrecarga o premiar el buen desempeño.

8. Capacitar al personal en el funcionamiento del sistema

El éxito del modelo depende también de que todos los involucrados entiendan cómo funciona. Los jefes de turno, supervisores y personal deben saber:

Cómo registrar correctamente sus ingresos/salidas

Qué implica cada tipo de jornada

Cómo revisar sus boletas o compensaciones

A quién acudir si detectan errores

Resultado esperado: menos reclamos, más confianza y una cultura organizacional alineada con la formalidad.

9. Validar el cumplimiento de la normativa laboral vigente

Las leyes laborales suelen tener normas específicas para el trabajo por turnos, como:

Límite de horas continuas sin descanso

Tiempo mínimo entre turnos rotativos

Prohibición de turnos dobles en días consecutivos

Reglas para menores de edad o madres gestantes

Recomendación: revisar constantemente la legislación y actualizar el sistema de planilla y turnos conforme a los cambios. Lo que hoy es válido, mañana podría generar una multa si no se actualiza.

10. Implementar auditorías periódicas al sistema de turnos

Cada trimestre (como mínimo), se debe ejecutar una auditoría que revise:

Coherencia entre turnos asignados y trabajados

Errores frecuentes de pago o cálculo

Inconsistencias en horas trabajadas

Desfase entre lo registrado en asistencia y lo cargado en la planilla

Reclamos recurrentes de los trabajadores

Resultado: control de errores, mejora continua y reducción de pasivos laborales ocultos.

✅ Conclusión Ejecutiva

Gestionar correctamente la planilla con múltiples turnos rotativos no solo es posible, sino que representa una oportunidad estratégica para aumentar la eficiencia operativa, reducir errores y mejorar la experiencia del colaborador.

La clave está en automatizar, integrar, auditar y formar, bajo una lógica de procesos claros y tecnología alineada al negocio. En organizaciones intensivas en operación, una planilla bien gestionada en entornos rotativos se convierte en una ventaja competitiva real, minimizando costos ocultos y fortaleciendo la cultura de cumplimiento.

¿Qué indicadores anticipan errores críticos en el proceso de planilla?

El cálculo de planilla es una de las funciones más sensibles dentro de la operación empresarial. Un error puede desencadenar desde reclamos masivos de empleados hasta sanciones legales o fiscales severas. Por ello, anticiparse a los errores críticos se convierte en una prioridad estratégica, especialmente para los directores de Recursos Humanos, Finanzas, Auditoría y Tecnología.

La mejor manera de adelantarse a estos problemas es monitorear proactivamente una serie de indicadores clave de desempeño (KPIs), que permiten detectar anomalías antes de que afecten la integridad de la nómina. Estos indicadores, cuando se gestionan correctamente, transforman la planilla en una fuente de inteligencia preventiva.

A continuación, te presento los indicadores más relevantes y cómo implementarlos en una cultura de monitoreo eficaz.

1. Variación porcentual mensual del total de la planilla

Este KPI mide cuánto ha variado la planilla total respecto al mes anterior. Un aumento o disminución repentina puede alertar sobre:

Cálculos duplicados

Omisión de ceses o ingresos

Bonificaciones no programadas

Errores de horas extras cargadas manualmente

Fórmula sugerida:

(Planilla mes actual - Planilla mes anterior) / Planilla mes anterior x 100

Alerta recomendada: si la variación supera ±10%, debe ser revisada con urgencia.

2. Discrepancia entre asistencia registrada y planilla procesada

El total de horas trabajadas, descansos, horas extras o inasistencias debe coincidir entre el sistema de asistencia y la planilla. Una diferencia significativa indica posibles errores de integración o manipulación de datos.

Indicador:

Total de horas laboradas por sistema de asistencia

Total de horas pagadas por sistema de nómina

Si el margen de diferencia supera el 3%, es necesario una auditoría inmediata.

3. Porcentaje de errores detectados después del cierre de planilla

Este KPI mide cuántos errores se descubren posterior al pago (reclamos, devoluciones, rectificaciones). Es un claro reflejo de la calidad del proceso.

Fórmula sugerida:

(N° de errores post-cierre / Total de trabajadores pagados) x 100

Meta gerencial: mantener este indicador por debajo del 1.5%.

4. Número de solicitudes de corrección de boletas

Cuando muchos empleados solicitan correcciones en sus recibos de sueldo, es una señal de falta de validación o errores recurrentes.

Además, afecta negativamente la confianza y moral interna.

KPI útil: cantidad de boletas corregidas vs. boletas emitidas.

Medida preventiva: implementar simulaciones de planilla con revisión de jefaturas antes del pago final.

5. Incidencia de sueldos duplicados o pagos no autorizados

Un error crítico, pero más frecuente de lo que parece, es el pago duplicado a colaboradores que aparecen en múltiples planillas (por error de carga, turnos superpuestos, o ausencias mal registradas).

Indicador a monitorear:

Número de pagos fuera de la lógica contractual

Monto total duplicado por mes

Este error puede generar sobrecostos significativos y daño reputacional.

6. Tiempo promedio de procesamiento de la planilla

Cuando el tiempo para cerrar la planilla aumenta mes a mes, es probable que haya ineficiencias, errores de integración o falta de automatización.

KPI recomendado:

Horas requeridas para procesar toda la planilla / Total de empleados gestionados

Un aumento sostenido debe disparar una revisión de procesos internos y herramientas tecnológicas.

7. Tasa de devoluciones o rechazos bancarios

Si un alto porcentaje de pagos es devuelto por el banco, puede deberse a:

Datos bancarios mal cargados

Trabajadores dados de baja no eliminados

Doble asignación de cuentas

Impacto: no solo se pierde tiempo, sino que se expone a la empresa a reclamos inmediatos por retrasos.

Indicador ideal: mantener la tasa de rechazos bancarios debajo del 0.5%.

8. Frecuencia de cambios manuales en la planilla

Mientras más ajustes manuales se hagan sobre la planilla procesada, mayor es el riesgo de errores humanos.

KPI:

Cambios manuales vs. cambios procesados por automatización

Carga manual de horas extras vs. carga automática

Si más del 15% de los movimientos se hacen manualmente, la empresa necesita revisar su nivel de automatización.

9. Indicador de no coincidencia en conceptos tributarios

En países con regímenes fiscales específicos, algunos conceptos de la planilla deben estar exentos o afectos según ley. Si el sistema no los clasifica correctamente, se generan errores tributarios.

Alerta crítica: cuando las bases imponibles no coinciden con los aportes presentados a la entidad fiscal.

Solución: validar que el sistema de planilla esté parametrizado según los códigos tributarios vigentes.

10. Detección de anomalías mediante inteligencia artificial

En sistemas avanzados, se pueden configurar algoritmos de machine learning que alerten sobre patrones inusuales, como:

Aumentos inusuales de salario

Bonos repetitivos en el mismo grupo

Colaboradores sin asistencia que igual fueron pagados

Ventaja ejecutiva: transforma la planilla en un sistema inteligente y predictivo, no solo operativo.

✅ Herramientas para monitorear estos indicadores

Dashboards de RRHH y Finanzas integrados al ERP

Reportes automáticos programados al final de cada cierre mensual

Alertas configurables por reglas de excepción

Software de auditoría interna conectado al módulo de nómina

Portales de empleados con módulo de retroalimentación y reclamos

✅ Recomendaciones estratégicas

Establecer un protocolo de revisión preventiva 72 horas antes del cierre.

Promover una cultura de monitoreo continuo, no solo correctivo.

Asignar a un responsable de KPIs de planilla que reporte mensualmente a gerencia.

Incorporar estos indicadores en los informes ejecutivos del área de RRHH/Finanzas.

Utilizar estos KPIs para identificar gargalos estructurales y oportunidades de mejora digital.

✅ Conclusión Ejecutiva

El cálculo de planilla no puede dejarse al azar. Medir es anticipar. Solo a través de una gestión proactiva de indicadores clave se puede garantizar la integridad del proceso, proteger a la empresa de contingencias legales y mejorar la experiencia del colaborador.

Estos indicadores no solo permiten identificar errores, sino que brindan a la gerencia una visión clara y estratégica del proceso de compensación, facilitando decisiones más informadas, inversiones inteligentes y políticas salariales sostenibles.

¿Cómo impacta el cálculo de planilla en la estrategia financiera de una compañía?

El cálculo de planilla no es un proceso aislado del área de Recursos Humanos. Es, en realidad, uno de los componentes más influyentes en la estrategia financiera global de cualquier organización. Cada sueldo, cada bonificación, cada aporte social o impuesto retenido tiene una repercusión directa en los estados financieros, en la liquidez, en la rentabilidad y en la proyección de costos futuros.

Para los directores de Finanzas, Recursos Humanos y Operaciones, comprender este impacto no solo garantiza un mejor control presupuestal, sino que también transforma a la planilla en una herramienta poderosa para tomar decisiones empresariales de alto nivel.

A continuación, exploraremos cómo y por qué el proceso de cálculo de planilla es fundamental dentro de la estrategia financiera de una empresa moderna.

1. La planilla como principal componente del gasto operativo

En muchas industrias, la planilla representa entre el 30% y 60% del total de los gastos operativos. Esto convierte a la nómina en un eje central del control financiero.

Impacto clave:

Una pequeña variación porcentual en la planilla puede generar grandes cambios en la rentabilidad mensual.

El incremento en beneficios laborales, horas extras o comisiones tiene un efecto inmediato en la utilidad neta.

El desconocimiento o mal control del gasto en planilla puede generar sobrecostos estructurales difíciles de revertir.

Ejemplo práctico: en una empresa con $1 millón de presupuesto mensual, un error del 3% en planilla representa $30,000 que pueden comprometer la liquidez.

2. La planilla como base para la proyección financiera

Toda proyección de flujo de caja, presupuesto anual o planificación tributaria debe considerar la planilla con exactitud. Sin un cálculo correcto de nómina:

Las estimaciones de gastos están subvaloradas o sobrevaloradas.

Las decisiones de inversión pueden basarse en datos incorrectos.

Las proyecciones de crecimiento de la empresa pierden sustento real.

Recomendación ejecutiva: trabajar con un modelo de planilla proyectado a 12-24 meses, que incorpore variables como inflación, incrementos salariales, rotación, cambios legislativos y expansión operativa.

3. Impacto en el flujo de caja operativo

El cálculo de planilla define uno de los egresos más importantes y recurrentes del flujo de caja: el pago mensual al personal.

Efectos estratégicos:

Las fechas de pago deben sincronizarse con los ingresos operativos para evitar sobregiros.

Los cambios en la periodicidad (semanal, quincenal, mensual) afectan directamente la gestión del flujo.

Los pagos extraordinarios (bonos, gratificaciones, CTS) deben planificarse con meses de anticipación.

Ejemplo: una empresa que no prevé el desembolso de gratificaciones puede comprometer el pago de proveedores o incluso la continuidad operativa.

4. Incidencia en las decisiones de inversión y expansión

Una organización que no tiene claridad sobre su estructura de costos laborales difícilmente podrá decidir:

Cuándo es el momento adecuado para contratar más personal.

Si es rentable abrir una nueva sede o línea de negocio.

Cuánto costará trasladar operaciones a otra región o país.

Dato ejecutivo: muchas empresas multinacionales realizan estudios de costos de planilla por ubicación geográfica, antes de decidir una nueva operación.

5. Influencia sobre la estructura de costos del producto o servicio

El cálculo de planilla, especialmente en sectores intensivos en mano de obra, afecta directamente el costo unitario del producto o servicio. Esto tiene implicancias en:

La fijación de precios

El margen de ganancia

La competitividad frente al mercado

Ejemplo: en empresas de manufactura o retail, la eficiencia en el cálculo y gestión de la planilla impacta en el Costo de Ventas (COGS), afectando el estado de resultados.

6. Cumplimiento tributario y optimización fiscal

Cada elemento del cálculo de planilla –remuneraciones, bonificaciones, retenciones, indemnizaciones, etc.– debe cumplir con la normativa fiscal. Un error puede significar:

Multas e intereses por omisiones

Observaciones en auditorías tributarias

Pérdida de beneficios fiscales legítimos

Impacto financiero: las contingencias tributarias relacionadas a la planilla pueden representar pasivos ocultos de gran magnitud.

Recomendación: alinear al área de RRHH y planillas con el área tributaria de la empresa para asegurar un enfoque integral.

7. Impacto en la percepción financiera frente a stakeholders

Inversionistas, bancos, fondos de capital y socios estratégicos revisan los costos laborales con atención. Una planilla mal gestionada puede:

Mostrar ineficiencia en el uso del capital humano

Aumentar la percepción de riesgo financiero

Reducir el interés para financiar crecimiento o innovación

Caso real: startups que muestran una planilla controlada y alineada con su crecimiento proyectado tienen más probabilidades de captar inversión.

8. Relación con la rentabilidad por colaborador

Una planilla bien calculada permite analizar un KPI vital: la rentabilidad por colaborador. Es decir, cuánto genera cada trabajador en comparación con lo que cuesta mantenerlo en planilla.

Fórmula base:

Ingresos totales / Número de trabajadores

KPI derivado:

Margen de utilidad / Costo total de planilla

Con estos indicadores se pueden tomar decisiones estratégicas como:

Redefinir roles

Optimizar estructuras organizativas

Rediseñar esquemas de compensación

9. Efecto sobre el clima laboral y la productividad

Aunque no lo parezca a primera vista, el cálculo de planilla tiene consecuencias emocionales y culturales.

Un pago puntual, justo y transparente mejora la moral del equipo.

Un error de cálculo frecuente desmotiva, genera desconfianza y eleva la rotación.

La percepción de justicia salarial impacta directamente en la productividad.

Impacto financiero indirecto: mayor productividad equivale a mejores resultados con el mismo gasto en planilla.

10. Apoyo en decisiones de restructuración organizacional

Cuando una empresa enfrenta crisis o reestructuraciones, el primer dato que se analiza es la estructura de la planilla: cargos, sueldos, costos por área, beneficios, etc.

Un sistema de cálculo bien diseñado permite simular:

Reducciones por área

Impacto de congelar contrataciones

Escenarios de desvinculación masiva

Proyecciones de ahorro por reorganización

Dato estratégico: una planilla transparente y bien documentada permite tomar decisiones difíciles con base en datos, no emociones.

✅ Recomendaciones ejecutivas para alinear planilla con estrategia financiera

Integrar el sistema de planilla con el ERP o sistema contable de la empresa.

Incluir un reporte mensual de planilla en la reunión financiera del directorio.

Diseñar un plan de proyección de costos laborales a 12 meses.

Establecer alertas automáticas ante variaciones no justificadas.

Usar dashboards de visualización de KPIs laborales-financieros en tiempo real.

✅ Conclusión Ejecutiva

El cálculo de planilla no es una función meramente operativa. Es una palanca financiera de alto impacto, que influye en la liquidez, la proyección de negocios, el cumplimiento fiscal, la reputación institucional y la toma de decisiones estratégicas.

Cuando una empresa eleva la calidad y exactitud de su cálculo de planilla, gana más que precisión contable: gana control, visión y solidez financiera.

Para los líderes empresariales, la recomendación es clara: gestionar la planilla como se gestiona una inversión.

¿Qué hacer cuando una inspección detecta irregularidades en planillas?

Recibir una inspección laboral o tributaria es un evento que puede generar incertidumbre, tensión y preocupación en cualquier organización. Pero cuando esta inspección detecta irregularidades en el cálculo o gestión de planillas, el impacto puede escalar desde simples recomendaciones hasta multas cuantiosas, demandas laborales, daño reputacional o incluso procesos judiciales.

Para los directores de Recursos Humanos, de Finanzas y gerentes generales, es crucial saber cómo actuar estratégica, legal y operativamente ante este tipo de situaciones. Lo que se haga en las primeras 24 a 72 horas tras el hallazgo puede marcar la diferencia entre una crisis controlada o un desastre institucional.

A continuación, abordamos una guía exhaustiva y profesional para saber exactamente qué hacer cuando una inspección detecta irregularidades en las planillas.

1. Mantener la calma organizacional y contener el problema

Ante el hallazgo de irregularidades, lo primero es evitar reacciones impulsivas. Es vital que la organización mantenga la calma y centralice la comunicación a través de un equipo responsable (comité de crisis o equipo de cumplimiento).

Acción inmediata:

Identificar al inspector o entidad reguladora responsable (Ministerio de Trabajo, SUNAT, UGPP, etc.)

Reunir al equipo clave: RRHH, Legal, Finanzas y Alta Gerencia

Nombrar a un vocero autorizado para relacionarse con el inspector o la entidad

Objetivo: evitar contradicciones o interpretaciones erróneas durante el proceso de aclaración.

2. Solicitar el informe preliminar por escrito

Todo hallazgo debe estar formalmente documentado. Solicita un informe detallado con:

Tipo de irregularidad detectada

Periodo auditado

Número de trabajadores afectados

Normativa incumplida

Evidencia respaldatoria

Este documento es la base para construir una defensa o plan de corrección.

3. Validar internamente los hallazgos

Con el informe en mano, el equipo interno debe hacer una auditoría paralela para verificar la veracidad del hallazgo. A veces, las irregularidades se deben a:

Diferencias de criterio interpretativo

Carga de datos incompletos

Problemas técnicos de sincronización

Reglamentos internos no formalizados correctamente

Resultado esperado: determinar si el error existe y cuál es su origen (humano, tecnológico, normativo, intencional).

4. Clasificar el tipo de irregularidad

No todas las irregularidades tienen el mismo peso. Se debe categorizar el hallazgo en:

Errores de forma: falta de firma, formatos incompletos, omisión de conceptos informativos.

Errores de fondo: pagos incompletos, retenciones no aplicadas, beneficios omitidos.

Falta de cumplimiento legal: no afiliación a sistemas de seguridad social, horas extras no pagadas, trabajadores no registrados.

La clasificación ayuda a determinar el nivel de riesgo y el tipo de acción correctiva o legal necesaria.

5. Consultar con el área legal o especialistas externos

Es fundamental contar con asesoría legal especializada en derecho laboral y tributario. El equipo legal debe:

Analizar el informe a la luz de la legislación vigente

Evaluar si corresponde una defensa formal o una corrección voluntaria

Calcular el impacto económico de la regularización o multa

Recomendación estratégica: muchas empresas contratan abogados externos expertos en fiscalizaciones para defender sus intereses sin comprometer la relación institucional con la entidad fiscalizadora.

6. Diseñar un plan de corrección o regularización

Una vez confirmado el error, se debe diseñar un plan integral de regularización, que incluya:

Corrección inmediata de los errores detectados

Pago retroactivo de haberes o aportes omitidos

Notificación individual a los trabajadores afectados

Enmiendas al sistema de planillas para evitar reincidencias

Importante: documentar cada acción tomada y conservar toda evidencia de buena fe y colaboración.

7. Negociar plazos o acuerdos con la entidad inspectora

Dependiendo del país y del marco legal, las entidades permiten:

Presentar recursos de reconsideración

Solicitar fraccionamiento de pagos

Negociar planes de mejora con seguimiento

Evitar sanciones si se demuestra buena fe y corrección voluntaria

Dato estratégico: una actitud proactiva y colaborativa suele reducir significativamente el impacto financiero y legal de la sanción.

8. Comunicar con transparencia interna

Si el hallazgo afecta a varios trabajadores (por ejemplo, pagos incompletos o deducciones erróneas), es fundamental comunicarlo con transparencia y profesionalismo.

Buenas prácticas:

Enviar un comunicado oficial firmado por RRHH y Dirección

Explicar qué se encontró, cómo se va a corregir y qué se ha aprendido

Reforzar el compromiso de la empresa con la legalidad y el bienestar del personal

Esto fortalece la confianza interna y evita rumores o protestas.

9. Documentar el caso y aplicar lecciones aprendidas

Una vez resuelta la situación, el equipo debe documentar:

El diagnóstico del error

Las acciones tomadas

Las mejoras implementadas

Los cambios en procedimientos o sistemas

Esto forma parte del “compliance histórico” de la empresa, y será útil para futuras auditorías, certificaciones o casos similares.

10. Implementar un sistema de control preventivo a futuro

Finalmente, y como medida definitiva, se debe:

Automatizar los procesos más críticos del cálculo de planilla

Integrar alertas ante irregularidades tributarias o laborales

Establecer controles cruzados entre áreas (RRHH, Finanzas, Legal)

Capacitar periódicamente al personal responsable de la nómina

Realizar auditorías internas trimestrales

El objetivo es claro: pasar de un enfoque reactivo a una cultura preventiva que garantice el cumplimiento y evite futuras sanciones.

✅ Consecuencias de no actuar a tiempo ante irregularidades

Multas que pueden ascender a decenas o cientos de miles de dólares

Demandas laborales individuales o colectivas

Clausuras temporales

Pérdida de certificaciones ISO o de cumplimiento

Daño a la imagen ante clientes, inversionistas y colaboradores

Recomendación ejecutiva: todo hallazgo, por menor que parezca, debe ser gestionado con rigurosidad y enfoque estratégico.

✅ Conclusión Ejecutiva

Cuando una inspección detecta irregularidades en planillas, la empresa está ante un punto crítico: puede demostrar madurez, responsabilidad y capacidad de mejora, o puede agravar el problema con negación, desorganización o improvisación.

Para los líderes empresariales, este tipo de situaciones debe verse como una oportunidad para fortalecer procesos, afinar controles y construir una cultura organizacional basada en la legalidad y la transparencia.

La reacción ante el error es lo que define la grandeza de una organización. Y actuar con estrategia, rapidez y ética es la mejor defensa ante cualquier fiscalización.

¿Cómo estructurar un equipo de trabajo eficiente para el área de planilla?

El área de planilla, muchas veces vista como una función meramente administrativa, es en realidad una unidad estratégica que influye en la confianza de los colaboradores, la estabilidad financiera, el cumplimiento normativo y la reputación de la empresa. Su correcto funcionamiento depende, en gran medida, de cómo se estructura el equipo responsable de gestionarla.

Para los líderes de Recursos Humanos, Finanzas y Gerencia General, construir un equipo eficiente para planillas es una inversión que impacta directamente en la calidad operativa, la gestión del riesgo y el bienestar del personal.

A continuación, desarrollamos cómo debe organizarse, escalarse y profesionalizarse este equipo, con una visión moderna, estratégica y alineada al crecimiento empresarial.

1. Evaluar el tamaño y complejidad de la organización

El primer paso es definir la dimensión adecuada del equipo de planilla según la realidad de la empresa.

Factores a considerar:

Número total de colaboradores

Número de sedes o regiones

Diversidad de tipos contractuales

Frecuencia de cierres (mensual, quincenal, semanal)

Nivel de automatización existente

Requisitos legales y tributarios del país

Ejemplo práctico: una empresa de 200 colaboradores con un sistema automatizado puede operar con 2 personas en el equipo de planilla. Sin embargo, una empresa de 1,000 colaboradores en múltiples turnos y con planilla manual requerirá al menos 5 o más especialistas.

2. Definir los roles clave dentro del equipo

Un equipo de planilla eficiente debe contar con roles claramente definidos, con responsabilidades específicas y niveles de especialización.

a. Coordinador o Líder de Planilla

Responsable de liderar al equipo, coordinar cierres, garantizar cumplimiento legal y ser el puente entre RRHH, Finanzas y TI.

b. Analista de Planilla

Encargado del procesamiento de datos, verificación de conceptos salariales, horas extras, descuentos y validaciones de asistencia.

c. Especialista en Cumplimiento Normativo

Su función es monitorear cambios legales, asegurar actualizaciones del sistema y aplicar deducciones y aportes según ley.

d. Técnico de Integración TI (opcional)

Responsable de mantener la integración del sistema de planilla con el software ERP, asistencia, contabilidad o BI.

e. Auxiliar de Planilla o Administrativo

Apoya con la recopilación de documentación, gestión de boletas, emisión de reportes y atención de consultas internas.

Beneficio estratégico: con esta estructura se evita la sobrecarga operativa y se fomenta la especialización por funciones.

3. Incorporar perfiles con competencias específicas

El equipo de planilla debe combinar habilidades técnicas y blandas.

Habilidades técnicas clave:

Dominio de legislación laboral y tributaria

Manejo avanzado de Excel o herramientas de cálculo

Experiencia en sistemas de nómina o ERP (SAP, Workday, Oracle, etc.)

Conocimientos contables y financieros

Capacidad para interpretar convenios colectivos

Habilidades blandas deseables:

Atención al detalle

Ética y confidencialidad absoluta

Capacidad analítica

Comunicación efectiva

Adaptabilidad al cambio tecnológico

Recomendación: invertir en procesos de selección rigurosos, donde se evalúe tanto el conocimiento técnico como la solidez ética del candidato.

4. Establecer procesos estandarizados y auditables

No basta con tener buenos profesionales. Se requiere una estructura operativa sólida.

Buenas prácticas:

Mapear cada etapa del proceso de planilla (desde carga de novedades hasta pago)

Crear manuales de procedimientos actualizados

Definir políticas internas claras (horas extras, licencias, pagos especiales)

Establecer un calendario de cierres, validaciones y reportes

Resultado: un equipo que opera con claridad, cohesión y responsabilidad compartida.

5. Implementar tecnología como aliada estratégica

Un equipo de planilla eficiente debe apoyarse en tecnología que reduzca tareas manuales y minimice errores.

Sistemas recomendados:

Software de planilla automatizada

Herramientas de control de asistencia integradas

Portales de autogestión para el colaborador

Plataformas de Business Intelligence para análisis y auditoría

Ventaja gerencial: libera tiempo del equipo para enfocarse en tareas estratégicas como proyecciones salariales, optimización de costos y cumplimiento normativo.

6. Promover una cultura de mejora continua

El área de planilla no puede quedarse estancada. Debe evolucionar con las necesidades de la organización y la legislación.

Estrategias recomendadas:

Evaluaciones de desempeño trimestrales

Capacitaciones obligatorias en normativas y tecnología

Participación en foros o eventos especializados

Retroalimentación periódica de las áreas usuarias (RRHH, Finanzas, Legal)

Resultado esperado: un equipo que se adapta, mejora y lidera procesos.

7. Asegurar la rotación controlada del conocimiento

Uno de los grandes riesgos en el área de planilla es la dependencia de una sola persona que conoce todos los procesos. Ante una renuncia o ausencia prolongada, la operación se detiene.

Solución estructural:

Documentar todos los procedimientos y fórmulas

Establecer backups funcionales por cada rol

Rotar al personal internamente por tramos de procesos

Hacer simulacros de contingencia operacional

Beneficio: continuidad operativa garantizada y cultura de trabajo en equipo.

8. Integrar la gestión de planilla al resto de la organización

El equipo de planilla no debe operar como un “silo”. Su eficiencia depende de su conexión con:

Recursos Humanos: para novedades de personal, beneficios y licencias

Finanzas: para pagos, provisiones y conciliaciones

Legal: para interpretar convenios o normativas

TI: para soporte tecnológico y automatizaciones

Acción ejecutiva: establecer reuniones mensuales de coordinación interárea para validar datos, reportes y proyecciones.

9. Medir y evaluar el desempeño del equipo

Un equipo sin métricas no puede mejorar.

Indicadores sugeridos:

Tiempo promedio de procesamiento de planilla

Porcentaje de errores detectados post-cierre

Tiempo de respuesta ante consultas internas

Satisfacción de los colaboradores con la atención recibida

Cumplimiento del calendario fiscal y laboral

KPI crítico: mantener los errores post-pago por debajo del 1%.

10. Reconocer el valor estratégico del equipo de planilla

Muchas organizaciones minimizan el trabajo de este equipo, considerándolo una “función mecánica”. Sin embargo, una gestión de planilla impecable:

Refuerza la confianza del personal

Protege a la empresa legal y tributariamente

Optimiza la inversión en talento humano

Mejora la proyección financiera

Recomendación ejecutiva: incluir al líder de planilla en las decisiones clave de RRHH y Finanzas, y promover su crecimiento profesional.

✅ Conclusión Ejecutiva

Un equipo eficiente de planilla no se construye por casualidad. Se diseña con estrategia, visión y enfoque en la excelencia operativa. Al estructurarlo correctamente, se garantiza no solo el cumplimiento técnico del proceso, sino la consolidación de una cultura organizacional basada en la transparencia, legalidad y respeto hacia el talento humano.

Para los líderes empresariales, el mensaje es claro: invertir en un equipo sólido de planilla es proteger la salud financiera, la paz laboral y la reputación corporativa.

¿Cómo puede el cálculo de planilla convertirse en una ventaja competitiva?

Cuando se habla de ventajas competitivas en el entorno empresarial, muchas veces se piensa en innovación, marketing, estrategia comercial o transformación digital. Sin embargo, pocas organizaciones reconocen el inmenso potencial estratégico que reside en un proceso eficaz, preciso y transparente de cálculo de planilla.

El cálculo de planilla, bien gestionado, puede pasar de ser una función meramente operativa a un motor silencioso de ventaja competitiva, capaz de influir en la atracción y retención del talento, la eficiencia financiera, la reputación organizacional y la capacidad de escalar de manera sostenible.

En este desarrollo, exploraremos cómo lograr esta transformación, ofreciendo una visión integral que combina tecnología, gestión humana, estrategia financiera y cultura organizacional.

1. Generación de confianza y compromiso del talento humano

Una planilla bien calculada, entregada a tiempo y con transparencia genera un impacto directo en la moral del equipo.

Efectos estratégicos:

Disminución de la rotación voluntaria

Mayor productividad por parte del colaborador

Reputación interna sólida que impulsa el clima laboral

Aumento del compromiso y la fidelización

Dato clave: según estudios de clima organizacional, el 70% de los empleados considera que la puntualidad y exactitud en el pago de sueldos es un factor determinante de confianza hacia su empleador.

2. Reducción de errores y sobrecostos operativos

Una empresa con errores recurrentes en su planilla no solo sufre pérdida de credibilidad interna, sino también sobrecostos financieros y operativos: multas, horas extras mal gestionadas, pagos duplicados, reclamos legales, etc.

Transformación estratégica: al eliminar estos errores mediante procesos automatizados y estandarizados, se optimiza el gasto operativo y se libera tiempo para actividades de alto valor.

Resultado: la organización es más ágil, eficiente y puede escalar sin aumentar proporcionalmente sus costos de administración de personal.

3. Integración con inteligencia de negocio (BI)

El cálculo de planilla, cuando está sistematizado y digitalizado, se convierte en una fuente de datos valiosísima para la toma de decisiones gerenciales.

Aplicaciones prácticas:

Análisis de rentabilidad por área o cargo

Comparativas salariales internas y externas

Proyecciones de gasto en talento humano por escenario

Presupuestación estratégica con base en costos reales de planilla

Ventaja competitiva: las decisiones sobre expansión, reorganización o inversión en talento no se basan en intuición, sino en datos sólidos y actualizados.

4. Cumplimiento normativo como diferenciador

En muchos sectores (como minería, construcción, salud o finanzas), cumplir estrictamente con las obligaciones laborales y tributarias es un requisito para mantener contratos, licencias o certificaciones.

Ejemplo real: una empresa de seguridad con errores en la planilla puede perder licitaciones públicas, ya que muchas entidades exigen constancias de cumplimiento perfecto en pagos laborales y sociales.

Conclusión estratégica: tener una planilla impecable se convierte en una herramienta comercial que abre puertas a nuevas oportunidades de negocio.

5. Fortalecimiento de la marca empleadora (Employer Branding)

Los candidatos talentosos hoy investigan antes de postular. Una empresa con buena reputación salarial, procesos claros y pagos oportunos es más atractiva para los mejores perfiles del mercado.

Impacto directo:

Se reduce el costo de atracción de talento

Se eleva la calidad del personal contratado

La organización gana reconocimiento como “buen empleador”

Diferenciador clave: muchas empresas pierden talento no por el sueldo base, sino por errores o falta de transparencia en el proceso de planilla.

6. Escalabilidad organizacional sin fricciones

Una empresa con procesos manuales o mal estructurados de planilla enfrenta graves problemas cuando busca crecer.

Problemas comunes:

Dificultad para calcular nóminas en múltiples sedes o países

Inconsistencias legales por diferentes regímenes laborales

Sobrecarga de trabajo ante crecimiento del personal

Transformación necesaria: implementar una solución escalable que permita centralizar, automatizar y controlar el cálculo de planilla a medida que la organización crece.

Resultado: la empresa puede expandirse sin colapsar sus procesos internos.

7. Uso estratégico del salario emocional y compensación variable

Con una planilla bien gestionada, la empresa puede aplicar esquemas de compensación inteligentes y diferenciados:

Bonos por productividad

Pagos variables por objetivos

Beneficios flexibles y personalizados

Reconocimientos económicos sin impacto tributario innecesario

Ventaja competitiva: permite diseñar estrategias de compensación personalizadas, sostenibles y motivadoras, difíciles de igualar por la competencia.

8. Auditoría en tiempo real y reducción de riesgos

Una planilla gestionada con tecnología moderna permite monitorear en tiempo real indicadores como:

Costo por colaborador

Análisis de variaciones inusuales

Impacto de reformas legales en tiempo real

Detección de errores o fraudes internos

Resultado ejecutivo: la organización opera con control, trazabilidad y capacidad de reacción rápida, minimizando contingencias legales y financieras.

9. Preparación para certificaciones, licitaciones o auditorías externas

Una planilla correctamente estructurada permite a la empresa:

Obtener certificaciones laborales (ISO, BASC, SA8000, etc.)

Acceder a financiamiento de bancos o fondos de inversión

Presentar informes auditados sin observaciones

Ganar licitaciones nacionales e internacionales

Ventaja clave: se convierte en una empresa confiable y profesional ante cualquier stakeholder.

10. Alineación entre RRHH, Finanzas y Estrategia Corporativa

Un proceso de planilla eficiente sirve como puente entre las áreas de gestión humana, financiera y estratégica.

Ejemplo de sinergia:

RRHH propone un nuevo bono de productividad

Planilla simula su impacto en la carga social y en el flujo de caja

Finanzas lo valida y se implementa con trazabilidad

Resultado: decisiones integradas, rápidas y basadas en datos reales.

✅ Cómo lograr esta transformación estratégica

Automatiza el proceso con un sistema de planilla moderno y personalizable.

Capacita a tu equipo continuamente en normativas, tecnología y análisis financiero.

Integra la planilla con ERP, sistemas de asistencia y plataformas BI.

Monitorea KPIs de eficiencia, cumplimiento y percepción interna.

Haz de la planilla un centro de información estratégica, no solo un área operativa.

✅ Conclusión Ejecutiva

El cálculo de planilla, bien ejecutado, puede dejar de ser un “centro de costos” para convertirse en una ventaja competitiva medible, escalable y sostenible. Representa mucho más que pagos: es la conexión financiera, legal, emocional y estratégica entre la empresa y su talento humano.

Cuando las organizaciones dominan el arte de gestionar su planilla con excelencia, están un paso adelante: atraen, retienen y motivan mejor; cumplen la ley sin riesgos; optimizan su estructura de costos; y toman decisiones basadas en datos reales.

El reto está en cambiar la perspectiva gerencial, e invertir en procesos que, aunque silenciosos, sostienen el éxito visible de cualquier gran empresa.

🧾 Resumen Ejecutivo

El cálculo de planilla ha evolucionado significativamente en las organizaciones modernas. Ya no es una tarea puramente administrativa, sino un proceso transversal que impacta en la gestión financiera, la experiencia del colaborador, el cumplimiento normativo y la capacidad competitiva de las empresas.

A lo largo del artículo, abordamos 10 preguntas fundamentales que reflejan los principales desafíos y oportunidades de este proceso. A continuación, sintetizamos las conclusiones más importantes y su relación directa con las ventajas que puede ofrecer una solución como WORKI 360.

1. Automatizar la planilla es más que eficiencia: es estrategia.

La automatización del cálculo de planilla permite reducir errores, ganar tiempo, garantizar cumplimiento legal y proteger información sensible. Implementaciones tecnológicas como las de WORKI 360 logran una trazabilidad completa y facilitan una administración más ágil y segura.

2. Precisión operativa en entornos de alta rotación

En empresas con constante ingreso y salida de personal, la automatización e integración con sistemas de asistencia se vuelve esencial para garantizar pagos justos y oportunos, y evitar pasivos laborales. WORKI 360 ofrece módulos configurables para adaptarse a este dinamismo.

3. Las auditorías son un escudo preventivo

Auditar regularmente el proceso de planilla desde lo operativo, legal, tributario y tecnológico es una práctica obligatoria para prevenir riesgos financieros y reputacionales. WORKI 360 facilita la auditoría con registros automáticos, reportes personalizables y trazabilidad completa.

4. Horas extras: donde el cálculo y la ley se cruzan

Un mal cálculo de horas extras genera problemas legales y distorsiones fiscales. La plataforma ideal debe calcular automáticamente según turnos, feriados y recargos. WORKI 360 automatiza y valida estas variables bajo la normativa local aplicable.

5. Planillas rotativas requieren sistemas inteligentes

En empresas con múltiples turnos, el cálculo de planilla debe adaptarse a distintos horarios, días especiales y condiciones laborales. WORKI 360 permite asignar turnos dinámicos, calcular recargos automáticamente y generar reportes analíticos para toma de decisiones.

6. Los indicadores anticipan los errores

Medir variables como variación mensual, errores post-cierre, solicitudes de corrección o rechazos bancarios ayuda a detectar fallas antes de que se conviertan en crisis. WORKI 360 integra dashboards con KPIs laborales en tiempo real, permitiendo una gestión preventiva.

7. La planilla como eje de la estrategia financiera

El cálculo de planilla impacta directamente en la rentabilidad, flujo de caja, toma de decisiones y cumplimiento fiscal. WORKI 360 se integra con sistemas ERP y contables, permitiendo una visión financiera precisa del recurso humano.

8. Irregularidades detectadas: actuar con velocidad y rigor

Una inspección laboral puede revelar fallas en la planilla. La empresa debe contar con procesos, evidencias y un sistema capaz de responder rápida y eficazmente. WORKI 360 registra todas las acciones, genera reportes y asegura transparencia ante fiscalizaciones.

9. El equipo humano también es clave

Una buena estructura de equipo, roles definidos, especialización y soporte tecnológico son claves para la eficiencia. WORKI 360 complementa al equipo con automatización, control y soporte, potenciando su productividad.

10. La planilla como ventaja competitiva

Cuando está bien gestionada, la planilla atrae talento, fortalece la marca empleadora, optimiza costos y mejora la toma de decisiones. Con soluciones como WORKI 360, la organización convierte la gestión de nómina en una herramienta de liderazgo empresarial.

🎯 Conclusión Final

La gestión del cálculo de planilla debe dejar de ser una “tarea de cumplimiento” para convertirse en un pilar estratégico de la organización. Automatizar, medir, auditar y profesionalizar este proceso genera valor tangible y sostenible.

WORKI 360 se presenta como la plataforma ideal para acompañar a las organizaciones en este camino. Con su capacidad de integración, flexibilidad normativa, dashboards gerenciales y enfoque en la experiencia del colaborador, transforma la nómina en un activo estratégico real.

Invertir en la mejora del cálculo de planilla es invertir en transparencia, eficiencia, reputación y crecimiento sostenible.