Índice del contenido

¿Qué implicaciones fiscales tiene una mala emisión del CFDI de nómina?

Emitir incorrectamente un CFDI de nómina no solo representa un error administrativo: es una falla que puede desencadenar consecuencias fiscales graves para cualquier empresa, desde startups hasta corporativos consolidados. Para un director de Recursos Humanos o de Finanzas, comprender estas implicaciones es esencial para proteger tanto el cumplimiento regulatorio como la salud financiera de la organización.

1.1. Multas económicas inmediatas

El SAT (Servicio de Administración Tributaria) puede imponer sanciones que oscilan entre $1,400 y $17,370 MXN por cada comprobante mal emitido o no timbrado, dependiendo de la gravedad de la omisión. En empresas con nóminas extensas, estos montos pueden multiplicarse exponencialmente.

1.2. Imposibilidad de deducir impuestos

Si un CFDI de nómina no cumple con los lineamientos fiscales, se considera inválido para efectos de deducción de ISR y acreditamiento de IVA. Esto implica que los gastos de nómina podrían no ser deducibles, lo que incrementa la carga fiscal y afecta el flujo de caja de la empresa.

1.3. Impacto directo en la contabilidad electrónica

Los CFDI de nómina son integrados a la contabilidad electrónica y sus errores pueden generar incongruencias con los reportes financieros. Esto dificulta las auditorías internas y externas, comprometiendo la confianza en los procesos contables.

1.4. Riesgo de auditorías fiscales

El SAT utiliza algoritmos de validación automática que detectan inconsistencias en los CFDI de nómina. Cuando se detectan errores sistemáticos, se dispara una alerta de revisión fiscal, con la posible consecuencia de una auditoría directa a la empresa.

1.5. Problemas con el IMSS y el INFONAVIT

Los datos del CFDI se cruzan con los registros del IMSS y el INFONAVIT. Inconsistencias en percepciones, deducciones o ausencias de trabajadores pueden generar discrepancias que terminen en requerimientos de pagos retroactivos o ajustes de cuotas.

1.6. Pérdida de confianza de los colaboradores

Una emisión incorrecta también afecta la relación con los empleados. Cuando el trabajador no puede comprobar ingresos ante instituciones bancarias, para créditos o trámites, por errores en su CFDI, se genera una pérdida de credibilidad institucional que puede derivar en rotación o desmotivación del talento.

1.7. Complicaciones en la planeación financiera

El CFDI es fuente clave para analizar costos de personal, planificar presupuestos y tomar decisiones salariales. Un CFDI incorrecto afecta la calidad de los datos utilizados en el proceso de planeación financiera de RRHH y Finanzas.

1.8. Obstáculos en la digitalización de procesos

La emisión incorrecta de CFDI detiene procesos tecnológicos integrados como la automatización contable o la conexión con ERP. Además, genera retrasos al necesitar correcciones, cancelaciones y re-timbrados, lo cual aumenta los costos operativos.

1.9. Responsabilidad legal del área de RRHH y Finanzas

Los directores o responsables de nómina pueden incurrir en responsabilidad administrativa o penal si se demuestra negligencia sistemática en el cumplimiento de obligaciones fiscales. El CFDI es considerado un documento oficial ante el SAT, y su manipulación indebida se sanciona.

¿Qué datos son obligatorios en el complemento de nómina y qué riesgos conlleva omitir alguno?

Emitir un CFDI de nómina sin incluir todos los campos obligatorios no es una simple omisión: es una infracción fiscal con consecuencias críticas. Para un líder de RRHH o de Finanzas, conocer los datos requeridos y los riesgos por omisión es vital para garantizar el cumplimiento normativo y evitar pérdidas financieras.

2.1. Datos obligatorios en el CFDI con complemento de nómina

El SAT exige una estructura XML específica con nodos y subnodos, de los cuales destacan:

RFC del trabajador

CURP (clave única de registro de población)

Número de seguridad social

Fecha de inicio de relación laboral

Tipo de contrato (catálogo SAT)

Tipo de jornada (catálogo SAT)

Régimen fiscal del trabajador

Departamento, puesto y centro de costos

Salario base de cotización (IMSS)

Salario diario integrado

Fecha de pago, periodo de pago, fecha de inicio y fin del periodo

Percepciones y deducciones detalladas

Otros pagos (como subsidios para el empleo)

Incapacidades, cuando aplique

UUID en caso de sustitución de CFDI previo

2.2. Riesgos por omisión de datos

No deducibilidad fiscal: El CFDI incompleto no permite deducir gastos de nómina ante el SAT.

Multas y sanciones: El SAT puede imponer sanciones desde $1,400 hasta $17,000 por cada comprobante inválido.

Auditorías automáticas: El sistema del SAT detecta omisiones y genera alertas fiscales.

Requerimientos del IMSS o INFONAVIT: Datos faltantes pueden generar diferencias en cuotas y generar adeudos.

Pérdida de derechos del trabajador: El empleado podría quedar desprotegido en trámites ante bancos, AFORE o instituciones públicas.

Compromiso reputacional: Una empresa que no emite correctamente el CFDI pierde credibilidad ante trabajadores y autoridades.

Duplicidad de información: La omisión obliga a cancelar y reemitir CFDIs, lo que puede causar errores adicionales y retrasos.

2.3. Prevención desde la dirección

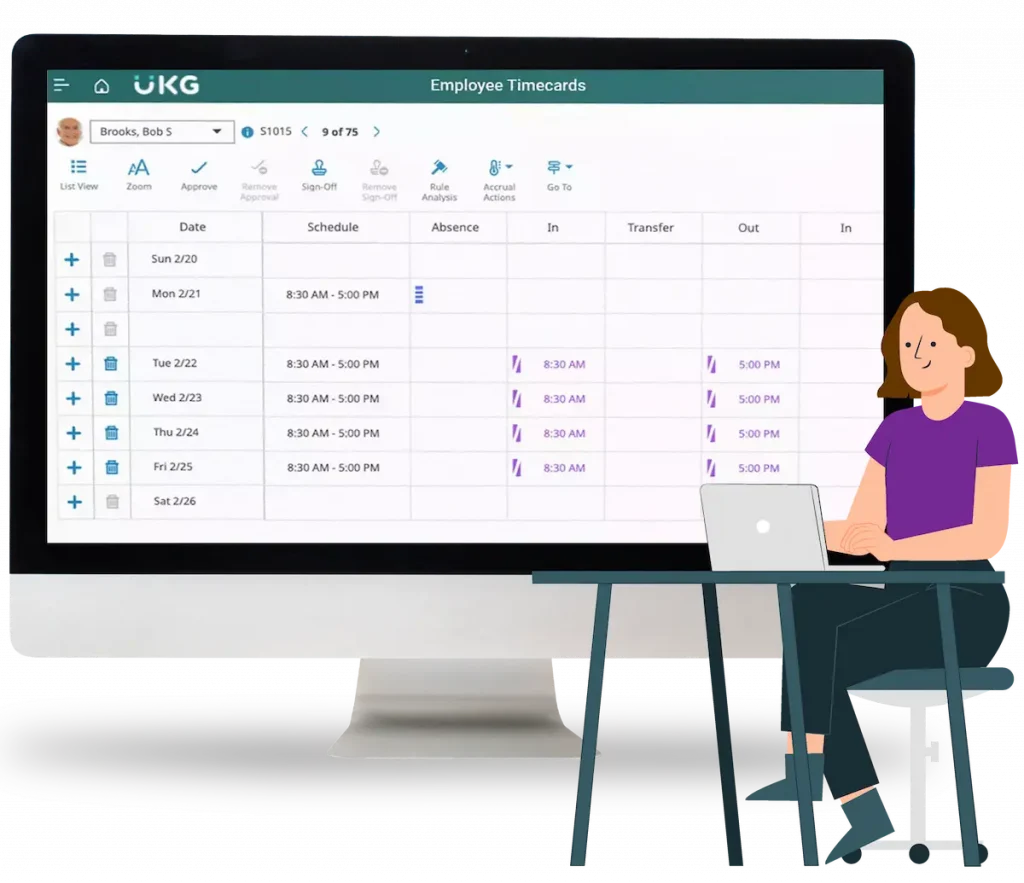

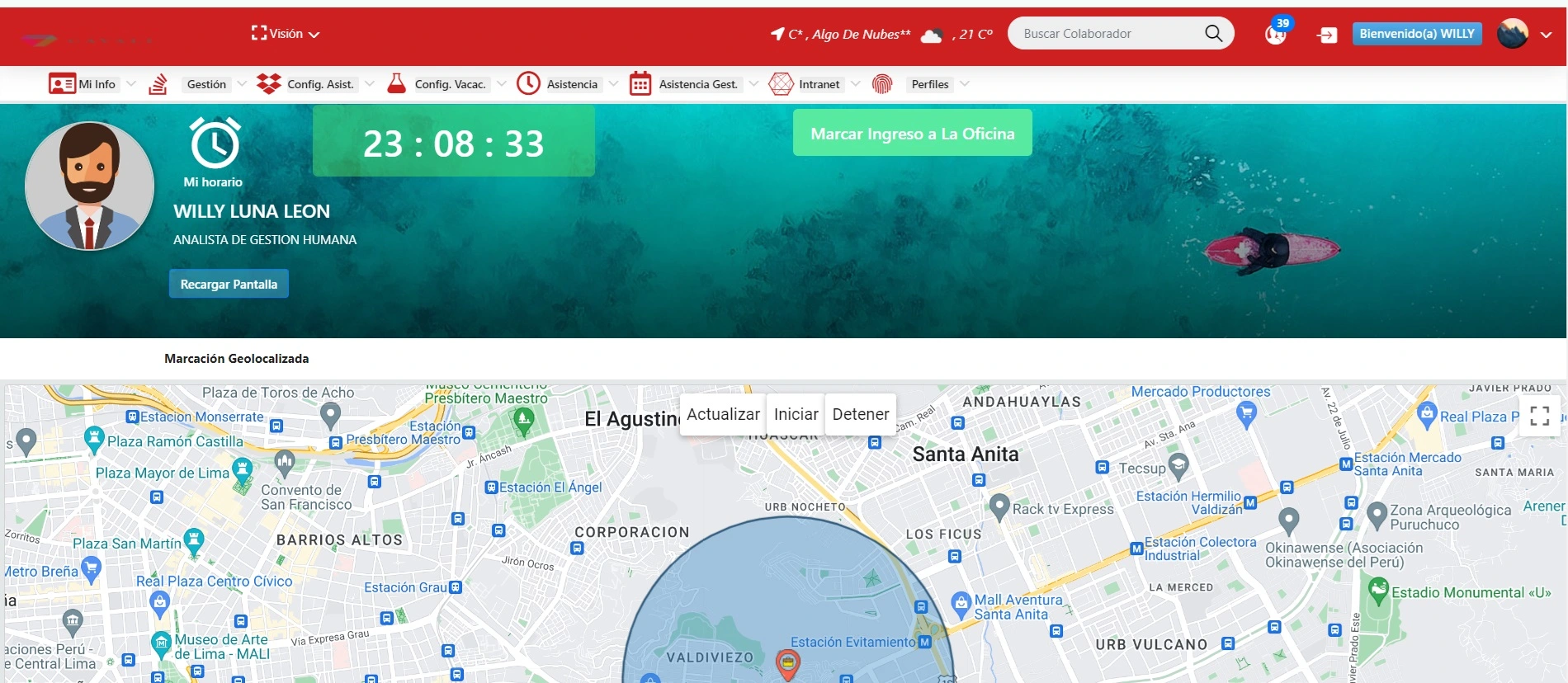

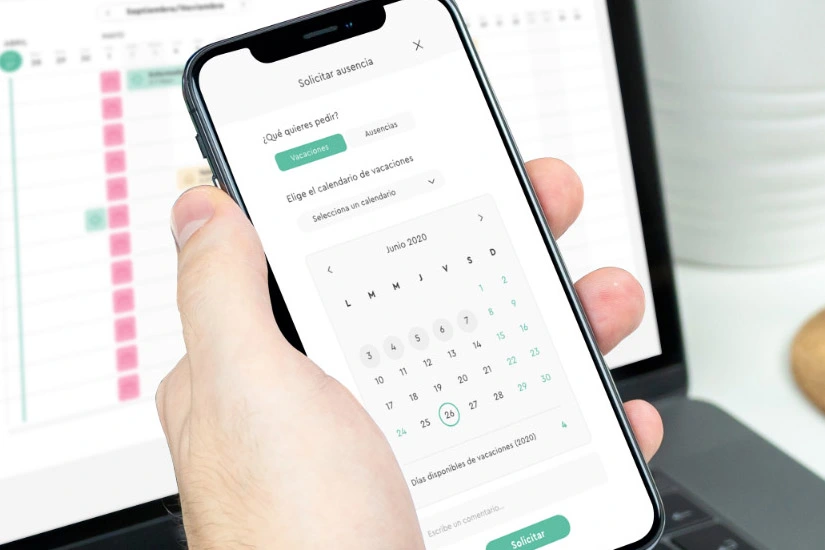

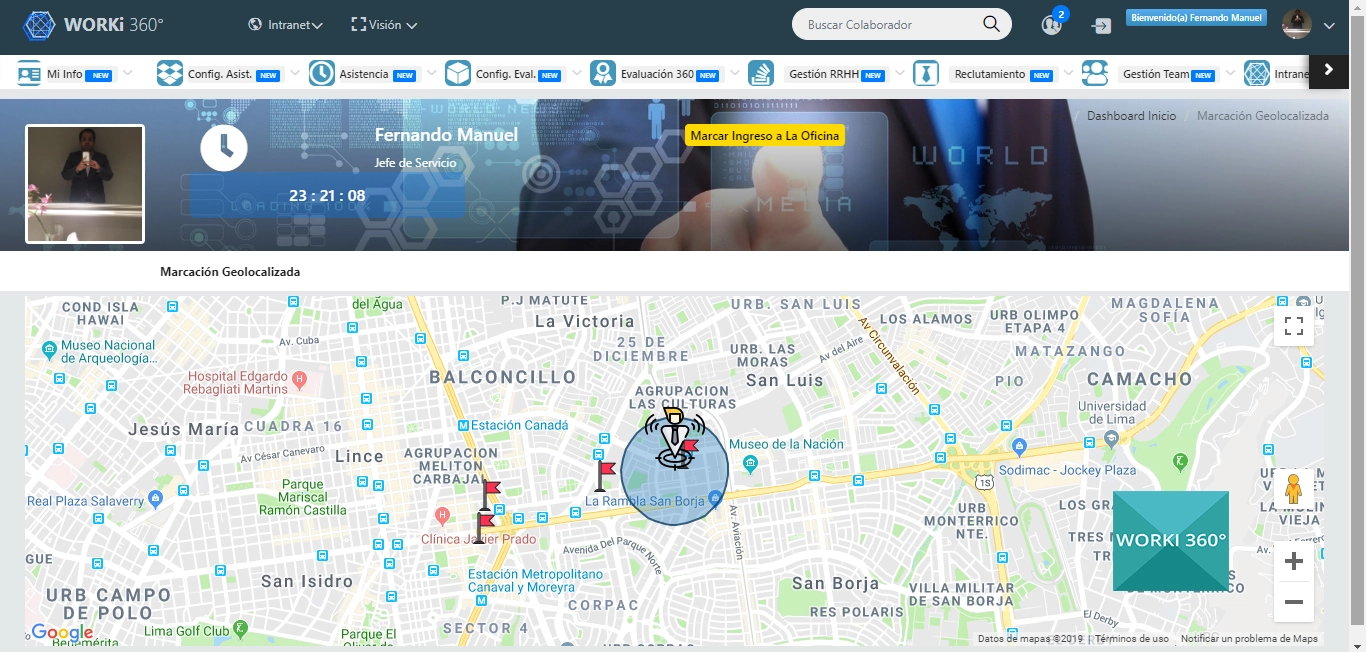

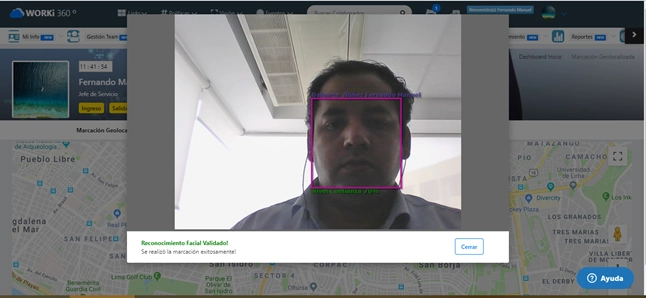

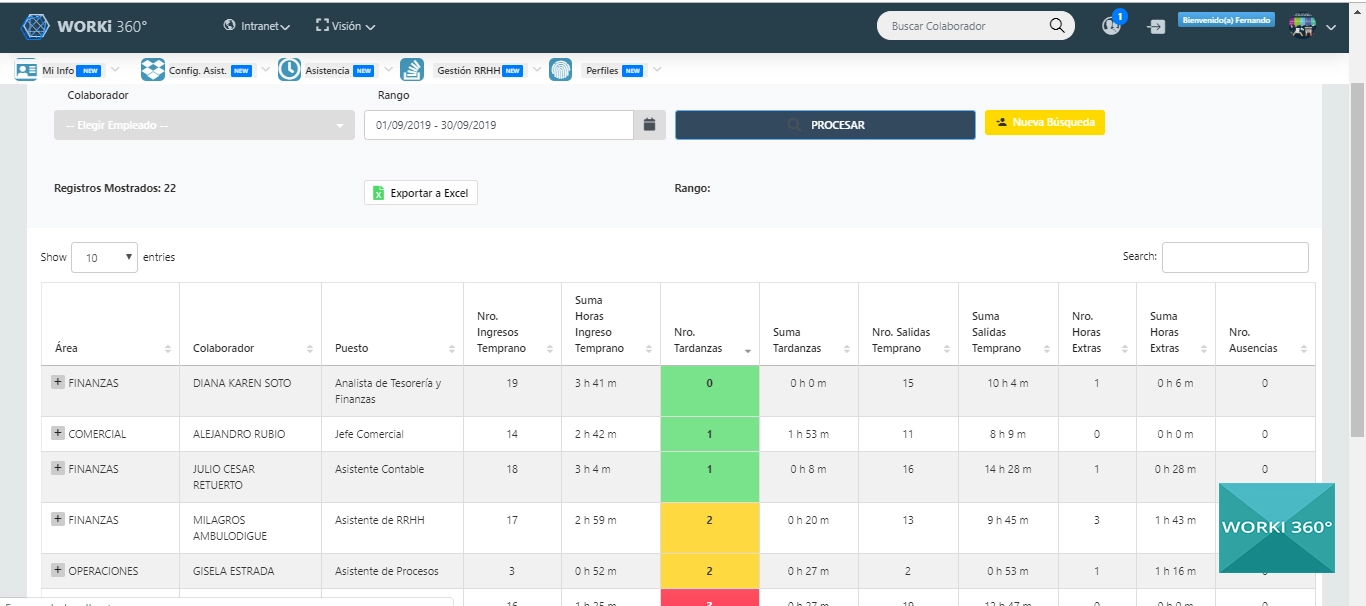

Es fundamental integrar sistemas que validen automáticamente los campos obligatorios antes del timbrado. Una solución como WORKI 360 verifica en tiempo real los catálogos del SAT, valida la estructura XML y asegura que cada CFDI esté completo y en regla, evitando omisiones críticas.

¿Qué papel juega la validación del XML en el control de la planilla?

En el universo digital del cumplimiento fiscal, el archivo XML de un CFDI con complemento de nómina no es solo un formato técnico: es el corazón de la verificación y control fiscal. Para un director de Recursos Humanos, Finanzas o Tecnología, entender cómo opera la validación del XML no solo es clave para evitar errores y multas, sino también para optimizar los procesos de nómina con una visión integral.

3.1. ¿Qué es el XML del CFDI de nómina?

El XML (eXtensible Markup Language) es el formato electrónico estructurado que contiene toda la información fiscal del CFDI, incluyendo el complemento de nómina. Cada campo del XML corresponde a un dato que el SAT requiere para validar que el pago al trabajador es legal, completo, deducible y compatible con los registros oficiales del contribuyente.

Este archivo no se ve como una factura común, sino que es leído y auditado electrónicamente por los sistemas del SAT, del IMSS, del INFONAVIT, y por sistemas de contabilidad electrónica. Es decir, el XML es el lenguaje de comunicación oficial entre empresa y autoridad fiscal.

3.2. ¿Qué significa “validar” un XML?

Validar un XML implica dos procesos simultáneos:

Estructura: Verificar que el archivo cumple con el esquema requerido por el SAT (estructura, nodos, subnodos, atributos, catálogos, etc.).

Contenido: Confirmar que los datos dentro del XML sean correctos, coherentes, actualizados y congruentes con las bases fiscales y laborales.

3.3. ¿Por qué es crucial para el control de la planilla?

Desde la perspectiva gerencial, la validación del XML es el primer filtro de control de calidad de la nómina, y tiene implicaciones estratégicas:

Evita pagos mal estructurados o duplicados, que luego requerirían cancelaciones.

Garantiza la deducibilidad de los pagos al personal.

Detecta errores humanos o sistémicos antes de que se materialicen en sanciones.

Fortalece la trazabilidad de los pagos, útil para auditorías internas, externas y fiscales.

Permite automatizar alertas para cualquier CFDI emitido con campos faltantes o incongruentes.

3.4. Impacto real: un ejemplo concreto

Imaginemos a una empresa de tecnología con 150 colaboradores. Si un solo campo como el “tipo de régimen” del trabajador está mal codificado en el XML, los 150 CFDIs podrían considerarse inválidos. Esto no solo significa una no deducción fiscal de cientos de miles de pesos, sino una potencial auditoría al detectar errores sistemáticos.

Sin validación previa del XML, el error pasa inadvertido hasta que el SAT lo detecta… o hasta que se recibe un requerimiento legal.

3.5. ¿Quién debe liderar este proceso?

Aunque tradicionalmente se asigna al área contable, la realidad es que la validación del XML es una función compartida entre RRHH, Finanzas y Tecnología, ya que:

RRHH provee la data laboral (salarios, contratos, jornadas, percepciones, deducciones).

Finanzas verifica el cumplimiento fiscal y la deducibilidad.

Tecnología asegura la integración de los sistemas que generan y validan el XML.

3.6. ¿Qué sucede si no se valida el XML antes del timbrado?

Se emiten CFDIs con errores.

Se incrementan las cancelaciones y los re-timbrados.

Se desalinean los registros contables, fiscales y laborales.

Se pierde la posibilidad de deducir nómina.

Se deteriora la imagen de la empresa ante empleados y autoridades.

3.7. Soluciones tecnológicas para validar XMLs

Hoy existen herramientas como WORKI 360 que incorporan validaciones automáticas y en tiempo real de los archivos XML antes del timbrado. Algunas ventajas clave incluyen:

Validación contra catálogos oficiales del SAT.

Integración con sistemas ERP y de Recursos Humanos.

Alertas y bitácoras de errores previos al envío.

Validación del UUID, percepciones, deducciones y nodos adicionales.

Generación automática de reportes de inconsistencias para corrección inmediata.

¿Qué consecuencias legales enfrentan las empresas por errores en el complemento de nómina?

En el mundo empresarial mexicano, el complemento de nómina del CFDI es mucho más que un documento fiscal: es un instrumento jurídico obligatorio que tiene implicaciones legales profundas para cualquier organización. Para un director de Recursos Humanos, Finanzas o Tecnología, los errores en su emisión no son simples “detalles técnicos”, sino posibles detonantes de sanciones económicas, fiscales, laborales e incluso penales.

4.1. ¿Qué se considera un error legalmente relevante?

No todos los errores son tratados igual ante las autoridades. Existen fallas formales (como un campo vacío) y errores sustanciales (como timbrar con datos falsos o deducciones indebidas). Algunos ejemplos comunes que pueden derivar en responsabilidades legales son:

Omitir percepciones o deducciones obligatorias.

Utilizar un RFC inválido del trabajador.

Capturar un salario incorrecto.

No timbrar el CFDI en tiempo y forma.

Emitir CFDIs duplicados para un mismo periodo.

No cancelar correctamente un CFDI erróneo.

4.2. Implicaciones legales en el ámbito fiscal

El SAT impone sanciones a empresas que incumplen con la correcta emisión de CFDI con complemento de nómina. Estas consecuencias incluyen:

Multas económicas por cada comprobante mal emitido o no timbrado (desde $1,400 hasta $17,370 por caso).

No deducibilidad del gasto de nómina.

Pérdida del acreditamiento del IVA si corresponde.

Requerimientos fiscales adicionales que pueden llevar a auditorías profundas.

Suspensión temporal del sello digital (CSD), lo que paraliza operaciones.

4.3. Consecuencias ante el IMSS, INFONAVIT y autoridades laborales

Los datos del complemento de nómina se cruzan automáticamente con las bases de datos del IMSS, INFONAVIT y SAT. Si hay incongruencias, la empresa puede enfrentarse a:

Recálculo de cuotas obrero-patronales con efecto retroactivo.

Multas por subdeclaración de salarios o incidencias.

Sanciones laborales por omitir pagos reflejados en el CFDI (vacaciones, finiquitos, aguinaldo).

Reclamos legales de trabajadores que se vean afectados por datos erróneos en sus CFDIs (ej. al solicitar créditos o AFORE).

4.4. Responsabilidad administrativa y penal

Un error sistemático o intencional puede ser interpretado como evasión fiscal, simulación laboral o incumplimiento de obligaciones patronales, lo cual puede escalar a:

Inhabilitación temporal para contratar con gobierno.

Denuncia penal por delitos fiscales (cuando se detecta dolo o fraude).

Responsabilidad solidaria de los directivos o representantes legales.

Embargos precautorios ante adeudos fiscales comprobados.

4.5. Impacto en la reputación y la relación con empleados

Más allá del impacto jurídico, un error constante en la emisión del CFDI mina la confianza del talento humano en la organización. Esto puede derivar en:

Quejas ante la PROFEDET (Procuraduría de la Defensa del Trabajo).

Denuncias colectivas o individuales por pagos incorrectos.

Afectación al clima laboral y aumento en la rotación del personal.

Pérdida de competitividad como marca empleadora.

4.6. Caso práctico: el error que llevó a una sanción millonaria

Una empresa mediana del sector logístico omitió capturar el salario base de cotización correcto en 3 años de CFDIs de nómina. Aunque pagaba correctamente a sus empleados, los datos timbrados eran menores. Tras una auditoría cruzada SAT-IMSS, la empresa enfrentó una recalculación de cuotas, multas, recargos y la pérdida de deducción de ISR por millones de pesos. El error no fue malintencionado, pero la falta de control y supervisión generó consecuencias legales devastadoras.

4.7. El rol de la gerencia en la prevención

Un error en el complemento de nómina no es solo un problema del área de nómina: es una falla estructural de control interno. La alta dirección debe:

Garantizar que el proceso de emisión de CFDIs esté automatizado y auditado.

Asegurar la correcta capacitación de personal clave.

Validar el cumplimiento con proveedores de software certificados.

Implementar revisiones periódicas y conciliaciones de nómina vs CFDIs.

4.8. La tecnología como escudo legal

Plataformas como WORKI 360 permiten blindar legalmente a la empresa al incorporar:

Validaciones de datos antes del timbrado.

Integración con ERP y sistemas contables.

Alertas automáticas de errores fiscales.

Bitácoras para auditoría fiscal y laboral.

Reportes legales que documentan el cumplimiento oportuno.

¿Cómo puede una empresa llevar un control eficiente del histórico de CFDIs emitidos?

En la era digital, el control del histórico de CFDIs de nómina no es un lujo, es una necesidad crítica para cualquier empresa que aspire a una gestión transparente, fiscalmente sólida y estratégicamente eficiente. Un mal manejo del archivo histórico puede derivar en sanciones, errores contables, pérdida de deducibilidad y conflictos con empleados. Por ello, los directores de Recursos Humanos, Finanzas y Tecnología deben tener claridad absoluta sobre cómo construir y mantener un sistema robusto de trazabilidad documental.

5.1. ¿Qué se entiende por “control histórico de CFDIs”?

Se refiere al registro organizado, accesible y validado de todos los Comprobantes Fiscales Digitales por Internet (CFDI) con complemento de nómina emitidos por la empresa, incluyendo:

Fechas de emisión, pago y periodo laboral.

Estatus del CFDI (activo, cancelado, corregido).

Versiones del XML.

UUID correspondiente.

XML y PDF vinculados a cada trabajador.

Cambios o correcciones aplicadas a lo largo del tiempo.

5.2. ¿Por qué es importante para la organización?

Desde una perspectiva gerencial, llevar un control histórico eficiente del CFDI de nómina tiene implicaciones directas en los siguientes ejes:

Cumplimiento fiscal y laboral: El SAT, IMSS e INFONAVIT pueden solicitar en cualquier momento evidencias de pagos y timbrados válidos. Tener un historial organizado reduce riesgos en auditorías.

Prevención de duplicidades o errores: Identificar emisiones duplicadas, cancelaciones incorrectas o datos mal registrados.

Auditorías internas y externas: Facilita los procesos de revisión de despachos contables, órganos de control o comités de auditoría.

Atención a empleados: Responder ágilmente ante solicitudes de comprobantes para créditos, trámites personales, aclaraciones o regularizaciones.

Planeación financiera y análisis de costos de personal: Los CFDI históricos permiten identificar tendencias salariales, costos por prestaciones, pagos extraordinarios, y tomar decisiones estratégicas.

5.3. Consecuencias de no tener un control histórico estructurado

Pérdida de deducibilidad fiscal por comprobantes mal archivados o no localizados.

Sanciones por no presentar documentación en auditorías.

Incertidumbre contable al no tener respaldo de los movimientos financieros ligados a nómina.

Fuga de información confidencial si el almacenamiento no es seguro.

Desconfianza de los colaboradores ante errores o falta de claridad en sus comprobantes.

5.4. ¿Cómo construir un sistema eficiente de control histórico?

La implementación de un sistema eficaz debe considerar varios niveles de organización y tecnología:

Estandarización del archivo digital

Establecer carpetas estructuradas por año, mes y empleado.

Unificar formatos de nombres de archivos XML y PDF para facilitar búsquedas.

Centralización en plataforma única

Utilizar soluciones como WORKI 360, que concentran los CFDIs en un solo repositorio digital seguro, con acceso controlado y filtros avanzados por periodo, UUID, empleado o estatus.

Bitácoras automáticas de cambios y eventos

Cada vez que se cancele, sustituya o modifique un CFDI, debe generarse un log automático de justificación, persona responsable y nueva versión emitida.

Integración con ERP o sistemas de RRHH

El sistema de control histórico debe sincronizarse con las plataformas que manejan nómina, contabilidad y recursos humanos, para mantener los datos coherentes.

Respaldo y seguridad

Implementar copias de seguridad automáticas (backup) en servidores seguros o nube.

Controlar los accesos por roles, especialmente en áreas sensibles como nómina o fiscal.

Validación y conciliación periódica

Realizar conciliaciones mensuales entre los pagos realizados, CFDIs emitidos y registros contables.

Verificar que todos los CFDIs estén timbrados y sin inconsistencias.

5.5. Buenas prácticas recomendadas

Automatizar alertas para CFDIs pendientes de cancelación o con errores detectados.

Implementar políticas internas que obliguen al cierre mensual de CFDIs de nómina.

Capacitar al personal responsable en el uso de plataformas y en el marco normativo vigente.

Documentar procesos y establecer responsables específicos del control histórico.

¿Qué elementos se deben incluir en el nodo 'Percepciones' del complemento?

El nodo “Percepciones” dentro del complemento de nómina del CFDI es uno de los componentes más sensibles y estratégicos del archivo XML. Su correcta construcción no solo asegura el cumplimiento fiscal y laboral, sino que también protege a la empresa de sanciones, errores de cálculo, conflictos con empleados y fallos en auditorías. Para cualquier gerente de RRHH o de Finanzas, dominar su estructura no es un detalle técnico: es una herramienta de gobernabilidad interna.

6.1. ¿Qué es el nodo "Percepciones"?

El nodo “Percepciones” es la sección del CFDI complemento de nómina donde se registran todos los pagos que incrementan el ingreso bruto del trabajador, sin importar si están gravados o exentos para efectos del ISR. Estos pagos no solo incluyen el salario, sino también compensaciones adicionales, prestaciones, bonos, horas extra, entre otros.

Este nodo obliga a utilizar los catálogos oficiales del SAT, lo cual significa que cada percepción debe clasificarse correctamente dentro de las claves autorizadas. Un error en esta codificación puede derivar en una emisión inválida del CFDI.

6.2. Estructura básica del nodo “Percepciones”

Los elementos principales que deben incluirse son:

TotalSueldos: Monto total pagado por sueldo y salarios ordinarios.

TotalSeparaciónIndemnización (cuando aplica): Monto pagado por finiquitos, despidos o liquidaciones.

TotalJubilaciónPensiónRetiro (si aplica): Para trabajadores jubilados o pensionados.

TotalGravado y TotalExento: Suma de las percepciones sujetas o no sujetas a ISR.

Además, dentro de este nodo se incluyen subnodos tipo “Percepción”, donde se desglosa:

Clave y concepto del pago (usando el catálogo del SAT).

Importe gravado.

Importe exento.

6.3. Tipos de percepciones comunes

Algunos ejemplos de percepciones que deben incluirse correctamente en este nodo son:

001 – Sueldos, Salarios rayas y jornales.

002 – Gratificación Anual (aguinaldo).

003 – Participación de los trabajadores en las utilidades (PTU).

004 – Compensaciones.

005 – Premios por puntualidad.

006 – Prima dominical.

009 – Horas extra.

014 – Vacaciones.

019 – Prima vacacional.

022 – Prima por antigüedad.

023 – Pagos por separación.

039 – Subsidios por incapacidad (cuando aplican como percepción).

Cada una de estas claves debe utilizarse solo bajo las condiciones correctas. Por ejemplo, si se timbra como “prima vacacional” algo que en realidad es un bono por desempeño, el CFDI puede ser invalidado.

6.4. Riesgos por errores en el nodo "Percepciones"

Emitir percepciones con errores o inconsistencias puede generar consecuencias serias, como:

No deducibilidad del pago para la empresa ante el SAT.

Rechazo del CFDI por parte del receptor o del sistema de validación.

Errores en el cálculo del ISR o de cuotas obrero-patronales.

Problemas con el IMSS o INFONAVIT si los pagos no coinciden con los registros base.

Sanciones por subdeclaración de salario si se omiten pagos clave.

Demandas laborales si el empleado considera que su ingreso reportado no coincide con el percibido.

6.5. Recomendaciones para un llenado correcto

Capacitación constante del personal de nómina y fiscal

El SAT actualiza regularmente los catálogos y reglas. Estar al día es esencial.

Uso de software actualizado y validado por el SAT

No todos los sistemas gestionan bien las claves de percepciones. Una plataforma como WORKI 360 valida automáticamente cada percepción y su clasificación según los catálogos vigentes.

Auditorías mensuales del nodo “Percepciones”

Comparar el reporte de nómina con lo timbrado en CFDI. Si hay discrepancias, corregirlas antes del cierre fiscal mensual.

Conciliación con reportes contables y fiscales

Asegurar que los importes gravados coincidan con lo reportado para ISR y cuotas obrero-patronales.

Bitácora de percepciones variables

Mantener un control detallado sobre pagos no recurrentes como bonos, horas extra o primas especiales, que suelen generar errores frecuentes al momento de timbrar.

6.6. Caso real: el costo de una percepción mal clasificada

Una empresa del sector retail pagó bonos trimestrales a sus empleados, pero los registró como “premios por puntualidad” en lugar de “compensaciones”. Tras una revisión del SAT, se determinó que el monto debía ser gravado, pero se había timbrado como exento. Resultado: la empresa debió pagar retroactivamente el ISR omitido, recargos y multas, perdiendo además la deducción del gasto.

6.7. El valor estratégico del nodo "Percepciones"

Más allá del cumplimiento, este nodo permite generar información de valor para decisiones estratégicas:

¿Cuánto se está pagando en percepciones extraordinarias?

¿Qué porcentaje de la nómina es gravado vs exento?

¿Cómo se distribuyen los pagos por tipo de trabajador o departamento?

Esta información, bien estructurada y accesible, puede alimentar dashboards gerenciales, planeación de presupuestos de RH, y proyecciones fiscales con mayor precisión.

¿Cómo se reflejan las horas extra y bonos en el CFDI de nómina?

Las horas extra y los bonos son componentes esenciales en muchas políticas de compensación. No obstante, su correcta representación en el CFDI con complemento de nómina implica una serie de normas técnicas y fiscales que, si no se cumplen rigurosamente, pueden exponer a la empresa a riesgos de auditoría, conflictos laborales y pérdida de deducibilidad fiscal. Para cualquier director de Recursos Humanos, Contabilidad o Finanzas, dominar este tema es clave para construir un sistema de nómina alineado al cumplimiento, a la motivación del personal y a la planeación financiera estratégica.

7.1. El marco normativo detrás del CFDI de nómina

El Servicio de Administración Tributaria (SAT) exige que cada tipo de percepción adicional, como horas extra o bonos, esté debidamente desglosada, clasificada y timbrada dentro del complemento de nómina bajo las claves correctas del catálogo de percepciones.

Cualquier error en este proceso puede invalidar el CFDI, generar ajustes en las cuotas obrero-patronales, y abrir la puerta a revisiones fiscales.

7.2. ¿Cómo se registran las horas extra?

Las horas extra se integran en el nodo

TipoHoras: Se especifica si son horas simples, dobles o triples (según el Art. 66 de la Ley Federal del Trabajo).

HorasExtra: Total de horas adicionales trabajadas.

ImportePagado: Monto pagado por dichas horas.

El tipo de hora determina el factor de pago (ej. doble o triple). Estos datos deben coincidir con los reportes internos de asistencia y con los cálculos de nómina.

La clave que debe usarse para timbrar estas percepciones es:

009 – Horas extra.

7.3. ¿Cómo se registran los bonos?

Los bonos son percepciones variables que deben clasificarse correctamente según su naturaleza. Algunos ejemplos incluyen:

Compensación variable por desempeño o resultados: clave 004 – Compensación.

Premio por puntualidad o asistencia: clave 005 – Premio por puntualidad, o 006 – Premio de asistencia.

Bonos discrecionales o gratificaciones especiales: pueden usarse claves como 045 – Ayuda por otros conceptos o 999 – Pagos diversos (aunque esta última debe usarse con cuidado).

La elección incorrecta de clave o la omisión de timbrado puede causar que el monto:

No sea deducible para ISR.

No se refleje como ingreso del trabajador.

Genere discrepancias ante el IMSS o INFONAVIT.

7.4. Diferencias entre bonos gravados y exentos

No todos los bonos son tratados igual fiscalmente. Por ejemplo:

Bono por productividad: gravado para ISR.

Bono por riesgo de trabajo: parcialmente exento, según el límite del Art. 93 LISR.

Bono de transporte: puede ser exento si se considera previsión social, pero debe justificarse.

El XML del CFDI exige detallar qué parte del bono es gravado y cuál es exento, respetando los límites fiscales. No hacerlo puede invalidar la deducción.

7.5. Riesgos de no timbrar correctamente horas extra y bonos

Multas fiscales si no se registran correctamente.

Rechazo del CFDI como comprobante válido ante una inspección.

Errores en el cálculo de cuotas del IMSS, que pueden derivar en pagos retroactivos.

Pérdida de confianza de los colaboradores si su salario registrado es menor al real.

Problemas en créditos personales, hipotecarios o bancarios del trabajador, si los ingresos variables no aparecen reflejados.

7.6. El reto de las percepciones variables

Uno de los principales desafíos es que tanto bonos como horas extra son percepciones variables, es decir, no ocurren con la misma frecuencia ni con el mismo monto cada periodo. Esto implica que:

Deben registrarse manualmente o a través de interfaces automatizadas cada vez.

Requieren aprobación y documentación interna.

Deben coincidir con el total neto depositado al trabajador.

7.7. Buenas prácticas para su correcta integración en el CFDI

Estandarizar los conceptos de pago internos

Asegurarse de que los conceptos usados en la nómina estén alineados con las claves del SAT.

Automatizar la generación del CFDI

Utilizar plataformas como WORKI 360 que integren los reportes de tiempo, bonos y nómina para generar los CFDIs con la información correcta y validada.

Conciliar pagos variables contra CFDIs timbrados

Establecer un proceso de validación antes del cierre de nómina para asegurar que todos los bonos y horas extra estén correctamente clasificados y reflejados.

Capacitar al equipo de nómina

El personal que registra estas percepciones debe conocer la normativa fiscal y las reglas de timbrado.

Auditoría mensual interna

Verificar que todas las percepciones variables estén reflejadas en los XML emitidos, y que sus montos coincidan con los cálculos internos.

¿Qué importancia tiene el UUID en el seguimiento del CFDI de nómina?

El UUID (Universally Unique Identifier) puede parecer un simple código alfanumérico dentro de un archivo XML. Sin embargo, para las empresas que manejan grandes volúmenes de información fiscal y laboral, el UUID es la huella digital única que garantiza el seguimiento, la trazabilidad, la validez legal y el control de cada CFDI de nómina emitido. Es, en esencia, el “acta de nacimiento fiscal” de un comprobante.

Comprender su papel es fundamental para evitar errores, gestionar cancelaciones correctamente, llevar un control histórico riguroso y cumplir con las obligaciones ante el SAT, IMSS, INFONAVIT y otras autoridades.

8.1. ¿Qué es exactamente el UUID?

El UUID es un identificador único e irrepetible asignado por el SAT a cada CFDI timbrado. Se compone de 36 caracteres alfanuméricos y actúa como un número de serie universal. Técnicamente, es el resultado del proceso de timbrado y forma parte del sello digital del comprobante.

Ejemplo:

e4f0d190-7f6d-11ec-90d6-0242ac120003

8.2. ¿Por qué el UUID es crucial en el contexto del CFDI de nómina?

Para una empresa que emite cientos o miles de CFDIs mensuales, el UUID es el único elemento que permite identificar de forma inequívoca cada comprobante fiscal. Su importancia radica en que:

Es requerido en cualquier aclaración o cancelación oficial.

Permite hacer un seguimiento histórico de las nóminas pagadas.

Es necesario para los reportes contables y fiscales.

Se utiliza como referencia cruzada en auditorías y conciliaciones.

Es esencial para validar la autenticidad de un comprobante ante el SAT.

8.3. ¿Cómo se utiliza el UUID en el control administrativo y fiscal?

Desde un enfoque operativo y de control interno, el UUID permite:

Buscar y localizar rápidamente un CFDI específico, incluso entre miles de registros.

Relacionar CFDIs entre sí, por ejemplo, cuando se sustituye un CFDI erróneo por uno correcto, se debe referenciar el UUID anterior.

Conciliar nómina vs. contabilidad, asegurando que los CFDIs registrados correspondan a los pagos reales realizados.

Automatizar auditorías internas y procesos de compliance, trazando el flujo exacto de cada percepción.

8.4. Importancia legal del UUID

El SAT reconoce el UUID como evidencia jurídica de que un CFDI ha sido timbrado correctamente y que cumple con los requisitos fiscales. Es el identificador que:

Debe incluirse en cualquier procedimiento de cancelación o corrección.

Se requiere para justificar pagos ante una revisión o auditoría.

Se solicita cuando un trabajador requiere comprobar ingresos ante una institución (banco, AFORE, Infonavit, etc.).

8.5. Consecuencias de no registrar o perder el UUID

Imposibilidad de cancelar un CFDI si no se conoce el UUID original.

Falta de control histórico si no se relacionan los UUID con los registros internos.

Errores en conciliaciones contables.

Problemas de auditoría fiscal al no poder presentar un CFDI válido con su respectivo UUID.

Confusión interna y duplicidad de comprobantes, lo cual puede derivar en sanciones o pagos indebidos.

8.6. Buenas prácticas para gestionar y controlar los UUIDs

Incluir el UUID en los reportes internos de nómina

Toda relación de pagos de nómina debe incorporar el UUID de cada CFDI como parte del reporte oficial.

Centralizar los XML y UUIDs en una base de datos única

Utilizar un sistema como WORKI 360, que vincula cada UUID con el expediente digital del trabajador, el periodo correspondiente y el estatus del CFDI (activo, cancelado, sustituido).

Generar bitácoras de cancelaciones y sustituciones

Siempre que se sustituya un CFDI, debe quedar documentado el nuevo UUID y su relación con el anterior.

Integrar el UUID en los procesos de auditoría y fiscalización interna

Validar mensualmente que todos los pagos realizados tengan un CFDI asociado con UUID válido.

Capacitar al equipo de nómina y contabilidad

Todo responsable del proceso debe entender el uso y la importancia del UUID para evitar errores administrativos o fiscales.

8.7. Caso real: cancelación de CFDIs sin control de UUIDs

Una empresa de servicios canceló más de 50 CFDIs de nómina por error, sin registrar adecuadamente los UUIDs sustituidos. El SAT detectó que no se emitieron CFDIs nuevos en tiempo, y varios trabajadores quedaron sin comprobante oficial. La consecuencia fue una revisión fiscal, pérdida de deducciones y una sanción por emisión indebida y omisión de comprobantes. Todo por no tener un control ordenado de los UUIDs.

8.8. El rol de la tecnología en la trazabilidad del UUID

Plataformas como WORKI 360 están diseñadas para brindar un control total del UUID, con funcionalidades como:

Panel de control de UUIDs emitidos, cancelados o en revisión.

Relación automática entre UUIDs antiguos y nuevos.

Búsqueda por trabajador, fecha o tipo de percepción.

Reportes auditables con validación en tiempo real ante el SAT.

Esta trazabilidad es esencial no solo para cumplir, sino para anticiparse a errores y tomar decisiones informadas.

¿Qué impacto tiene el CFDI en la reputación fiscal de una empresa?

En el mundo empresarial contemporáneo, la reputación fiscal no es un asunto exclusivo del departamento contable. Se ha convertido en un activo estratégico intangible que influye directamente en la competitividad, en la confianza de los inversionistas, en la captación de talento, en el acceso a financiamiento y, sobre todo, en la percepción institucional ante el gobierno y otras organizaciones. Dentro de este marco, el CFDI de nómina juega un papel protagónico.

Emitir correctamente estos comprobantes no solo es una obligación: es una declaración pública de integridad organizacional. Una empresa que cuida la forma en la que timbra, reporta y valida sus nóminas proyecta confianza, transparencia y cumplimiento.

9.1. ¿Qué es la reputación fiscal y por qué importa?

La reputación fiscal se refiere a la imagen pública y técnica que tiene una empresa ante las autoridades tributarias, financieras y sociales, en relación con el cumplimiento de sus obligaciones fiscales, laborales y contables.

Esto incluye:

La puntualidad y exactitud en el pago de impuestos.

La coherencia entre lo reportado y lo efectivamente pagado.

La calidad y consistencia de los CFDIs emitidos.

La ausencia de prácticas fiscales agresivas, evasivas o simuladas.

Las empresas con buena reputación fiscal son vistas como confiables, estables y responsables, lo cual abre puertas en procesos como:

Licitaciones públicas y contratos con gobierno.

Revisión de riesgos por parte de bancos y aseguradoras.

Aprobación de líneas de crédito y financiamiento.

Alianzas con socios comerciales o inversionistas.

Atractivo como empleador en el mercado laboral.

9.2. ¿Cómo influye el CFDI de nómina en esta reputación?

El CFDI de nómina es uno de los comprobantes más relevantes porque:

Representa el mayor gasto recurrente de una empresa: la masa salarial.

Se cruza con las declaraciones de impuestos, los pagos al IMSS y al INFONAVIT.

Impacta directamente en la vida de los empleados, quienes pueden denunciar errores.

Emitir CFDIs de nómina completos, correctos, oportunos y validados es una muestra clara de que la empresa respeta las leyes, protege a sus colaboradores y mantiene estándares éticos altos.

Por el contrario, errores frecuentes, omisiones o manipulaciones pueden ser interpretadas como señales de evasión, opacidad o desorganización, afectando su perfil fiscal.

9.3. Casos que afectan negativamente la reputación fiscal

CFDIs emitidos fuera de tiempo o con fechas alteradas.

Omisión de percepciones o deducciones clave.

Cancelaciones frecuentes sin justificación.

Discrepancias entre lo timbrado y lo realmente pagado al trabajador.

Errores masivos en claves del SAT, como el tipo de contrato o régimen fiscal.

No timbrar finiquitos, bonos, aguinaldos o vacaciones adecuadamente.

Estos errores no solo se detectan por el SAT, sino también por empleados que, al consultar su historial, pueden presentar quejas ante PRODECON o levantar denuncias que terminan en inspecciones o revisiones más severas.

9.4. Beneficios de una buena reputación fiscal ligada al CFDI de nómina

Confianza institucional ante el SAT: una empresa sin inconsistencias recurrentes tiene menos probabilidades de ser auditada.

Reducción de riesgos legales y multas.

Aumento en la credibilidad interna y externa: especialmente útil al negociar con bancos, inversionistas, proveedores y organismos reguladores.

Atracción y retención de talento: un colaborador que sabe que su nómina está en orden, que su información está segura y que puede comprobar su historial sin errores, prefiere quedarse en una empresa confiable.

Ventaja competitiva ante licitaciones: muchas licitaciones públicas y privadas ahora revisan criterios de cumplimiento fiscal como parte de la evaluación.

9.5. ¿Qué mide el SAT respecto al CFDI de nómina?

El SAT cuenta con herramientas de fiscalización electrónica que cruzan la información contenida en el CFDI de nómina con:

Declaraciones mensuales y anuales.

Información del IMSS, INFONAVIT y AFORE.

Registro de sueldos en contabilidad electrónica.

Requerimientos de subsidios y retenciones de ISR.

Cuando detecta inconsistencias, envía alertas automáticas o incluso inicia auditorías electrónicas. Una empresa con buen historial de emisión, sin errores ni cancelaciones injustificadas, será considerada de bajo riesgo fiscal.

9.6. Rol de la alta dirección en la gestión de la reputación fiscal

La reputación fiscal no puede dejarse exclusivamente en manos del contador. Es una decisión de liderazgo organizacional. La Dirección General, Recursos Humanos y Finanzas deben:

Establecer protocolos de control y revisión del CFDI de nómina.

Implementar sistemas tecnológicos que automaticen la validación previa al timbrado.

Capacitar de manera constante a los responsables.

Evaluar trimestralmente los indicadores clave de cumplimiento.

Establecer una cultura de integridad fiscal desde la alta dirección.

9.7. Tecnología como garante de reputación

Una plataforma como WORKI 360 protege la reputación fiscal de la empresa al:

Validar automáticamente todos los CFDIs antes de su emisión.

Registrar y documentar cualquier cancelación, sustitución o corrección.

Emitir reportes de cumplimiento mensual y alertas en tiempo real.

Centralizar la información del trabajador, percepciones, deducciones y UUID.

Esto permite demostrar ante cualquier autoridad o parte interesada que la empresa cumple con rigor y trazabilidad absoluta.

¿Cómo afecta la cancelación de CFDI a la contabilidad financiera?

La cancelación de un CFDI de nómina no es una acción aislada ni técnica. Cada comprobante timbrado, y especialmente los que contienen complemento de nómina, está íntimamente vinculado a registros contables, cálculos fiscales, reportes financieros y obligaciones laborales. Cuando una empresa cancela un CFDI —ya sea por error o por ajuste—, se activa un efecto dominó contable que, si no se gestiona con precisión, puede derivar en errores financieros graves, discrepancias fiscales, sanciones legales e incluso desconfianza de los auditores externos.

Para un director de Finanzas, Contabilidad o Recursos Humanos, entender el impacto de las cancelaciones es esencial para garantizar la integridad de los estados financieros y la trazabilidad total de la nómina.

10.1. El CFDI de nómina como asiento contable digital

Cada CFDI de nómina es, en la práctica, un asiento contable automatizado. Cuando se timbra correctamente, genera impactos en:

El pasivo por sueldos y salarios.

El gasto por prestaciones laborales.

Las provisiones de impuestos (ISR retenido, IMSS, INFONAVIT, etc.).

El activo por subsidios entregados al trabajador.

Las conciliaciones bancarias.

Cancelar ese CFDI implica revertir todos estos efectos, por lo cual debe hacerse con un procedimiento claro, justificado y documentado.

10.2. ¿Cuáles son los efectos contables inmediatos al cancelar un CFDI?

Se revierte el gasto registrado en la contabilidad.

Se eliminan las provisiones fiscales (ISR, IMSS, INFONAVIT).

Se deben ajustar las cuentas por pagar al trabajador.

Se altera el flujo de efectivo proyectado si la cancelación afecta bonos, comisiones o liquidaciones.

Se deben rehacer conciliaciones bancarias y contables si el pago ya fue realizado.

En resumen: cancelar un CFDI no es solo corregir un archivo XML, es deshacer y rehacer el impacto financiero de un evento económico que ya fue registrado.

10.3. Repercusiones fiscales y legales de una cancelación mal manejada

Si un CFDI de nómina se cancela pero no se sustituye correctamente con otro, el gasto puede volverse no deducible.

Si la cancelación se hace fuera de tiempo o sin notificación al trabajador, puede ser considerado como ocultamiento de ingresos, tanto para el empleado como para la empresa.

Si no se informa adecuadamente al SAT (vía aceptación de cancelación en el buzón tributario), se puede incurrir en omisiones fiscales.

Si el CFDI cancelado ya fue utilizado para calcular impuestos, se debe reexpresar el cálculo, lo cual puede derivar en requerimientos, multas o recargos.

10.4. Efectos en los estados financieros

Desde el punto de vista contable, las cancelaciones pueden provocar:

Distorsión en los gastos operativos si no se ajustan correctamente los registros.

Errores en los reportes de costos laborales por centro de costos, departamentos o proyectos.

Variaciones significativas en indicadores clave, como el EBITDA, margen operativo o utilidad neta, si las cancelaciones no son detectadas a tiempo.

Discrepancias en reportes de flujo de efectivo, si los pagos ya se realizaron y no coinciden con los CFDIs válidos.

10.5. Relación con las auditorías internas y externas

Toda cancelación debe estar debidamente justificada, ya que:

Los auditores externos requieren trazabilidad completa entre CFDIs, registros contables y movimientos bancarios.

Las auditorías internas evalúan la calidad del control interno, y una mala gestión de cancelaciones indica riesgo operativo.

Si existen CFDIs cancelados sin nueva emisión o con diferencias en montos, se pueden generar hallazgos críticos.

10.6. Buenas prácticas para evitar errores en la cancelación

Establecer protocolos internos de cancelación

Toda cancelación debe ser autorizada por el área contable y registrada con motivo, fecha y persona responsable.

Sustituir inmediatamente el CFDI cancelado con uno correcto

No debe haber “huecos” en el historial de nómina. El nuevo CFDI debe referenciar el UUID del anterior.

Actualizar la contabilidad en tiempo real

La cancelación debe reflejarse inmediatamente en el sistema contable para evitar duplicidades o errores.

Conciliar de forma mensual la nómina vs CFDIs emitidos

Revisar que todos los pagos realizados tengan un CFDI válido y activo.

Utilizar plataformas tecnológicas integradas

Sistemas como WORKI 360 automatizan la emisión, sustitución, cancelación y vinculación de CFDIs con la contabilidad, evitando errores humanos.

10.7. Caso real: impacto contable de una cancelación no registrada

Una empresa del sector energético canceló múltiples CFDIs de bonos de productividad, pero no actualizó su contabilidad ni sustituyó los comprobantes. El resultado: el gasto siguió reflejado en los estados financieros, pero no tenía comprobante fiscal válido. Durante una auditoría del SAT, la deducción fue rechazada por más de 2.5 millones de pesos, generando ajustes, recargos y una observación de control interno que afectó la calificación financiera de la compañía ante una institución crediticia.

10.8. Tecnología para evitar errores y automatizar la trazabilidad

WORKI 360 ofrece funcionalidades críticas para blindar el proceso de cancelación:

Gestión automática del UUID de CFDIs cancelados y sustituidos.

Reportes en tiempo real de CFDIs activos, cancelados y en proceso de sustitución.

Sincronización con sistemas contables y bancarios, para reflejar los cambios.

Alertas preventivas cuando se intenta cancelar un CFDI sin justificación o sin generar uno nuevo.

🧾 Resumen Ejecutivo

A lo largo de este artículo se ha demostrado que la correcta emisión y control del CFDI con complemento de nómina es un componente crítico en la gobernanza empresarial moderna. Ya no se trata únicamente de cumplir con una obligación del SAT: se trata de proteger el capital humano, optimizar la contabilidad, garantizar la deducción fiscal, evitar sanciones y, sobre todo, construir una reputación fiscal sólida y confiable.

🎯 Principales conclusiones estratégicas para la alta dirección

Un error en el CFDI puede costar millones

Errores en percepciones, cancelaciones mal ejecutadas o datos omitidos pueden derivar en multas fiscales, pérdida de deducibilidad y riesgos laborales. La precisión es clave.

El CFDI es un puente entre Recursos Humanos, Finanzas y Fiscalización

Su correcta emisión requiere una integración de procesos, tecnología y liderazgo compartido. No es solo un tema del contador.

La trazabilidad del XML y del UUID es una herramienta de control gerencial

Cada CFDI es un activo documental que debe estar centralizado, accesible, validado y vinculado a decisiones financieras y operativas.

El nodo de percepciones revela la salud financiera y fiscal del modelo de compensación

Su correcta estructuración permite optimizar el diseño salarial, cumplir con la ley y mantener la confianza de los empleados.

Las cancelaciones de CFDIs afectan directamente los estados financieros

No gestionarlas adecuadamente puede generar distorsión en resultados, errores en provisiones fiscales y pérdidas de deducción.

La reputación fiscal se construye desde el detalle técnico

Cada CFDI correcto es una declaración de orden, ética y transparencia. Esto tiene un impacto directo en la capacidad de negociación, licitación, financiamiento y atracción de talento.

🚀 WORKI 360: La solución integral para el control estratégico del CFDI de nómina

La plataforma WORKI 360 no es solo un sistema de timbrado: es una solución integral que fortalece la gobernanza fiscal y operativa de la empresa. A lo largo del artículo, se ha identificado cómo esta herramienta:

Automatiza la validación de XML y nodos críticos (percepciones, deducciones, horas extra).

Controla el historial completo de CFDIs emitidos, cancelados y sustituidos.

Vincula cada CFDI con su UUID, trabajador y periodo de pago.

Emite alertas en tiempo real ante errores o incongruencias.

Facilita auditorías internas, conciliaciones contables y reportes ejecutivos.

Refuerza la trazabilidad fiscal ante el SAT, IMSS, INFONAVIT y otras autoridades.

Mejora la experiencia del colaborador, permitiendo acceso claro y seguro a sus comprobantes.