Índice del contenido

¿Cómo se debe integrar el CFDI de nómina con los sistemas de ERP?

La integración del CFDI de nómina con los sistemas de ERP (Enterprise Resource Planning) es hoy una necesidad estratégica para las empresas que buscan operar bajo un marco fiscal sólido, automatizado y alineado con la normativa del SAT. El reto va más allá de lo técnico: requiere visión gerencial, procesos transversales bien definidos y una arquitectura tecnológica adaptable.

1. Entendiendo el escenario: una empresa en expansión

Imagina una empresa mediana en crecimiento. Con nuevas contrataciones mensuales, múltiples esquemas de pago y nóminas quincenales o semanales, el equipo de RH y contabilidad empieza a saturarse. Lo que antes se hacía manualmente —generar recibos, calcular impuestos, enviar reportes— ahora implica errores, demoras y sanciones potenciales. Es aquí donde entra el ERP como columna vertebral digital y el CFDI de nómina como eslabón crítico entre finanzas, talento y fiscalización.

2. El punto de partida: selección del ERP

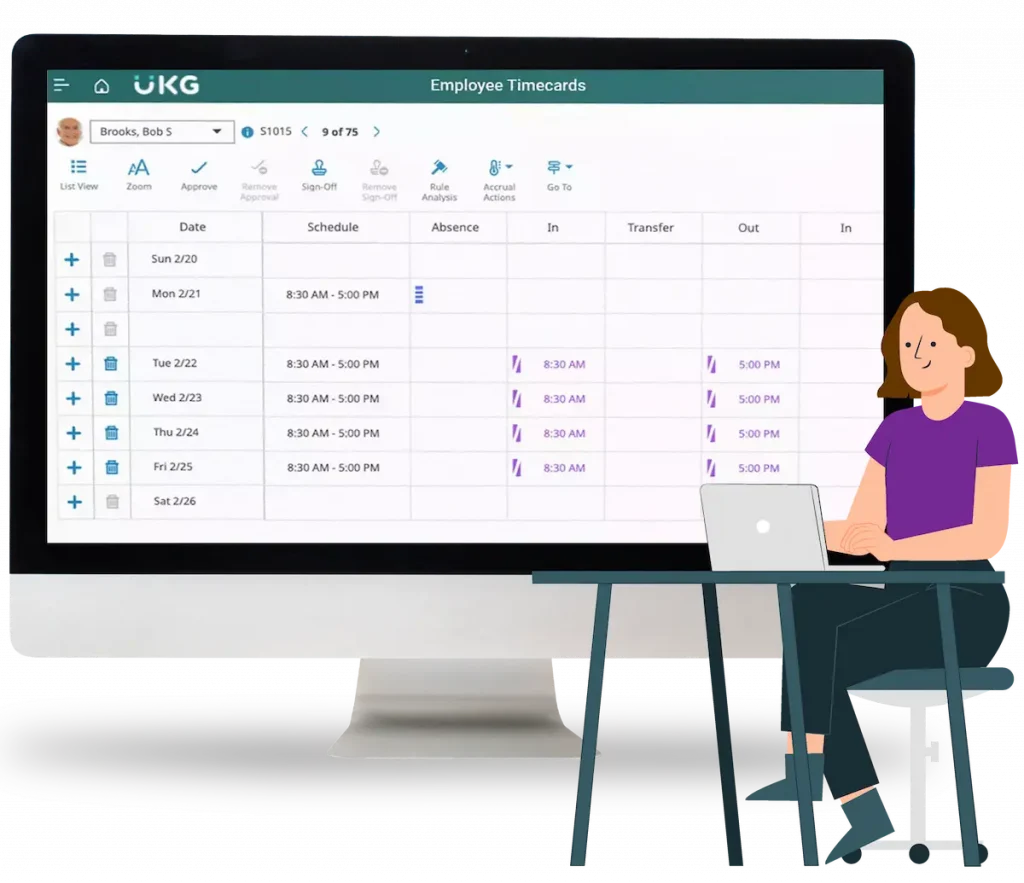

Primero, se debe contar con un ERP que cuente con módulos de nómina o permita integraciones a través de APIs o conectores especializados. Sistemas como SAP, Oracle, Microsoft Dynamics, Odoo o CONTPAQi (en el ámbito local) ya ofrecen capacidades para timbrado, cálculo de nómina y comunicación con PACs.

3. El flujo técnico de integración

A nivel técnico, la integración sigue un flujo estructurado:

Captura de información de empleados (RFC, CURP, percepciones, deducciones, subsidios, etc.).

Generación automática del archivo XML con base en el complemento 1.2.

Validación de estructura y cálculo conforme a las reglas del SAT.

Timbrado mediante un PAC (Proveedor Autorizado de Certificación).

Envío del XML y PDF al trabajador.

Almacenamiento y respaldo de los CFDI emitidos.

Cada uno de estos pasos debe ejecutarse dentro o desde el ERP, sin procesos manuales intermedios.

4. Consideraciones clave para los gerentes

Desde una perspectiva directiva, hay aspectos clave que deben evaluarse antes de ejecutar una integración:

Compliance fiscal: Asegurarse de que la plataforma ERP cumpla al 100% con los requerimientos del SAT.

Escalabilidad: Que el sistema pueda soportar altos volúmenes de timbrado sin colapsos.

Seguridad: Protección de datos sensibles conforme a la Ley Federal de Protección de Datos Personales.

Trazabilidad: Registro histórico de cada CFDI generado, cancelado o reemitido.

Interoperabilidad: Capacidad del ERP para integrarse con terceros como bancos, PACs y sistemas de gestión de talento.

5. El rol del área de TI

TI no solo configura sistemas; debe garantizar la interoperabilidad segura entre módulos de nómina, finanzas y cumplimiento fiscal. La creación de conectores entre ERP y PAC debe seguir estándares de cifrado, autenticación y validación en tiempo real.

6. Ventajas para la empresa

Integrar el CFDI con el ERP trae beneficios tangibles:

Reducción drástica de errores humanos.

Menor riesgo de multas y revisiones fiscales.

Mejor experiencia del colaborador al recibir su recibo de nómina puntual y en formato digital.

Análisis financiero en tiempo real.

Reducción de costos operativos en RH y contabilidad.

7. Casos de uso avanzados

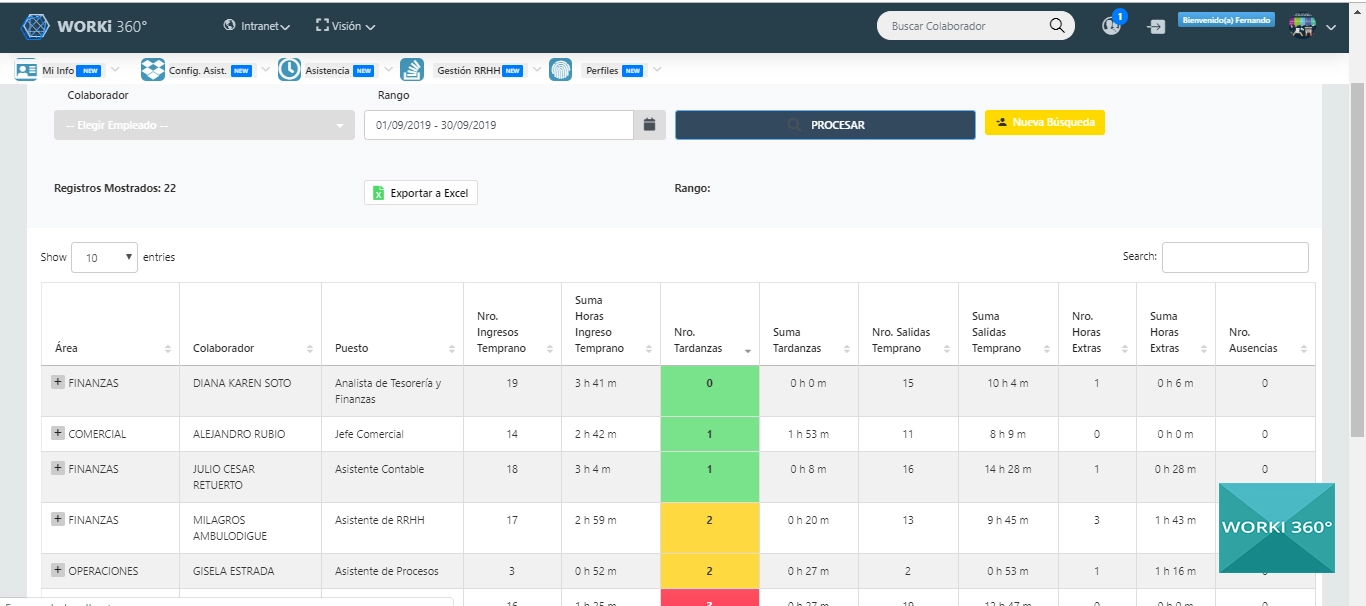

Algunas empresas incluso integran su ERP con herramientas de BI (Business Intelligence) para analizar datos de nómina y tomar decisiones estratégicas sobre rotación, ausentismo, costos laborales por departamento, y más.

8. Recomendaciones finales para la alta dirección

Audita periódicamente el funcionamiento del sistema.

Solicita reportes de cumplimiento y validación.

Capacita a los líderes de RH y contabilidad sobre los cambios fiscales del CFDI.

Evalúa constantemente si tu ERP actual está a la altura del crecimiento empresarial.

¿Qué implicaciones tiene el complemento 1.2 para el área de recursos humanos?

La implementación del complemento 1.2 del CFDI de nómina ha transformado por completo el papel del área de Recursos Humanos. Ya no se trata únicamente de un área "blanda" centrada en clima organizacional y reclutamiento. Hoy, RRHH se ha convertido en un actor clave del cumplimiento fiscal, el control de riesgos laborales y la eficiencia organizacional.

1. De la gestión humana a la gestión fiscal

El complemento 1.2 exige que cada pago a un trabajador sea reportado en tiempo real, con exactitud absoluta, validado por un PAC y resguardado digitalmente. Esto significa que cualquier error en percepciones, deducciones, subsidios, horas extra o ausencias se convierte en un error fiscal, no solo administrativo.

2. Nuevas responsabilidades para RRHH

El equipo de Recursos Humanos hoy debe:

Capturar y mantener actualizada la información fiscal de los trabajadores.

Garantizar que las incidencias laborales estén correctamente reflejadas en el CFDI.

Coordinar con el área contable y fiscal para revisar el correcto cálculo del ISR y cuotas de seguridad social.

Verificar la correcta emisión, timbrado y entrega del CFDI a cada empleado.

Auditar cancelaciones o reemisiones conforme a los lineamientos del SAT.

3. El reto de la precisión extrema

A diferencia de versiones anteriores, el complemento 1.2 no admite campos vacíos, datos genéricos ni “ajustes” manuales. Todo debe coincidir exactamente con los datos del SAT: RFC, CURP, códigos de percepciones, deducciones, número de seguro social, entre otros.

Esto eleva la exigencia de precisión en la gestión de nómina, lo que convierte a RRHH en una unidad de cumplimiento regulatorio más que operativa.

4. Coordinación multidisciplinaria

El nuevo escenario obliga a romper silos. RRHH ya no puede operar aislado. Necesita colaborar activamente con:

TI: para mantener actualizados los sistemas de nómina.

Contabilidad: para conciliar los pagos y deducciones.

Legal: para garantizar que el contrato laboral y sus cláusulas estén reflejados en el CFDI.

Finanzas: para evaluar el impacto de los pagos en el flujo de caja y proyecciones.

5. Impacto en la cultura organizacional

El cumplimiento riguroso también tiene un lado positivo: aumenta la transparencia ante los trabajadores. Cuando los empleados reciben un CFDI claro, exacto, alineado con la ley y entregado a tiempo, se fortalece la confianza en la empresa. Además, evita demandas o conflictos por mal cálculo de sueldos o beneficios.

6. Nuevas competencias para el líder de RRHH

Un gerente de RRHH hoy necesita:

Conocimiento básico de legislación fiscal y laboral.

Dominio de plataformas digitales de nómina.

Habilidad para analizar información cuantitativa.

Capacidad para implementar controles internos y auditorías internas.

Liderazgo para promover una cultura de cumplimiento.

7. Evolución hacia una RRHH más estratégica

En lugar de verse sobrecargado, el área de Recursos Humanos debe aprovechar esta transformación como una oportunidad para reinventarse. Al dominar el complemento 1.2, RRHH gana voz estratégica en la empresa y puede usar los datos de nómina para:

Proponer políticas salariales más competitivas.

Identificar tendencias de rotación o ausentismo.

Optimizar el costo laboral por unidad de negocio.

Detectar irregularidades en pagos o cumplimiento fiscal.

¿Qué sanciones existen por errores o incumplimiento en la emisión del CFDI de nómina?

La emisión del CFDI de nómina con el complemento 1.2 es más que una formalidad fiscal. Es un proceso con implicaciones jurídicas, contables y operativas que, de manejarse de forma incorrecta, puede exponer a la empresa a una serie de sanciones que comprometen su liquidez, su reputación y su operación continua.

1. La nómina: fiscalizada en tiempo real

A diferencia de otros procesos administrativos, la nómina es observada en tiempo real por el Servicio de Administración Tributaria (SAT). Cada CFDI emitido, cancelado o reemitido es registrado, verificado y cruzado con declaraciones fiscales, reportes del IMSS, del INFONAVIT y retenciones del ISR.

2. Tipos de errores comunes con sanciones

Los errores que pueden generar sanciones son diversos y, muchas veces, silenciosos:

Errores en el RFC del trabajador.

Percepciones mal clasificadas.

Omisión de subsidios o deducciones legales.

Timbrado fuera de los plazos legales.

CFDI duplicados o cancelados incorrectamente.

No entregar el recibo timbrado al empleado.

3. Sanciones fiscales por parte del SAT

El SAT puede aplicar sanciones que van desde lo administrativo hasta lo penal:

Multas que oscilan entre los $400 y $1,200 por cada CFDI mal emitido.

Multas de hasta $14,000 por emitir comprobantes sin requisitos fiscales.

Inhabilitación para deducir sueldos y prestaciones, afectando el ISR empresarial.

Requerimientos formales que derivan en auditorías.

Inclusión en listas negras por incumplimiento reiterado.

4. Riesgos laborales y legales

Cuando el CFDI de nómina no corresponde con el pago real, o se omiten conceptos, se genera:

Riesgo de demandas laborales.

Invalidez del recibo como prueba de pago.

Procedimientos ante la Junta de Conciliación o Tribunales Laborales.

5. Implicaciones con el IMSS e INFONAVIT

Si las percepciones reportadas en el CFDI no coinciden con los reportes ante el IMSS o INFONAVIT, la empresa puede enfrentar:

Multas por omisión de cuotas obrero-patronales.

Cálculo retroactivo de diferencias.

Cierre de registros patronales.

6. Casos extremos: responsabilidad penal

En casos de simulación de nómina, uso de prestanombres o evasión deliberada, el SAT puede escalar el caso al Ministerio Público Fiscal, derivando en delitos como defraudación fiscal equiparada.

7. Prevención desde la dirección

Desde la alta dirección, la mejor defensa es la prevención. Se recomienda:

Implementar un sistema de control interno de nómina.

Auditar periódicamente los CFDI emitidos.

Establecer un procedimiento formal de validación antes del timbrado.

Capacitar al equipo de RH y contabilidad sobre los requisitos del complemento 1.2.

Coordinar con el área legal ante cualquier duda sobre conceptos laborales.

¿Cómo pueden las empresas automatizar la generación del complemento 1.2?

Automatizar la generación del complemento 1.2 no es solo una decisión tecnológica: es una estrategia de negocio que impacta en eficiencia, cumplimiento fiscal y transparencia interna. Para las organizaciones que desean escalar y mantener su competitividad, la automatización ya no es una opción, sino una necesidad operativa.

1. ¿Qué implica automatizar el complemento 1.2?

Automatizar este proceso significa que:

Los datos de cada empleado se capturan y actualizan automáticamente.

El cálculo de percepciones, deducciones, ISR y subsidios se realiza sin intervención manual.

El archivo XML se genera conforme a los lineamientos del SAT.

Se timbra el CFDI en segundos mediante integración con un PAC.

El XML y PDF se envían al empleado y se almacenan en un sistema seguro.

2. Herramientas disponibles en el mercado

Existen múltiples plataformas para automatizar este proceso:

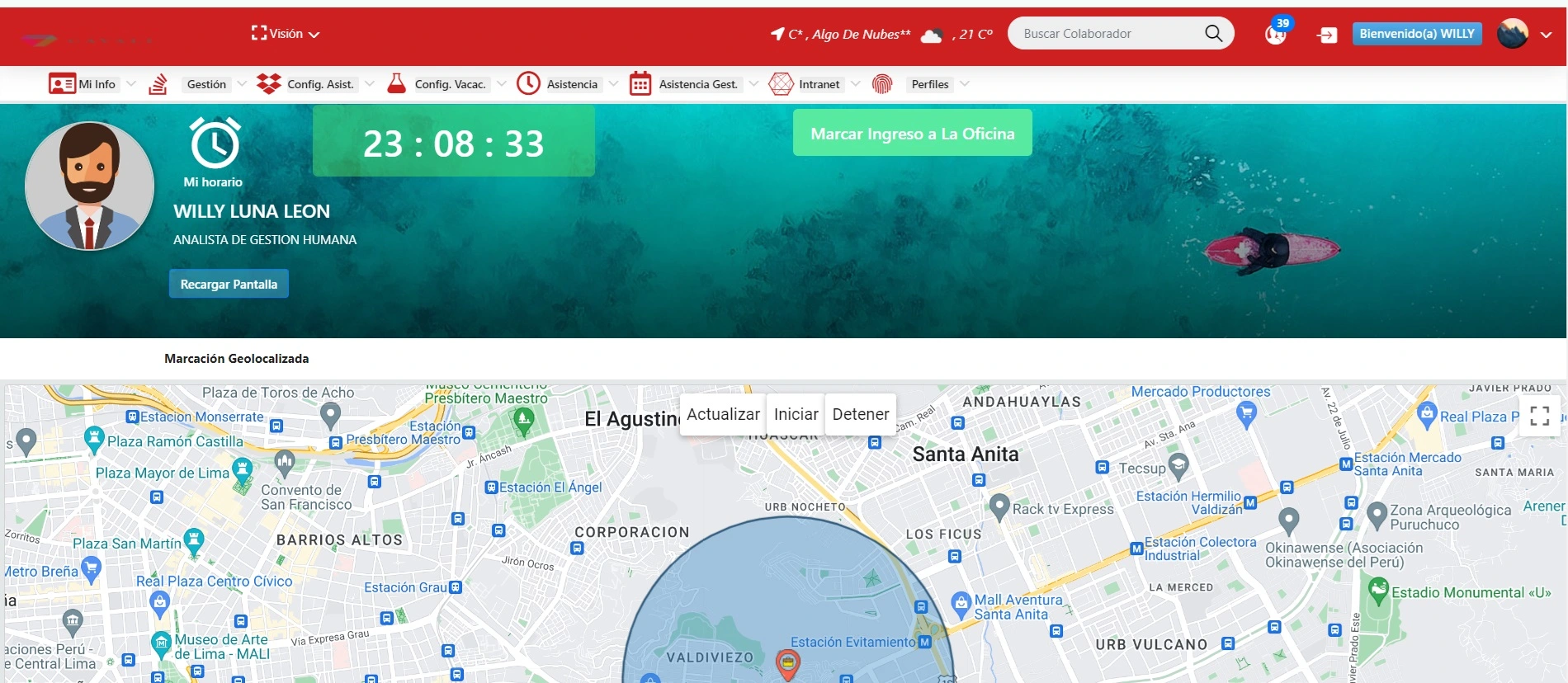

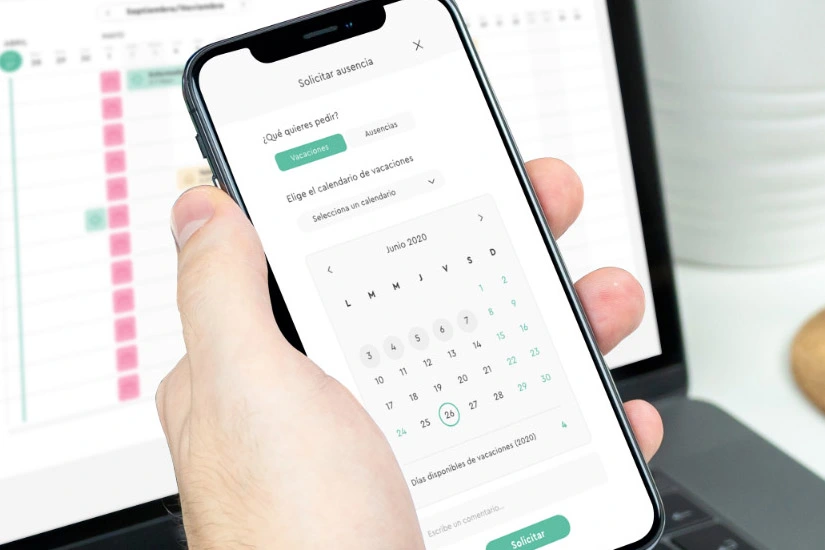

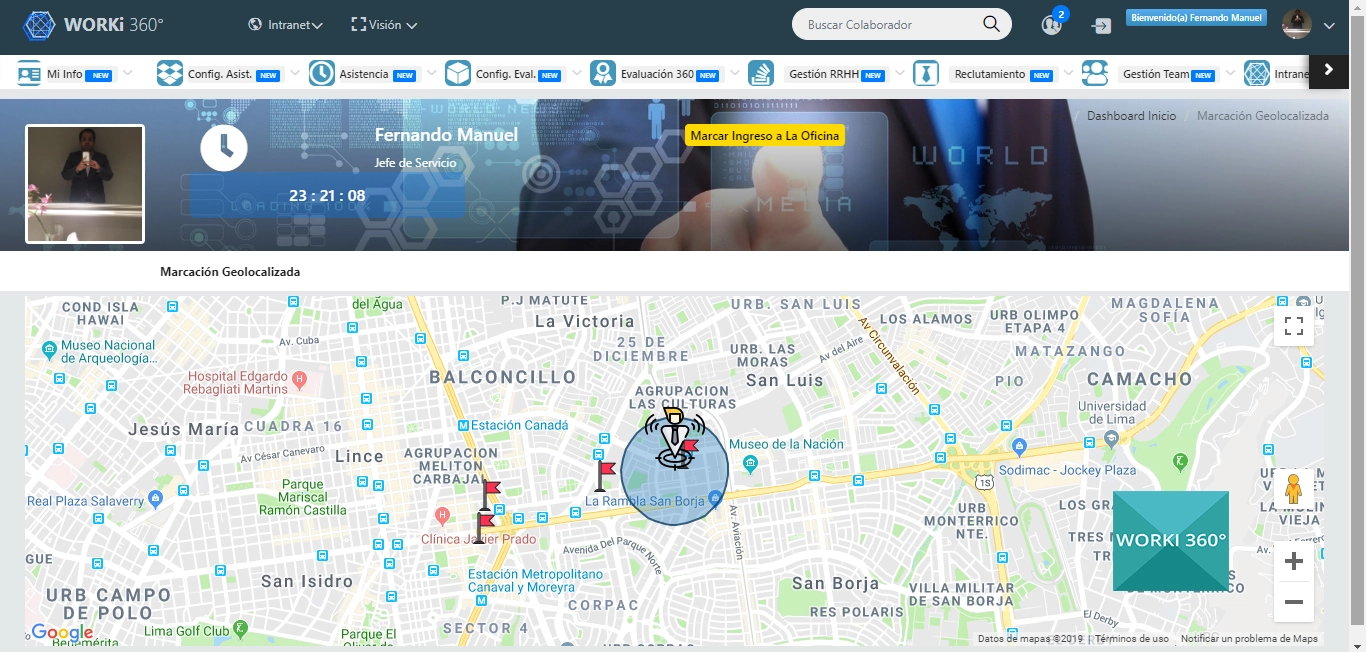

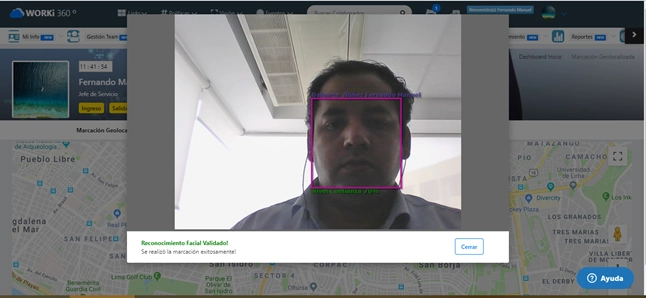

Sistemas de nómina especializados (e.g. Runa, Aspel, Nomipaq, Worki 360).

ERP con módulo de nómina (SAP, Oracle, Microsoft Dynamics).

Sistemas de RRHH en la nube con integración al SAT.

3. Requisitos técnicos para la automatización

La automatización requiere:

Un conector API o WebService con el PAC.

Integración con el sistema de recursos humanos y contabilidad.

Certificados digitales (CSDS).

Actualización constante conforme a cambios del SAT.

4. Beneficios directos para la empresa

Reducción de errores humanos.

Menor carga operativa en RH y contabilidad.

Agilidad en el cierre mensual y reportes financieros.

Cumplimiento inmediato de requisitos fiscales.

Acceso a históricos y trazabilidad completa.

5. Beneficios estratégicos

La automatización permite al área de dirección:

Detectar tendencias salariales.

Evaluar impacto de bonos, incentivos o beneficios.

Preparar auditorías con antelación.

Centralizar la gestión documental.

Fortalecer la gobernanza de datos laborales.

6. Consideraciones clave

El sistema debe ser auditable.

Debe contar con alertas por errores o rechazos de timbrado.

El proveedor debe ofrecer soporte continuo y actualizaciones.

7. Casos de éxito

Empresas que han implementado plataformas como Worki 360, con procesos 100% automatizados, han logrado reducir los tiempos de cierre de nómina hasta en un 70%, y eliminar completamente las multas por errores en CFDI.

¿Qué papel tiene el proveedor autorizado de certificación (PAC) en el proceso de timbrado?

En el ecosistema del CFDI de nómina, el Proveedor Autorizado de Certificación (PAC) es una figura clave. No es simplemente un intermediario técnico: es el garante de que cada comprobante fiscal digital cumple con la normativa establecida por el SAT y que se valida, certifica y resguarda de forma segura.

1. ¿Qué es un PAC?

Un PAC es una entidad avalada por el SAT para validar y certificar los CFDI generados por las empresas. Funciona como una especie de “notario digital” que da fe de que el comprobante cumple con todos los requisitos fiscales, aplicando un sello digital y registrando el CFDI en la base de datos del SAT.

2. ¿Por qué no puede hacerlo directamente la empresa?

Porque la emisión de un CFDI no es solo la creación de un archivo XML. Se requiere que ese archivo:

Cumpla con las especificaciones técnicas del SAT.

Pase validaciones estructurales y matemáticas.

Se firme digitalmente.

Se registre ante el SAT y se le asigne un folio fiscal (UUID).

Este proceso requiere infraestructura tecnológica certificada, por eso la figura del PAC es indispensable.

3. Funciones principales del PAC

Validar estructura del CFDI.

Timbrar y asignar folio fiscal (UUID).

Firmar con sello digital.

Registrar el CFDI ante el SAT.

Resguardar el XML por al menos 5 años.

Devolver el CFDI validado a la empresa o sistema de nómina.

4. Riesgos de elegir un PAC inadecuado

Caídas en el servicio que interrumpen la emisión de nómina.

Retrasos en el timbrado y entrega a los empleados.

Falta de soporte técnico en cierres de mes o contingencias.

Inconsistencias que derivan en multas o rechazos del SAT.

5. ¿Cómo elegir un PAC confiable?

La dirección debe asegurarse de:

Que esté en la lista oficial del SAT.

Que tenga SLA (Acuerdos de Nivel de Servicio) claros.

Que ofrezca redundancia y respaldo de información.

Que tenga experiencia en CFDI de nómina, no solo facturación general.

Que tenga APIs compatibles con el sistema de nómina o ERP.

6. Integración con plataformas como WORKI 360

Plataformas como Worki 360 ya tienen integraciones nativas con PACs líderes, lo que elimina fricción, reduce tiempos y asegura la continuidad operativa. El usuario no se entera del proceso técnico detrás, solo recibe su CFDI de forma oportuna y correcta.

¿Cuál es el impacto del CFDI de nómina en la auditoría interna de una organización?

La implementación del CFDI de nómina con complemento 1.2 ha transformado las auditorías internas. Lo que antes era un proceso de revisión manual y basado en documentos físicos, hoy es un análisis de trazabilidad digital que permite detectar errores, fraudes o desviaciones en tiempo real.

1. La auditoría interna en la era digital

La auditoría ya no se limita a verificar pólizas contables o respaldos en papel. Ahora, auditar implica validar:

Que cada CFDI esté correctamente emitido.

Que los datos del XML coincidan con los sistemas de nómina.

Que los impuestos retenidos sean consistentes con los reportados al SAT.

Que no existan CFDI cancelados sin justificación o mal timbrados.

2. Nuevas fuentes de evidencia

El CFDI actúa como prueba oficial e inalterable del pago de nómina. Esto facilita:

Revisión de cálculo de impuestos.

Verificación de prestaciones.

Auditoría de percepciones variables (bonos, comisiones, etc.).

Comparación entre nómina contable vs. nómina fiscal.

3. Beneficios para la empresa

Mayor control interno.

Detección oportuna de errores o inconsistencias.

Reducción del riesgo de auditorías externas.

Generación de reportes automáticos.

Cumplimiento de políticas internas de control.

4. Rol del auditor interno

El auditor interno debe estar capacitado en:

Lectura e interpretación de archivos XML.

Validación de folios, UUIDs y complementos.

Manejo de sistemas de conciliación fiscal.

Identificación de posibles fraudes o dobles pagos.

5. Casos de riesgo detectables

CFDIs emitidos con montos distintos a los pagos reales.

Cancelaciones sin motivo documentado.

Percepciones no reportadas ante el IMSS.

Inconsistencias entre la base de datos de RH y los XML timbrados.

¿Qué herramientas de inteligencia de negocio se pueden aplicar al CFDI?

El CFDI de nómina, además de su función fiscal, es una mina de oro de datos. Al aplicar herramientas de inteligencia de negocio (BI), los directivos pueden transformar estos datos en conocimiento estratégico para la toma de decisiones.

1. ¿Qué datos contiene el CFDI de nómina?

Sueldos, salarios y bonos por empleado.

Subsidios y deducciones aplicadas.

Fechas de pago, periodos laborales.

Departamentos, centros de costos.

Identificadores únicos de CFDI (UUID).

2. BI para nómina: ¿qué es posible?

Análisis de costos laborales por área.

Detección de tendencias de rotación o ausentismo.

Evaluación de impacto de incentivos y bonos.

Proyecciones de carga fiscal por trabajador.

Detección de anomalías o duplicidades.

3. Herramientas recomendadas

Power BI

Tableau

Qlik Sense

Google Looker

Dashboards propios de Worki 360

Estas herramientas se pueden integrar con sistemas de nómina y PACs para generar reportes automatizados y visuales.

4. Beneficios estratégicos

Mejor planeación de recursos humanos.

Identificación de áreas con alto costo laboral.

Reducción de errores y desviaciones.

Soporte a la planeación financiera y presupuestal.

¿Qué retos presenta la cancelación de CFDI de nómina y cómo gestionarlos?

La cancelación de un CFDI de nómina con complemento 1.2 no es un procedimiento menor ni inmediato. Requiere atención detallada, cumplimiento normativo, validación interna y una correcta reemisión para evitar consecuencias fiscales, laborales y operativas. En muchas organizaciones, el mal manejo de las cancelaciones se ha convertido en una de las principales causas de discrepancias ante el SAT, errores contables y conflictos con los trabajadores.

1. ¿Cuándo debe cancelarse un CFDI de nómina?

Cancelar un CFDI no debe ser una acción impulsiva o rutinaria. Existen razones válidas y justificables que permiten su cancelación:

Errores en los datos del trabajador (RFC, CURP, NSS).

Omisión o duplicidad de percepciones y deducciones.

Cálculo incorrecto del ISR o subsidios.

Modificaciones en el monto neto a pagar.

Generación de CFDI con fecha o periodo incorrecto.

Necesidad de ajustar retroactivamente salarios o pagos especiales.

2. Nuevas reglas del SAT sobre cancelaciones

Desde la implementación del complemento 1.2 y en línea con la reforma fiscal, el SAT ha endurecido los requisitos para cancelar un CFDI. Ahora:

Es obligatorio justificar la cancelación mediante una clave específica.

En algunos casos, el receptor debe aceptar la cancelación, especialmente cuando se trata de CFDI ya considerados en declaraciones fiscales.

El plazo para cancelar está limitado, generalmente al ejercicio fiscal en curso o antes de presentar la declaración anual.

Es indispensable emitir un nuevo CFDI corregido, con los datos correctos y el nuevo UUID.

3. Retos operativos comunes en las organizaciones

Las empresas enfrentan varios desafíos al gestionar la cancelación de CFDIs de nómina:

Falta de controles internos: No existe un flujo de aprobación formal antes de cancelar.

Procesos manuales propensos a error: Se hacen cancelaciones sin trazabilidad.

Descoordinación entre áreas: RH puede cancelar un CFDI sin que contabilidad esté enterada, lo que genera descuadres financieros.

Errores en la reemisión: Se vuelve a timbrar con datos incorrectos o se omite hacerlo.

Confusión con el trabajador: El colaborador puede no entender por qué desapareció un recibo de su buzón tributario.

4. Riesgos por mala gestión de cancelaciones

Una cancelación mal gestionada puede derivar en:

Sanciones fiscales: Por omitir ingresos, deducciones o pagos no reportados correctamente.

Pérdida del derecho a deducir salarios.

Diferencias con el IMSS e INFONAVIT.

Demandas laborales: Si el trabajador considera que su recibo ha sido manipulado.

Errores en la conciliación contable y fiscal.

Inconsistencias en las declaraciones anuales.

5. Buenas prácticas para gestionar cancelaciones correctamente

Las empresas que desean evitar estos riesgos deben implementar:

✅ Política formal de cancelación: Documento que establezca cuándo, cómo y quién puede autorizar una cancelación.

✅ Flujo de aprobación interno: Toda cancelación debe ser validada por al menos dos áreas (RH y contabilidad).

✅ Trazabilidad y bitácora de cada cancelación: Motivo, fecha, responsable y nuevo UUID emitido.

✅ Reemisión inmediata y correcta del nuevo CFDI: Evitar vacíos de información fiscal en el trabajador y en los reportes internos.

✅ Comunicación clara con el trabajador: Notificar y justificar cualquier cambio en su CFDI.

✅ Uso de plataformas automatizadas como Worki 360: Que permiten controlar, registrar y reemitir CFDIs con seguridad y en cumplimiento con la normativa vigente.

6. El papel del área legal y fiscal

En casos sensibles o complejos (como cancelaciones masivas, cambios retroactivos, o cancelaciones tras la renuncia de un trabajador), es recomendable involucrar a:

El área legal: Para revisar implicaciones laborales.

El área fiscal o despacho externo: Para validar impacto en las declaraciones o deducciones.

7. Automatización del proceso

La automatización es clave para evitar errores humanos. Sistemas avanzados de nómina permiten:

Validar errores antes del timbrado.

Cancelar CFDIs con flujos de aprobación.

Generar nuevo CFDI con la referencia del cancelado.

Llevar historial completo por cada empleado.

Alertar si un CFDI cancelado no ha sido reemitido.

¿Qué aspectos fiscales deben considerarse al emitir nómina con vales y beneficios adicionales?

En la actualidad, los esquemas de compensación han evolucionado mucho más allá del simple sueldo base. Las empresas ofrecen vales de despensa, gasolina, restaurante, seguros, bonos, membresías, capacitaciones, entre otros beneficios adicionales. Sin embargo, cada uno de estos elementos tiene implicaciones fiscales específicas, y su correcto tratamiento en el CFDI de nómina con complemento 1.2 es esencial para asegurar el cumplimiento legal y evitar sanciones por parte del SAT, IMSS o INFONAVIT.

1. ¿Qué se considera un beneficio adicional?

Todo pago o prestación que el empleador otorga al trabajador y que representa un valor económico directo o indirecto debe considerarse parte del ingreso laboral.

Esto incluye:

Vales de despensa o de gasolina

Primas vacacionales y de antigüedad

Bonos de productividad, puntualidad o desempeño

Reembolsos recurrentes (celular, internet, transporte)

Seguro de gastos médicos o de vida pagado por la empresa

Membresías deportivas, capacitaciones o ayudas escolares

2. ¿Deben incluirse en el CFDI de nómina?

Sí. Toda percepción o beneficio debe timbrarse correctamente dentro del CFDI de nómina, indicando:

Tipo de percepción (gravable o exenta)

Monto correspondiente

Clave del SAT según el catálogo de percepciones

Tratamiento correcto conforme a la Ley del ISR

Omitir estos conceptos puede generar inconsistencias fiscales, riesgos laborales y cuestionamientos en caso de auditoría.

3. ¿Qué dice la Ley del ISR sobre percepciones exentas?

El artículo 93 de la Ley del ISR establece los límites de exención para ciertos beneficios. Algunos ejemplos:

Vales de despensa exentos hasta 40 días de salario mínimo

Prima vacacional exenta hasta el 25% del salario anual

Seguro de vida exento en su totalidad si cumple condiciones

Fondo de ahorro exento si se estructura conforme a ley

Cualquier excedente debe registrarse como ingreso gravable y calcularse su respectiva retención de ISR y cuotas al IMSS.

4. Riesgos por mal manejo de beneficios adicionales

Una empresa que no timbra correctamente estos beneficios enfrenta múltiples riesgos:

Multas del SAT por omitir ingresos del trabajador.

Rechazo de deducciones fiscales por no documentar pagos.

Diferencias ante el IMSS que implican recálculos retroactivos.

Demandas laborales si no hay claridad sobre los conceptos entregados.

Pérdida de confianza por parte de los empleados.

5. Ejemplo de error común: los vales de despensa

Muchas empresas entregan vales de despensa a través de una tarjeta, pero no los incluyen en el CFDI de nómina. Esto representa:

Omisión de ingresos ante el SAT

Dificultades en la conciliación contable

Imposibilidad de deducir el gasto

Riesgo de auditoría laboral y fiscal

La mejor práctica es registrarlos mensualmente en el CFDI, respetando los límites de exención y aplicando los códigos correctos del catálogo de percepciones.

6. ¿Cómo deben estructurarse los CFDI para estos casos?

El CFDI debe contener:

Clave de percepción (ej. 045 para vales de despensa)

Desglose de monto exento y gravado

Fecha del pago y periodo correspondiente

Sello digital del PAC validando el timbrado

UUID que permita rastrear el comprobante ante el SAT

Además, el sistema debe permitir registrar beneficios por trabajador de forma individual, ya que pueden variar en monto, tipo y frecuencia.

7. Rol de TI y contabilidad en este proceso

TI debe garantizar que el sistema de nómina permita capturar cada tipo de percepción correctamente y generar el CFDI compatible con el complemento 1.2.

Contabilidad debe validar que los conceptos sean deducibles y estén correctamente clasificados en los estados financieros.

RRHH debe asegurarse de que los beneficios otorgados estén alineados con lo estipulado en los contratos, políticas y convenios colectivos.

8. Herramientas que facilitan la gestión

Plataformas como Worki 360 permiten:

Clasificar automáticamente percepciones como gravadas o exentas

Registrar diferentes beneficios por trabajador

Emitir CFDIs masivos sin perder trazabilidad

Integrar beneficios con reportes de carga social y fiscal

Automatizar la conciliación con bancos y proveedores de vales

9. Buenas prácticas para una gestión fiscalmente correcta

Establece una política formal de prestaciones y beneficios.

Clasifica cada concepto conforme a las claves oficiales del SAT.

Consulta con un fiscalista para definir qué es exento y qué no.

Capacita a los responsables de RH y contabilidad sobre estos temas.

Audita mensualmente los CFDI emitidos para detectar errores.

¿Qué beneficios trae a la empresa contar con una emisión de nómina 100% digital?

La digitalización total del proceso de nómina, especialmente mediante el uso de CFDI con complemento 1.2, representa un salto evolutivo en la gestión empresarial. Deja de ser solo una cuestión de modernización tecnológica, y se convierte en una estrategia integral de eficiencia, cumplimiento fiscal, control interno y experiencia del colaborador.

Empresas que migran a una emisión de nómina 100% digital no solo cumplen la ley: crean ventajas competitivas sostenibles.

1. El punto de partida: del papel a la nube

Muchas empresas aún operan con procesos de nómina mixtos: cálculos en Excel, validaciones manuales, registros físicos y envío de recibos por correo. Este enfoque fragmentado genera:

Errores frecuentes.

Procesos lentos.

Riesgos de incumplimiento ante el SAT.

Poca trazabilidad.

Baja satisfacción del colaborador.

Al adoptar una emisión digital completa, desde el cálculo hasta el timbrado automático y la entrega electrónica del CFDI, se transforma todo el flujo operativo.

2. Beneficios fiscales y regulatorios

✅ Cumplimiento total con el SAT: Al emitir CFDI con complemento 1.2, validado por un PAC, se garantiza que cada comprobante esté conforme a la normativa vigente.

✅ Reducción de multas: Se eliminan errores estructurales, omisiones y retrasos que podrían derivar en sanciones.

✅ Trazabilidad completa: Cada CFDI cuenta con un folio fiscal (UUID) que permite su rastreo inmediato en caso de auditoría.

✅ Conciliación con IMSS e INFONAVIT: Los datos timbrados se alinean automáticamente con los reportes institucionales.

3. Beneficios financieros y operativos

✅ Reducción de costos: Se eliminan gastos de impresión, papelería, mensajería y tiempo hombre dedicado a tareas manuales.

✅ Agilidad en cierres mensuales: Con procesos automatizados, se generan reportes contables y fiscales en tiempo real.

✅ Mejor control del flujo de efectivo: Se anticipan pagos, se evitan duplicidades y se auditan anomalías de forma inmediata.

✅ Automatización del cálculo fiscal: ISR, subsidios, deducciones y cuotas son calculadas conforme a la ley, minimizando errores.

4. Beneficios estratégicos para el liderazgo empresarial

✅ Visibilidad en tiempo real: Los líderes pueden ver, en dashboards, cómo evoluciona la nómina, qué costos se generan por área y cómo se distribuyen los beneficios.

✅ Soporte para decisiones salariales: Al contar con data histórica confiable, es más fácil tomar decisiones sobre ajustes, incentivos o reestructuras.

✅ Preparación ante auditorías: Se accede fácilmente a históricos de CFDI por trabajador, periodo, centro de costo o tipo de percepción.

✅ Escalabilidad del negocio: Una nómina digital permite crecer sin aumentar proporcionalmente la carga operativa.

5. Beneficios para Recursos Humanos

✅ Mayor eficiencia operativa: RH deja de enfocar tiempo en tareas repetitivas y se centra en estrategia de talento.

✅ Disminución de errores: Los sistemas detectan incidencias y validan datos antes del timbrado.

✅ Mejora en la experiencia del empleado: Cada trabajador recibe su CFDI a tiempo, con claridad, accesible desde cualquier dispositivo.

✅ Gestión centralizada de incidencias: Incapacidades, vacaciones, bonos y deducciones se capturan en tiempo real y de forma trazable.

6. Beneficios en cultura organizacional y reputación

✅ Transparencia salarial: Los trabajadores ven reflejados todos sus pagos y descuentos de forma clara y oficial.

✅ Confianza institucional: Al no haber errores ni retrasos, se fortalece la relación empresa-empleado.

✅ Alineación con buenas prácticas corporativas: Las empresas digitales son vistas como modernas, confiables y sostenibles.

7. Ventajas tecnológicas y de seguridad

✅ Resguardo seguro de la información: Los sistemas cifran, respaldan y almacenan los CFDI por al menos 5 años, como exige la ley.

✅ Integración con otros sistemas: Nómina digital puede conectarse con ERP, CRM, bancas electrónicas y plataformas fiscales.

✅ Acceso remoto y autoservicio: Los empleados pueden descargar sus recibos desde portales seguros o apps móviles.

✅ Actualizaciones automáticas ante cambios del SAT: Las plataformas líderes como Worki 360 incorporan nuevas reglas de forma ágil.

8. Ejemplo práctico: el caso Worki 360

Una empresa mediana que implementó Worki 360 logró:

Reducir el tiempo de emisión de nómina de 5 días a 1 día.

Disminuir errores de cálculo en un 95%.

Eliminar el 100% de las quejas por recibos no entregados.

Tener visibilidad en tiempo real del costo laboral por área.

Cumplir al 100% con el SAT durante una auditoría sin observaciones.

Esto demuestra que la digitalización de la nómina es más que una herramienta: es una ventaja competitiva clara.

🧾 Resumen Ejecutivo

💼 Beneficios Clave para las Empresas que Utilizan Worki 360

El CFDI de nómina con complemento 1.2, obligatorio en México, ha trascendido su papel como un simple requisito fiscal. Hoy, representa una poderosa herramienta de control interno, cumplimiento normativo, auditoría, análisis de datos y mejora de la experiencia del colaborador.

En este artículo, se han abordado los principales desafíos, procesos y ventajas relacionados con la correcta emisión y gestión del CFDI 1.2, desde una perspectiva gerencial y estratégica. A partir de esta visión, se consolidan las siguientes conclusiones clave:

🔹 1. Integración con ERP y Automatización Total

La digitalización de nómina integrada a sistemas ERP permite reducir errores, evitar retrabajos y garantizar el cumplimiento ante el SAT.

Worki 360 facilita esta integración mediante APIs y conectores nativos, haciendo que el proceso de cálculo, timbrado, entrega y resguardo de CFDI sea 100% automatizado.

🔹 2. Control Fiscal y Reducción de Sanciones

Errores en timbrado, deducciones mal aplicadas o cancelaciones indebidas pueden generar multas significativas.

Worki 360 minimiza estos riesgos al garantizar que cada CFDI cumpla estructuralmente con el complemento 1.2 y que esté validado por PACs certificados.

🔹 3. Auditoría Interna más Eficiente y Transparente

El uso de CFDI digital fortalece la trazabilidad y control interno.

Gracias a sus reportes automáticos y trazabilidad por UUID, Worki 360 permite a los auditores internos detectar inconsistencias, omisiones o duplicidades de forma ágil, segura y precisa.

🔹 4. Análisis Estratégico mediante Inteligencia de Negocio (BI)

La información contenida en los CFDIs es una fuente clave para decisiones financieras, salariales y de recursos humanos.

Worki 360 incluye dashboards y reportes que permiten analizar costos laborales, bonos, deducciones y otros indicadores en tiempo real, sin requerir desarrollos adicionales.

🔹 5. Manejo Correcto de Beneficios Adicionales y Prestaciones

Vales, bonos, seguros y otros beneficios deben timbrarse correctamente para evitar riesgos fiscales.

Con Worki 360, las percepciones y deducciones se clasifican automáticamente según los catálogos del SAT, asegurando que los beneficios estén reflejados conforme a la ley y se mantenga la deducibilidad para la empresa.

🔹 6. Gestión Inteligente de Cancelaciones de CFDI

La cancelación de un CFDI es un proceso crítico que debe estar controlado, justificado y correctamente reemitido.

Worki 360 ofrece flujos de aprobación, registro automático de razones y generación inmediata del CFDI corregido, eliminando los riesgos asociados a malas prácticas.

🔹 7. Cumplimiento Total con el SAT y Reducción de Riesgos

La emisión digital de nómina no solo garantiza cumplimiento fiscal, también protege a la empresa ante auditorías, declaraciones anuales y fiscalizaciones del IMSS o INFONAVIT.

Worki 360 asegura que toda la información esté alineada con las disposiciones fiscales actuales y mantiene actualizaciones automáticas ante cambios normativos.

🔹 8. Mejora en la Experiencia del Colaborador

Una nómina bien gestionada reduce quejas, incrementa la confianza y mejora la percepción del empleado hacia la empresa.

Con Worki 360, cada trabajador recibe su recibo fiscal de forma puntual, clara y accesible desde portales autoservicio o apps móviles.

🔹 9. Seguridad de la Información y Resguardo Legal

Todos los CFDI deben estar resguardados por al menos cinco años.

Worki 360 garantiza almacenamiento seguro, cifrado, respaldado en la nube, y con acceso controlado, cumpliendo con la Ley Federal de Protección de Datos Personales.

🔹 10. Escalabilidad y Preparación para el Crecimiento

Al eliminar procesos manuales, Worki 360 permite que la empresa escale su operación sin incrementar la carga operativa de RH, Finanzas o Contabilidad.