Índice del contenido

¿Qué indicadores de desempeño pueden extraerse de las planillas SUA?

La gestión moderna de Recursos Humanos y de operaciones financieras requiere de métricas concretas, alineadas a los objetivos organizacionales. El SUA, como herramienta de declaración y pago de obligaciones ante el IMSS e INFONAVIT, contiene información crítica que, correctamente explotada, puede convertirse en un activo estratégico de análisis para las organizaciones. Extraer indicadores de desempeño desde las planillas del SUA es un paso esencial para la inteligencia empresarial.

1.1 Productividad laboral y rotación

Uno de los primeros indicadores que puede derivarse de las planillas SUA es la rotación de personal, especialmente si se cruza la información entre periodos. El patrón de altas y bajas puede revelar problemas de retención, satisfacción laboral o inconsistencias en procesos de contratación. A su vez, la proporción de días cotizados por empleado permite generar una idea clara del aprovechamiento del capital humano.

1.2 Costo por empleado y eficiencia financiera

La información de salarios base de cotización, número de trabajadores asegurados y prestaciones reportadas permite calcular el costo por empleado, tanto en términos de obligaciones patronales como de carga social. Este dato es invaluable para identificar áreas donde se puede optimizar la relación costo-beneficio de la fuerza laboral.

1.3 Cumplimiento normativo y riesgos legales

Desde un enfoque de compliance, las planillas SUA permiten observar si la empresa está cumpliendo con el marco legal de forma consistente. Si hay desviaciones entre los salarios reales y los reportados, esto puede reflejarse como un riesgo de sanción por subdeclaración. Este indicador alerta sobre posibles auditorías o conflictos legales en puerta.

1.4 Densidad salarial y análisis de equidad

Al analizar los distintos rangos salariales dentro de las planillas SUA, se puede calcular la curva de distribución salarial, útil para identificar si existe equidad interna y para detectar posibles brechas salariales por género, posición o región. Este análisis es clave para organizaciones comprometidas con políticas de ESG.

1.5 Carga fiscal por tipo de trabajador

Las planillas permiten también segmentar a los trabajadores por tipo de contrato y calcular qué tanto está impactando cada grupo en la carga fiscal patronal. Esto facilita al área de Recursos Humanos plantear estrategias fiscales inteligentes para redistribuir cargas y optimizar el modelo de contratación.

1.6 Relación entre ausentismo y productividad

A partir de las semanas cotizadas y los movimientos de incapacidad registrados, es posible elaborar un indicador que relacione el nivel de ausentismo con la productividad. Identificar patrones de incapacidad en ciertos departamentos puede revelar focos de estrés laboral, problemas de ergonomía o deficiencias en las condiciones laborales.

1.7 Eficiencia en el proceso de declaración

Finalmente, un indicador valioso es el tiempo promedio de elaboración y descarga de planillas desde el SUA. Esta métrica permite evaluar la eficiencia del área encargada y la robustez de los procesos digitales. Si hay cuellos de botella o retrasos, puede ser momento de automatizar o capacitar al personal.

¿Cómo automatizar la descarga de planillas desde SUA en una empresa de más de 500 empleados?

Automatizar la descarga de planillas desde el SUA (Sistema Único de Autodeterminación) no es solo una necesidad operativa en empresas grandes; es una decisión estratégica que reduce costos, elimina errores humanos y libera recursos clave del área administrativa y de TI. En organizaciones con más de 500 empleados, el proceso manual no solo resulta lento, sino que también se convierte en un foco de riesgo para el cumplimiento normativo. Es momento de dejar de ver al SUA como una herramienta burocrática y empezar a entenderlo como una fuente de información valiosa, automatizable y estratégica.

2.1 El punto de partida: entender las limitaciones del SUA

El SUA no está diseñado para operaciones masivas o automatizadas de manera nativa. Su entorno, desarrollado en tecnologías de escritorio, exige acciones manuales como capturas, clics y validaciones paso a paso. Para empresas de gran tamaño, esto representa un cuello de botella operativo. Por ello, el primer paso hacia la automatización es entender cuáles partes del proceso pueden ser externalizadas, replicadas por software o integradas a otros sistemas.

2.2 Automatización por macros y scripting

Uno de los métodos más utilizados en la automatización del SUA consiste en el uso de macros y scripts que simulan la interacción humana con el sistema. Herramientas como AutoHotKey, Power Automate (Microsoft) o incluso Python con librerías como PyAutoGUI pueden ejecutar tareas repetitivas como:

Abrir SUA en horarios definidos

Navegar hasta el módulo de descarga de planillas

Seleccionar el periodo correspondiente

Exportar archivos en el formato necesario

Guardar el archivo en una ubicación compartida

Este método, si bien requiere configuración técnica inicial, permite que los procesos se ejecuten sin supervisión humana y con mínimos errores.

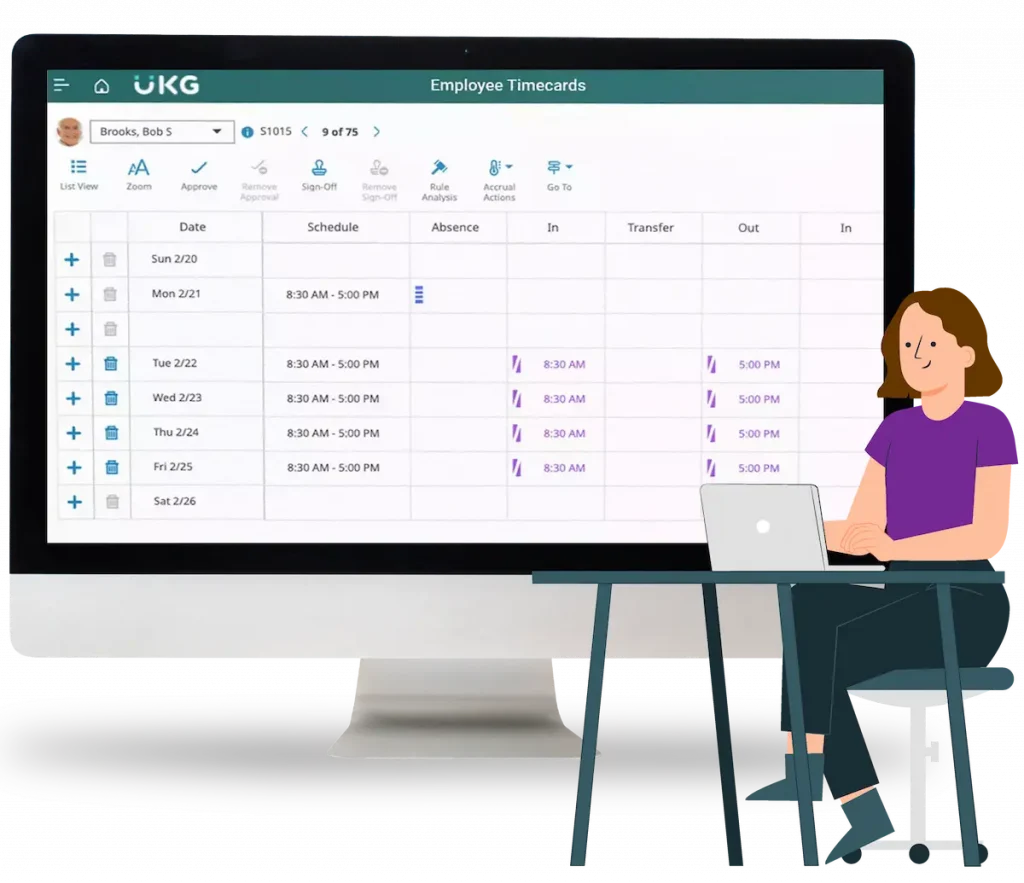

2.3 Integración con RPA (Robotic Process Automation)

Las empresas con equipos de TI avanzados o departamentos de transformación digital ya están utilizando RPA (Automatización Robótica de Procesos) para integrar el SUA con otros sistemas empresariales como SAP, Oracle o soluciones de nómina en la nube.

Herramientas como UiPath, Blue Prism o Automation Anywhere permiten crear flujos de trabajo que controlan el SUA como si fuese un usuario humano, pero con:

Mayor precisión

Mayor velocidad

Cero errores por distracción

Capacidad de programar tareas nocturnas

Un flujo RPA típico podría incluir la descarga automática de las planillas al final de cada mes, el envío por correo a los responsables, y su archivado automático en servidores internos o soluciones en la nube como OneDrive, SharePoint o Google Drive.

2.4 Validación y revisión automática de la información

La automatización no termina en la descarga. El siguiente paso es validar que los archivos sean consistentes, completos y legibles. Esto puede lograrse mediante scripts en Python o mediante macros de Excel avanzadas que verifiquen:

Coincidencia de totales

Estructura del archivo

Nombres de campos

Fechas y periodos de cotización

En empresas grandes, esto permite detectar de forma temprana errores que, de otra forma, podrían pasar inadvertidos y derivar en multas del IMSS o INFONAVIT.

2.5 Integración con sistemas de Business Intelligence (BI)

Una vez descargadas y validadas, las planillas del SUA deben convertirse en fuentes de datos útiles para gerentes y tomadores de decisiones. Utilizando herramientas como Power BI o Tableau, es posible cargar automáticamente las planillas en dashboards que muestren:

Evolución de cuotas patronales

Comparativas entre centros de trabajo

Indicadores de cumplimiento mensual

Alertas de anomalías

Esto permite que la alta dirección tenga visibilidad en tiempo real sobre los costos laborales y fiscales asociados a la plantilla.

2.6 Seguridad, trazabilidad y cumplimiento

Automatizar también implica blindar el proceso. Es fundamental que las descargas del SUA estén protegidas por protocolos de seguridad como:

Autenticación de usuarios

Registros de auditoría de cada descarga

Bitácoras automáticas con fecha, hora y responsable

Cifrado de archivos descargados

Además, se deben implementar políticas de retención y borrado seguro de planillas, de acuerdo con los requerimientos del SAT y del IMSS.

2.7 Capacitación del personal clave

Automatizar no significa reemplazar personas, sino liberarlas para tareas más estratégicas. Por eso, es crucial capacitar a:

Analistas de RH y Nómina, para que interpreten los datos automatizados

Equipos de TI, para el mantenimiento del sistema automatizado

Gerentes funcionales, para que tomen decisiones basadas en la información recibida

El conocimiento técnico debe quedar dentro de la organización para no depender de terceros o de soluciones cerradas.

2.8 Casos de éxito empresariales

Organizaciones que han automatizado con éxito la descarga de planillas desde el SUA han reportado:

Reducción del 90% en tiempo operativo mensual

Eliminación total de errores por captura manual

Visibilidad fiscal en tiempo real

Mejora en las auditorías internas y externas

Uno de los casos más citados es el de una empresa manufacturera con más de 3,000 empleados, que logró integrar el SUA con SAP y automatizó completamente su ciclo de declaración ante IMSS, reduciendo los tiempos de nómina de 3 días a 4 horas.

¿Qué papel juega la contabilidad electrónica en la interpretación de planillas SUA?

La transformación digital ha cambiado radicalmente el enfoque contable en las organizaciones. En este nuevo ecosistema, la contabilidad electrónica no es simplemente una obligación fiscal, sino un pilar estratégico que conecta diversas áreas: finanzas, recursos humanos, tecnología y legal. Las planillas del SUA (Sistema Único de Autodeterminación) son una fuente crítica de datos que, correctamente integrados con la contabilidad electrónica, permiten interpretar de forma más precisa la situación financiera, laboral y fiscal de la empresa.

Este vínculo no solo mejora la eficiencia contable, sino que eleva el nivel de análisis, auditoría y toma de decisiones. Para un público gerencial, comprender este entrelazamiento es clave para convertir la contabilidad en una herramienta predictiva y de control empresarial.

3.1 Convergencia entre nómina y contabilidad electrónica

La contabilidad electrónica impone el registro contable sistematizado de todos los movimientos financieros de la empresa. Cada planilla generada en el SUA representa una serie de obligaciones fiscales, cuotas patronales y movimientos de personal que deben reflejarse fielmente en los libros contables.

Cuando existe integración entre los datos del SUA y la contabilidad electrónica, se puede:

Automatizar los asientos contables relacionados con IMSS e INFONAVIT

Generar pólizas electrónicas con vínculos a los XML del CFDI de nómina

Detectar automáticamente discrepancias entre lo reportado y lo contabilizado

3.2 Interpretación financiera de la carga social

Una de las funciones más valiosas de este cruce de datos es la interpretación financiera del impacto de la nómina y la carga social. A partir de las planillas del SUA se puede analizar:

Cuánto representa mensualmente la carga fiscal laboral sobre la nómina total

Qué tanto varía la carga social entre distintos centros de trabajo

Cuál es la evolución histórica del costo de seguridad social en la empresa

Estas cifras pueden integrarse como indicadores clave en los informes financieros para la alta dirección.

3.3 Detección de errores y omisiones

Uno de los beneficios más concretos de vincular la contabilidad electrónica con el SUA es la posibilidad de detectar en tiempo real errores u omisiones fiscales. Si la empresa descarga una planilla con un monto menor al que aparece en las pólizas contables, o viceversa, se puede activar una alerta inmediata que evite sanciones por discrepancias ante el IMSS, SAT o INFONAVIT.

Además, con herramientas como Excel Power Query o sistemas ERP, es posible automatizar cruces entre:

Salarios base de cotización vs CFDI de nómina

Cuotas patronales vs registros contables

Percepciones extraordinarias vs pagos adicionales

3.4 Auditoría interna más robusta

El papel de la contabilidad electrónica también se amplifica en los procesos de auditoría interna. Las planillas SUA se convierten en una referencia obligada para revisar:

Que los pagos al IMSS se hayan reflejado correctamente en los estados financieros

Que no existan duplicidades de registros en diferentes periodos

Que las declaraciones sean consistentes con los movimientos reales de personal

Esto permite anticipar problemas en revisiones externas y disminuir el riesgo de sanciones.

3.5 Visualización estratégica para la dirección financiera

Al integrar contabilidad electrónica con los datos del SUA, se habilita la creación de paneles de control gerencial que permiten al CFO o al director de operaciones observar:

La proporción mensual de obligaciones patronales vs ingresos

Las tendencias de variación salarial y su impacto fiscal

El comportamiento regional del costo laboral en distintas plazas

Estos datos se pueden visualizar con Power BI o incluso con modelos predictivos que alerten sobre meses de alta carga fiscal laboral.

3.6 Cumplimiento ante el SAT e instituciones reguladoras

Las autoridades fiscales mexicanas (SAT, IMSS, INFONAVIT) están cada vez más interconectadas. Por eso, es fundamental que las cifras reportadas en las planillas SUA coincidan plenamente con los registros electrónicos contables.

Un error común es reportar una nómina distinta en SUA que en CFDI, lo que genera alertas automáticas en los sistemas del SAT. Integrar ambos sistemas ayuda a evitar:

Multas por subdeclaración

Requerimientos por parte de auditorías electrónicas

Retenciones innecesarias por mal cálculo de cuotas

3.7 Impulso hacia una cultura de datos integrados

La interpretación correcta de las planillas SUA mediante contabilidad electrónica también promueve una cultura organizacional orientada a los datos integrados, donde cada área (RRHH, Finanzas, Fiscal) comparte información en tiempo real, evitando silos de datos, duplicidades o inconsistencias.

Este enfoque colaborativo fomenta mejores decisiones, más rápidas y con respaldo documental automático.

3.8 Tecnología clave para la integración

Para lograr esta interpretación eficiente, es necesario contar con tecnología que facilite la integración entre SUA y contabilidad electrónica. Algunas herramientas clave incluyen:

ERP con módulos contables y de nómina integrados (SAP, Oracle, Aspel NOI + COI)

Conectores de datos automatizados entre SUA y hojas de cálculo

Validadores fiscales de terceros (como CONTPAQi o Bind ERP)

Plataformas de conciliación y auditoría electrónica

¿Cómo detectar inconsistencias en las planillas descargadas desde SUA?

En una organización moderna, especialmente aquella que gestiona a cientos o miles de trabajadores, la precisión de la información es vital. Las planillas del SUA (Sistema Único de Autodeterminación) no solo son documentos obligatorios; son vehículos de responsabilidad legal, financiera y operativa. Una sola inconsistencia en estos archivos puede escalar hasta convertirse en una sanción costosa, una auditoría fiscal o incluso en conflictos laborales. Por eso, aprender a detectar de forma temprana, automática y estructurada cualquier anomalía en las planillas descargadas del SUA es una práctica indispensable para áreas como Recursos Humanos, Finanzas y TI.

4.1 ¿Qué se considera una inconsistencia?

Antes de definir cómo detectarlas, es vital comprender qué es una inconsistencia en el contexto del SUA. Las más frecuentes incluyen:

Salarios base de cotización incorrectos

Movimientos duplicados de alta o baja

Faltantes de semanas cotizadas

Errores en RFC o NSS

Períodos incorrectamente reportados

Datos no coincidentes con CFDI de nómina

Estas discrepancias pueden surgir por errores humanos en la captura, problemas de sincronización entre sistemas o actualizaciones mal aplicadas en el software.

4.2 Implementar procesos de validación cruzada

El primer paso para detectar errores es establecer un proceso de validación cruzada entre las planillas del SUA y otras fuentes confiables como:

CFDI de nómina

Registros internos de Recursos Humanos

Reportes del sistema de nómina (ERP)

Reportes del IDSE o del INFONAVIT

Mediante herramientas como Excel avanzado, Power Query o incluso sistemas de BI, se puede construir una rutina que compare:

El número de empleados reportados

Salarios individuales y totales

Fechas de alta/baja vs CFDI emitidos

Totales de cuotas IMSS/INFONAVIT

4.3 Automatización del análisis con scripts

En empresas medianas y grandes, este proceso debe automatizarse. Utilizando scripts en Python, es posible diseñar pequeños programas que abran la planilla SUA, lean los datos y comparen automáticamente con una base de datos interna o con los XML de nómina.

Por ejemplo, con librerías como pandas y openpyxl, se puede:

Verificar que todos los empleados activos tengan movimiento en SUA

Detectar empleados que aparecen dos veces en un mismo periodo

Calcular cuotas estimadas vs cuotas reportadas

Crear alertas si hay diferencias mayores a un umbral definido

4.4 Generación de reportes de anomalías

Una vez hecho el cruce, es vital presentar los resultados de forma comprensible para los tomadores de decisiones. Los gerentes no deben leer líneas de código ni navegar planillas extensas: necesitan un resumen ejecutivo.

Por eso, se recomienda generar reportes que incluyan:

Número total de inconsistencias por tipo

Monto estimado en riesgo (IMSS, INFONAVIT, multas)

Empleados afectados

Centros de trabajo implicados

Recomendaciones automáticas

Este tipo de reportes pueden automatizarse semanal o mensualmente y enviarse directamente al correo de los responsables.

4.5 Control de versiones y bitácora de cambios

Otro paso crítico para detectar inconsistencias es contar con un historial completo de versiones de las planillas descargadas. Esto permite:

Comparar qué cambió entre un mes y otro

Rastrear quién hizo los ajustes y cuándo

Restaurar versiones anteriores si se detecta un error

Esta bitácora puede integrarse con soluciones como SharePoint, Google Drive empresarial o plataformas locales con control de acceso.

4.6 Involucrar a los responsables de cada área

El área de Recursos Humanos no debe trabajar sola. Para detectar inconsistencias de fondo se requiere la colaboración de:

TI, para automatizar procesos y mantener integridad del sistema

Contabilidad, para verificar que las cuotas estén reflejadas contablemente

Auditoría interna, para revisar patrones de errores o fraudes

Legal, para anticipar implicaciones en caso de omisiones

Una mesa de revisión mensual puede ser el espacio ideal para revisar anomalías y tomar acciones correctivas.

4.7 Incorporación de controles preventivos

Además de detectar errores después de la descarga, es más eficiente prevenirlos. Esto se logra con controles como:

Validación de capturas antes de su ingreso al SUA

Capacitación continua del personal encargado

Políticas internas de doble revisión

Software de prevalidación de datos antes de emitir CFDIs o movimientos al IMSS

4.8 Monitoreo continuo con alertas inteligentes

El siguiente nivel en la detección de inconsistencias es implementar un sistema de monitoreo continuo, donde cada vez que se realice una descarga de planilla, el sistema ejecute automáticamente un análisis y emita alertas en caso de:

Nuevas incidencias

Repetición de errores anteriores

Detección de omisiones críticas

Este monitoreo puede integrarse con dashboards visuales o incluso apps móviles para la alta dirección.

4.9 Indicadores para evaluación gerencial

Para que este proceso tenga impacto gerencial, debe generar indicadores clave como:

% de planillas con inconsistencias

Tiempo promedio de resolución

Frecuencia de errores por área

Ahorro estimado por detección temprana

Estos KPIs permiten evaluar el desempeño del área encargada y tomar decisiones basadas en evidencia.

¿Qué KPIs deben extraerse del SUA para presentar ante la alta dirección?

La dirección ejecutiva de una organización no necesita datos crudos ni reportes técnicos extensos; requiere indicadores clave de rendimiento (KPIs) que resuman el estado operativo, fiscal y laboral de la empresa en relación con sus responsabilidades patronales. En este sentido, el Sistema Único de Autodeterminación (SUA), al ser la principal plataforma para determinar y declarar las cuotas obrero-patronales ante el IMSS e INFONAVIT, se convierte en una fuente poderosa de información que debe ser traducida en KPIs accionables, visuales y estratégicos.

Los KPIs extraídos del SUA, cuando están correctamente estructurados y alineados al lenguaje gerencial, ofrecen a la alta dirección una visión clara del cumplimiento legal, del control financiero y del desempeño organizacional en materia laboral.

5.1 KPI: Costo mensual por empleado en seguridad social

Uno de los principales indicadores que pueden extraerse de las planillas del SUA es el costo total mensual por empleado en materia de seguridad social. Este KPI permite saber cuánto representa en promedio la carga fiscal y de seguridad social por trabajador.

Se calcula dividiendo el total de cuotas pagadas por el número de empleados activos en el periodo. Esta cifra puede ser comparada:

Entre diferentes centros de trabajo

Entre periodos históricos

Contra el presupuesto proyectado

Un aumento repentino en este KPI puede reflejar contrataciones no planeadas, incrementos salariales, ajustes de SBC o errores en la captura.

5.2 KPI: Índice de cumplimiento oportuno con IMSS e INFONAVIT

Este KPI mide el porcentaje de periodos en los que la empresa cumplió en tiempo y forma con sus obligaciones patronales ante las instituciones. Se expresa como:

(Número de periodos cumplidos puntualmente / Total de periodos) x 100

Un valor inferior al 95% debe encender alertas en la alta dirección, ya que refleja vulnerabilidad ante sanciones, mala gestión operativa o descoordinación entre áreas.

5.3 KPI: Porcentaje de variación salarial por periodo

A través de los registros de salarios base de cotización (SBC) contenidos en el SUA, es posible calcular la variación porcentual de salarios de un periodo a otro. Este KPI puede desglosarse por:

Departamento

Puesto

Sucursal o ubicación geográfica

Al detectar variaciones atípicas, se pueden identificar errores en la captura del SBC, decisiones no autorizadas o actualizaciones masivas que requieran análisis estratégico.

5.4 KPI: Empleados con diferencias entre SUA y CFDI de nómina

Este indicador compara el número de empleados que presentan diferencias entre lo reportado en SUA y lo declarado en el CFDI de nómina. Un porcentaje elevado en este KPI puede representar una señal clara de:

Inconsistencias que derivarán en requerimientos del SAT

Riesgos de subdeclaración

Errores de comunicación entre Recursos Humanos y Finanzas

Detectarlo a tiempo permite tomar medidas preventivas antes de recibir notificaciones de las autoridades.

5.5 KPI: Tiempo promedio de descarga y procesamiento de planillas

Este KPI mide la eficiencia operativa del área encargada de manejar el SUA. Se calcula midiendo el tiempo desde que inicia el proceso de generación de la planilla hasta su validación y archivo.

Cuando se optimiza este tiempo —por ejemplo, con RPA o macros— se libera capacidad operativa, se reduce riesgo humano y se mejora la oportunidad en la toma de decisiones.

5.6 KPI: Costo total de seguridad social como porcentaje de la nómina

Este KPI es particularmente valioso para el CFO y para los gerentes de planeación financiera. Muestra cuánto representa, en términos proporcionales, la carga de seguridad social respecto al total de la nómina pagada. Un KPI sano dependerá del giro de la empresa, pero en general, permite:

Ajustar presupuestos futuros

Justificar contrataciones o recortes

Identificar centros de trabajo que generan más carga por trabajador

5.7 KPI: Tasa de incidencias detectadas en planillas

Este indicador refleja la calidad del proceso de generación y validación de planillas SUA. Se mide como:

(Número de errores detectados / Total de registros) x 100

Un valor alto podría indicar la necesidad de:

Mayor automatización

Mejor capacitación del personal

Revisión de procesos internos

La alta dirección lo utilizará para evaluar riesgos y decidir sobre inversiones tecnológicas o estructurales.

5.8 KPI: Evolución trimestral del total de cuotas IMSS/INFONAVIT

Este KPI brinda un panorama de la carga patronal a lo largo del tiempo, permitiendo identificar estacionalidades, tendencias o anomalías. Puede presentarse en forma de gráfica y debe analizarse en conjunto con:

Proyecciones de nómina

Planes de expansión o reducción

Cambios normativos

Es útil también para preparar auditorías o revisiones internas.

5.9 KPI: Nivel de automatización del proceso SUA

Un KPI moderno y altamente relevante es el que mide cuántos pasos del proceso SUA han sido automatizados. Desde la captura de datos, generación de movimientos, descarga de planillas, hasta la validación y archivo, cada paso puede medirse para saber:

El nivel de madurez digital de la organización

El ahorro operativo logrado

La reducción de errores por intervención manual

Este KPI es muy valorado por la dirección de TI y por proyectos de transformación digital.

5.10 KPI: Impacto fiscal potencial por inconsistencias

Este último KPI mide el monto económico en riesgo detectado a través de inconsistencias en las planillas, ya sea por errores en salarios base, movimientos no reflejados o duplicidades. Presentar este número como parte de los riesgos financieros permite a la alta dirección dimensionar el impacto que podría tener una auditoría fiscal adversa.

¿Cómo aprovechar la información del SUA para detectar fraudes laborales?

El fraude laboral es una amenaza silenciosa y costosa para cualquier organización. Aunque suele asociarse a manipulaciones en la nómina, ausentismo falso o dobles contratos, muchos de estos esquemas dejan rastros —pequeños pero detectables— en la información contenida dentro del Sistema Único de Autodeterminación (SUA). Cuando esta información se analiza de forma sistemática e inteligente, se convierte en un poderoso radar para identificar irregularidades que podrían estar drenando los recursos de la empresa o exponiéndola a riesgos legales.

En esta sección, veremos cómo transformar el SUA en una herramienta de auditoría proactiva contra el fraude laboral, una prioridad cada vez más relevante en organizaciones grandes y complejas.

6.1 ¿Qué tipos de fraude pueden detectarse a través del SUA?

El SUA puede ayudar a detectar múltiples modalidades de fraude laboral, entre ellas:

Declaración de salarios inferiores al real (subdeclaración del SBC)

Empleados fantasmas: personas que figuran en las planillas pero no laboran

Manipulación de fechas de alta/baja para evadir cuotas

Duplicidad de registros entre empresas del mismo grupo

Ausentismo simulado con movimientos irregulares de incapacidad

Inconsistencias entre el SBC y el CFDI de nómina

Todos estos escenarios dejan huellas digitales que, si se monitorean adecuadamente, pueden generar alertas para investigación interna.

6.2 Comparativo entre SUA y CFDI: el primer filtro

El punto de partida para detectar posibles fraudes es cruzar la información del SUA con los CFDI de nómina emitidos. Si un trabajador tiene un SBC declarado de $6,000 en el SUA, pero recibe CFDIs por $12,000, estamos ante una posible subdeclaración.

Este tipo de anomalías no solo constituye fraude fiscal, sino que también:

Afecta los derechos del trabajador (IMSS, INFONAVIT, pensión)

Expone a la empresa a auditorías severas

Crea distorsiones en los indicadores laborales

Automatizar este cruce con macros o sistemas de auditoría contable es clave para lograr detecciones masivas y en tiempo real.

6.3 Detección de empleados fantasmas o duplicados

Una práctica frecuente en empresas descentralizadas es mantener en la planilla SUA a trabajadores que ya no laboran, pero que siguen generando cargas fiscales. También es común encontrar registros duplicados entre razones sociales del mismo grupo empresarial.

Mediante análisis en el SUA, se pueden detectar:

Números de Seguro Social repetidos

Empleados con fechas de baja anteriores a la declaración

Personas con salarios idénticos y sin movimientos durante largos periodos

Estos patrones pueden derivar de errores administrativos o bien de esquemas de corrupción interna.

6.4 Análisis de frecuencia y volumen de movimientos

La frecuencia con la que se dan altas y bajas en la plataforma puede ser otro indicio de prácticas irregulares. Una empresa con alta rotación o con movimientos frecuentes de modificación salarial sin justificación puede estar manipulando las cifras para evadir pagos o simular gastos.

Un reporte gerencial mensual que muestre:

% de trabajadores con más de una modificación en el trimestre

Tiempo promedio de permanencia por área

Altas o bajas repetitivas de los mismos empleados

puede ser una herramienta de auditoría interna invaluable.

6.5 Cruce con incidencias de incapacidad y ausentismo

Al comparar los movimientos reportados en SUA con los reportes de incapacidades médicas, se puede detectar:

Empleados con alta frecuencia de incapacidades justo antes de ser dados de baja

Incapacidades que no aparecen registradas en los sistemas internos

Inconsistencias entre periodos de ausentismo y pagos reportados

Estas situaciones pueden reflejar fraudes individuales (con documentos falsos) o prácticas sistemáticas promovidas desde adentro.

6.6 Construcción de alertas inteligentes

Un paso más allá es implementar un sistema de alertas automáticas que se disparen cuando se cumplan ciertos criterios de sospecha. Ejemplos:

Salarios base por debajo del promedio para el mismo puesto

Altas y bajas múltiples del mismo NSS en menos de 90 días

Diferencias de más del 20% entre SBC y CFDI

Empleados con más de 3 incapacidades consecutivas

Estas alertas pueden ser configuradas en Excel, Power BI, o integradas en el ERP de la empresa.

6.7 Involucramiento del área legal y auditoría interna

Detectar fraudes no basta. Se requiere una política clara de actuación ante los hallazgos. Una vez identificada una posible irregularidad a través del SUA, deben involucrarse las áreas de:

Auditoría interna

Legal corporativo

Seguridad laboral o Compliance

Estas áreas pueden iniciar procesos de investigación, entrevistas, recolección de pruebas y, si aplica, acciones disciplinarias o legales.

6.8 Cultura de transparencia y protección de denunciantes

La mejor defensa contra el fraude es una cultura organizacional basada en la transparencia. Fomentar canales seguros de denuncia, ofrecer protección a los informantes y demostrar que la empresa actúa cuando detecta irregularidades, disuade a potenciales defraudadores y mejora la confianza interna.

Los datos del SUA deben ser auditados de forma sistemática, pero también respaldados por procesos éticos y colaborativos.

6.9 Análisis histórico y predictivo

Una estrategia avanzada consiste en analizar series históricas del SUA, identificando patrones que se repiten antes de que ocurra un fraude. Esto puede lograrse mediante:

Modelos de regresión o machine learning

Análisis de clústeres de comportamiento anómalo

Dashboards comparativos entre departamentos

Por ejemplo, si un área siempre presenta modificaciones salariales en el último día hábil del mes, podría tratarse de una práctica recurrente que justifica investigación.

¿Qué implicaciones legales existen al no descargar correctamente las planillas del SUA?

En el entorno corporativo actual, el cumplimiento legal ya no es solo responsabilidad del área jurídica; también compete directamente a Recursos Humanos, Finanzas y Tecnología. Uno de los elementos críticos en este ecosistema de cumplimiento es el manejo correcto de las planillas del SUA (Sistema Único de Autodeterminación). Descargarlas en forma equivocada, incompleta o no descargarlas en absoluto tiene implicaciones legales graves y cuantificables, que pueden escalar desde sanciones económicas hasta procesos judiciales o afectaciones en la reputación institucional.

En esta sección exploramos, desde una perspectiva ejecutiva, cuáles son las implicaciones legales derivadas de una gestión deficiente de las planillas SUA, y cómo anticiparlas con procesos internos robustos.

7.1 Incumplimiento en la determinación de cuotas

El SUA es la herramienta oficial para calcular y declarar las cuotas obrero-patronales que deben pagarse al IMSS e INFONAVIT. No descargar correctamente las planillas significa no contar con evidencia suficiente del cálculo realizado, lo que puede ser interpretado como evasión u omisión de obligaciones fiscales laborales.

Este tipo de incumplimiento puede derivar en:

Requerimientos por parte del IMSS

Multas que oscilan entre los $4,000 y más de $400,000 por omisiones sistemáticas

Cálculos realizados de forma estimada por parte del Instituto, generalmente en perjuicio de la empresa

7.2 Sanciones por subdeclaración o errores de captura

Si al momento de descargar la planilla existen errores en el salario base de cotización (SBC), fechas de alta o baja, o incluso en los datos generales del trabajador, la empresa puede ser sancionada por subdeclaración, que es considerada una falta grave.

El artículo 304-A de la Ley del Seguro Social establece sanciones para estos casos que pueden incluir:

Multas por diferencias en el cálculo de cuotas

Cargos retroactivos por recálculo de periodos anteriores

Suspensión de derechos para participar en licitaciones gubernamentales

Además, si la subdeclaración es considerada dolosa, puede abrirse una investigación penal por defraudación fiscal.

7.3 Pérdida de derechos laborales para los empleados

Cuando una planilla SUA no se descarga o se descarga con errores, los datos que se transmiten al IMSS no reflejan correctamente la situación del trabajador. Esto puede afectar sus derechos, tales como:

Semanas cotizadas para jubilación

Acceso a créditos INFONAVIT

Servicios médicos o incapacidades

En estos casos, el empleado puede iniciar una queja ante la PROFEDET o directamente ante el IMSS, generando una inspección o auditoría. Si se demuestra negligencia, la empresa puede ser obligada a pagar retroactivamente cuotas, multas y en algunos casos, indemnizaciones.

7.4 Riesgo en auditorías electrónicas

Desde 2022, las auditorías electrónicas han cobrado fuerza en México. El SAT, IMSS e INFONAVIT cruzan información automáticamente entre:

CFDI de nómina

SUA

Declaraciones fiscales

Estados financieros

Si las planillas descargadas son incorrectas o no se registran adecuadamente, pueden generarse discrepancias automáticas que detonen auditorías sin previo aviso. En estos casos, la falta de planillas correctas actúa en contra de la empresa, al no poder justificar su propio cálculo.

7.5 Responsabilidad solidaria de directivos

Muchos empresarios desconocen que la Ley del Seguro Social y el Código Fiscal de la Federación establecen que los representantes legales y administradores pueden ser responsables solidarios de los incumplimientos en el pago de cuotas. Esto significa que:

Las sanciones pueden afectar el patrimonio personal del directivo

En casos extremos, se puede solicitar embargo precautorio

Existe responsabilidad penal en casos de evasión sistemática

Por eso, el manejo adecuado del SUA debe ser una prioridad estratégica, no solo operativa.

7.6 Afectaciones en procesos de contratación pública

Las instituciones públicas exigen a los proveedores estar al corriente con sus obligaciones fiscales y de seguridad social. Un error en las planillas del SUA puede provocar que:

La empresa aparezca en listas negras del IMSS o INFONAVIT

Se suspendan contratos activos

Se pierdan procesos de licitación

El daño económico de esto puede ser muy superior al de una multa simple, ya que afecta ingresos futuros y posicionamiento de marca.

7.7 Incumplimiento en normas de auditoría interna y compliance

Desde el punto de vista del gobierno corporativo, no descargar correctamente las planillas del SUA también representa una violación a políticas internas de compliance y auditoría. Esto puede implicar:

Informes negativos por parte de auditores internos o externos

Incumplimiento en normativas de certificaciones ISO o ESR

Sanciones internas para el área responsable

En empresas multinacionales, esto puede incluso escalar a reportes ante el corporativo o afectar el indicador de riesgo-país en operaciones globales.

7.8 Mala praxis ante procesos judiciales laborales

En conflictos laborales donde el trabajador demanda por diferencias salariales, prestaciones no pagadas o despidos injustificados, el SUA es un elemento de prueba clave. Si las planillas no están bien descargadas y archivadas, o presentan errores, la empresa puede quedar en desventaja legal, especialmente si:

No puede probar el SBC reportado

Hay discrepancias en fechas de ingreso/baja

No puede justificar pagos patronales

En estos casos, los tribunales tienden a favorecer al trabajador por presunción legal en su favor.

¿Qué impacto fiscal tienen las planillas mal descargadas o incompletas del SUA?

Las planillas del SUA (Sistema Único de Autodeterminación) son mucho más que simples documentos de cálculo: representan la autodeterminación fiscal de la empresa en materia de seguridad social. Al descargar una planilla con errores, omisiones o inconsistencias, el impacto fiscal no solo recae en una posible multa, sino en una cadena de consecuencias financieras, contables y legales que pueden afectar la salud financiera de una empresa, especialmente si no se detecta a tiempo.

En esta sección abordamos en detalle cómo una planilla SUA mal gestionada puede desencadenar afectaciones fiscales importantes, qué instituciones están involucradas, cómo se manifiestan estos impactos y qué puede hacer la alta dirección para prevenirlos.

8.1 Subdeclaración de cuotas IMSS e INFONAVIT

El primer y más directo impacto fiscal de una planilla SUA mal descargada es la subdeclaración de cuotas. Esto ocurre cuando:

Se omiten trabajadores en el reporte

Se declara un SBC (salario base de cotización) inferior al real

Se excluyen días laborados

No se registran movimientos relevantes

Estas omisiones significan un pago menor del que realmente corresponde, lo que se traduce automáticamente en evasión de impuestos y obligaciones patronales. En caso de auditoría, el IMSS e INFONAVIT pueden exigir:

Pago retroactivo de cuotas omitidas

Multas actualizadas

Recargos acumulados por mora

Esto puede representar diferencias de hasta millones de pesos en empresas medianas y grandes.

8.2 Discrepancias ante el SAT por información cruzada

Actualmente, el SAT, el IMSS y el INFONAVIT están completamente interconectados. Una planilla mal descargada del SUA puede generar discrepancias automáticas cuando la autoridad compara:

CFDI de nómina vs SUA

SUA vs declaraciones fiscales

SUA vs registros contables

Estas discrepancias pueden activar:

Auditorías electrónicas sin necesidad de notificación previa

Suspensión de sellos digitales

Cancelación de facturación temporal

A nivel fiscal, esto paraliza operaciones, congela ingresos y representa un riesgo sistémico para la continuidad del negocio.

8.3 Pérdida de deducibilidad de la nómina

Uno de los mayores riesgos fiscales es que los errores en el SUA afecten la deducibilidad de la nómina como gasto. Si el salario declarado en CFDI no coincide con el del SUA, el SAT puede:

Considerar parcial o totalmente no deducible la nómina del periodo

Exigir pagos adicionales de ISR

Realizar recálculos que impacten utilidades y declaraciones anuales

Esto tiene implicaciones directas en el estado financiero de la empresa, afectando indicadores clave como EBITDA, flujo de efectivo y razón fiscal efectiva.

8.4 Contingencias fiscales acumuladas

Una sola planilla mal descargada puede parecer un error aislado, pero cuando se repite a lo largo de varios periodos, el impacto fiscal se acumula exponencialmente. Una auditoría puede extenderse a los últimos 5 años fiscales, generando:

Ajustes históricos

Revisión de intereses y recargos por cada mes omitido

Repercusiones legales si se presume dolo o evasión

El impacto fiscal puede superar por mucho lo inicialmente detectado, especialmente en sectores con alta rotación de personal o grandes volúmenes de contratación.

8.5 Afectación en créditos fiscales y subsidios

Empresas que gozan de estímulos fiscales, como devoluciones de IVA o subsidios por contratación, pueden ver restringido o anulado su acceso a estos beneficios si se demuestra que las planillas del SUA no coinciden con los registros oficiales.

Esto no solo implica pérdida de beneficios, sino también:

Intereses moratorios

Cancelación de programas gubernamentales

Clausura de convenios de colaboración

La pérdida de estos créditos puede golpear la estructura financiera de empresas en crecimiento o con flujo limitado.

8.6 Sanciones por parte del IMSS y del INFONAVIT

Las sanciones por presentar información incompleta, inexacta o con errores en las planillas SUA están reguladas por:

Ley del Seguro Social (artículos 304-A y 304-B)

Ley del INFONAVIT

Las multas pueden ir desde $1,000 hasta más de $400,000 por cada omisión detectada, dependiendo de la gravedad, reincidencia y tamaño de la empresa. Además, estas instituciones pueden:

Retener devoluciones fiscales

Suspender servicios o trámites

Denunciar penalmente en caso de fraude fiscal

8.7 Impacto en auditorías internas y estados financieros

Una planilla SUA errónea puede afectar la correcta representación de los estados financieros, lo que tiene implicaciones fiscales indirectas pero igual de graves:

Registro erróneo de pasivos laborales

Provisión inadecuada de cuotas por pagar

Declaración falsa en informes ante inversionistas o accionistas

Esto puede desencadenar problemas con:

Auditorías externas (Big Four)

Cumplimiento SOX (para empresas listadas)

Transparencia financiera ante órganos regulatorios

8.8 Riesgo reputacional ante autoridades fiscales

Finalmente, una empresa que constantemente presenta errores o inconsistencias en el SUA puede quedar marcada en el sistema del SAT o del IMSS como de “riesgo alto”, lo que deriva en:

Mayor frecuencia de revisiones

Trato más estricto ante solicitudes o aclaraciones

Dificultades para establecer convenios fiscales

Esto puede obstaculizar fusiones, adquisiciones, rondas de inversión o nuevas licitaciones públicas.

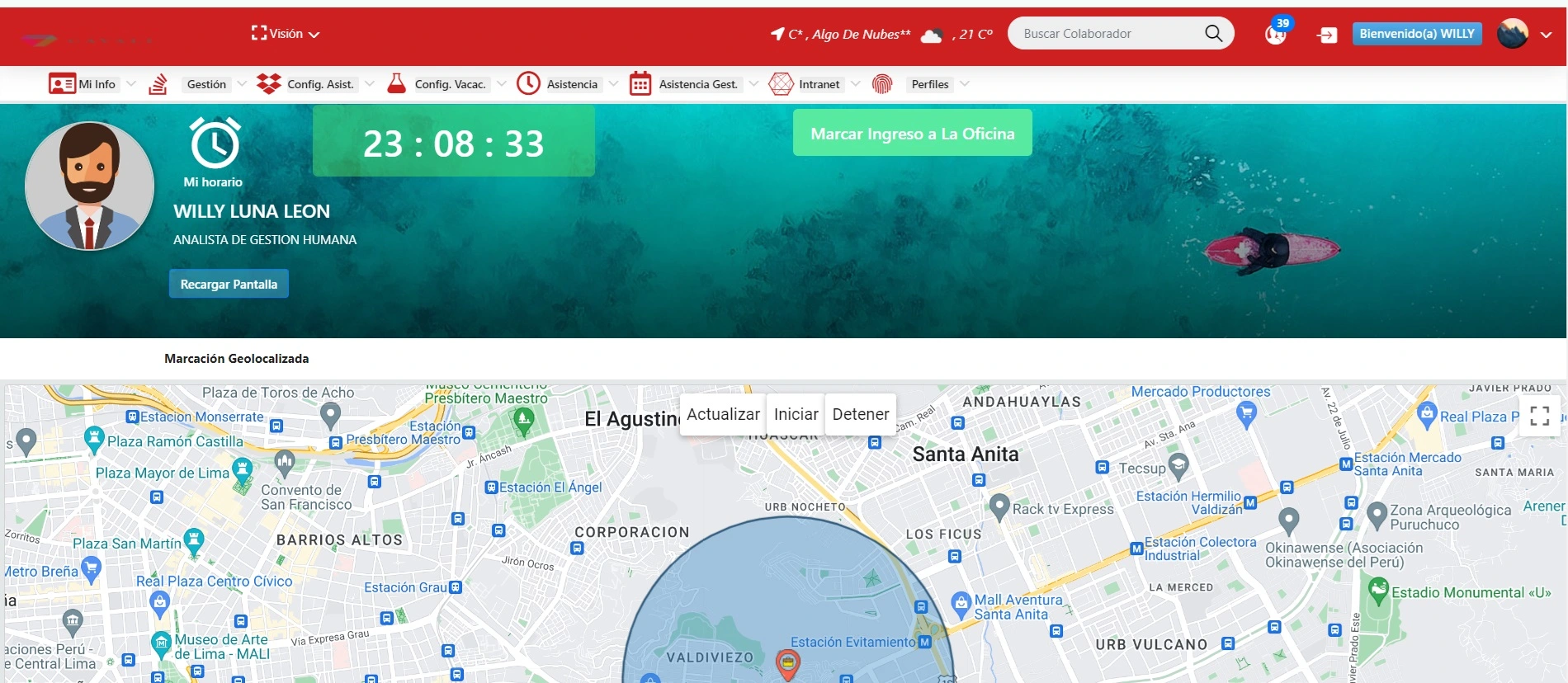

¿Qué herramientas digitales permiten visualizar mejor los datos descargados del SUA?

La visualización de datos es uno de los elementos más poderosos para la toma de decisiones estratégicas en cualquier nivel organizacional. En el caso de las planillas descargadas desde el SUA (Sistema Único de Autodeterminación), los datos en bruto —aunque esenciales para el cumplimiento normativo— suelen estar presentados en formatos planos, poco amigables y no interactivos. Esto limita su potencial como fuente de inteligencia empresarial.

Transformar los datos del SUA en visualizaciones claras, interactivas y con capacidad analítica permite a las áreas de Recursos Humanos, Finanzas y Dirección General tomar decisiones más informadas, identificar anomalías y anticipar tendencias. A continuación, exploraremos las mejores herramientas digitales disponibles para llevar los datos del SUA a un nuevo nivel de usabilidad y poder gerencial.

9.1 Microsoft Power BI: el estándar ejecutivo

Power BI es sin duda una de las herramientas más potentes para visualizar datos del SUA. Gracias a su capacidad de conexión con Excel, bases SQL y archivos planos, permite transformar los datos de las planillas en:

Dashboards dinámicos

Gráficas comparativas por periodo

Mapas de calor para zonas geográficas

Alertas automáticas por variaciones atípicas

Por ejemplo, se puede crear un panel que muestre la evolución mensual de cuotas IMSS por centro de trabajo, con filtros por departamento, tipo de contrato y ubicación. Además, Power BI puede integrarse con Microsoft Teams y SharePoint para generar reportes compartidos automáticamente a la alta dirección.

9.2 Tableau: visualización avanzada para análisis profundo

Tableau ofrece funcionalidades avanzadas de visualización, con una estética muy refinada y mayor libertad creativa. Es ideal para empresas que buscan:

Presentaciones de alto impacto

Análisis multidimensionales

Representaciones geográficas de datos

Con Tableau, los datos descargados del SUA pueden transformarse en narrativas visuales que expliquen fenómenos como:

El crecimiento de la carga social respecto al número de empleados

Comparación entre SBCs declarados y remuneraciones reales

Detección visual de anomalías por sucursal o puesto

9.3 Excel con Power Query y Power Pivot

Para empresas que prefieren una solución menos compleja o que ya operan dentro del ecosistema Microsoft Office, Excel con Power Query y Power Pivot es una opción sumamente eficaz. A través de estas funcionalidades es posible:

Importar automáticamente las planillas SUA cada mes

Normalizar datos para análisis más rápido

Crear tablas dinámicas automáticas

Integrar gráficos que se actualicen con un solo clic

Esto permite generar dashboards internos de bajo costo y fácil mantenimiento, especialmente útiles para el área de Recursos Humanos o Contabilidad.

9.4 Google Data Studio (Looker Studio)

Google Looker Studio, antes conocido como Data Studio, es una herramienta gratuita y 100% en la nube que permite crear reportes interactivos con datos cargados desde hojas de cálculo de Google, bases de datos o conectores personalizados.

Una vez que los datos del SUA se cargan en Google Sheets, pueden visualizarse en:

Tableros compartibles vía URL

Paneles personalizados por área o usuario

KPIs semáforo para evaluar cumplimiento en tiempo real

Es ideal para empresas con una cultura colaborativa o que utilizan el ecosistema Google en sus procesos diarios.

9.5 Plataformas ERP con módulos de visualización

Sistemas como SAP, Oracle, Odoo o CONTPAQi Nómina ofrecen módulos de visualización integrados, que permiten importar directamente datos del SUA (ya sea en XML, TXT o Excel) y convertirlos en:

Informes comparativos entre periodos

Gráficos de dispersión por sueldo y puesto

Alertas por diferencias entre declaraciones y registros reales

Estas soluciones son especialmente útiles cuando se busca centralizar la información en un solo sistema, eliminando la necesidad de herramientas externas.

9.6 Herramientas de auditoría digital: KPMG Clara, CaseWare, ACL

En contextos de auditoría interna o revisión de cumplimiento fiscal, herramientas como ACL Robotics, CaseWare o KPMG Clara permiten cargar las planillas del SUA para:

Ejecutar reglas automáticas de validación

Detectar fraudes o inconsistencias

Auditar el cumplimiento en tiempo real

Aunque están más enfocadas a áreas de cumplimiento o firmas de auditoría, también pueden ser integradas como parte de una política de compliance corporativo.

9.7 Herramientas de automatización visual: Power Automate + Power BI

Una integración muy poderosa ocurre al combinar Power Automate (Microsoft) con Power BI. Por ejemplo:

Power Automate descarga automáticamente las planillas SUA desde una ubicación específica.

Envía esa información a una hoja de cálculo estructurada.

Power BI actualiza el dashboard con los nuevos datos sin intervención humana.

Este flujo permite tener visualizaciones siempre actualizadas, reduciendo carga operativa y garantizando que la alta dirección siempre trabaje con información de última hora.

9.8 Plataformas personalizadas en la nube (Dashboards internos)

Las grandes organizaciones pueden desarrollar sus propios dashboards internos utilizando frameworks como:

Django + Plotly

Node.js + Chart.js

Laravel + Vue.js

Estas soluciones permiten conectar la descarga del SUA con APIs que cargan automáticamente los datos a plataformas web internas. Así, cualquier gerente puede consultar en tiempo real:

Indicadores de cumplimiento

Carga social acumulada por centro de trabajo

Historial de SBCs y movimientos por empleado

9.9 Visualización predictiva e inteligencia artificial

Para empresas más avanzadas, los datos del SUA pueden alimentar modelos predictivos de comportamiento laboral y fiscal. Por ejemplo:

Anticipar aumentos en la carga patronal

Predecir rotación por áreas según cambios en el SBC

Identificar patrones atípicos que puedan indicar fraudes o errores

Estos modelos pueden representarse visualmente con herramientas como Power BI + Azure ML, Python + Dash, o Google Cloud Vertex AI.

¿Cómo puede un gerente de TI facilitar la descarga masiva de planillas en el SUA?

En entornos corporativos donde se gestionan múltiples centros de trabajo, contratos o plantillas superiores a los 500 empleados, la gestión del SUA (Sistema Único de Autodeterminación) deja de ser una tarea operativa y se convierte en un proceso estratégico de tecnología y eficiencia empresarial. El gerente de TI tiene un rol fundamental para transformar lo que históricamente ha sido un proceso manual y propenso a errores, en un flujo automatizado, confiable y escalable de descarga y procesamiento de planillas.

Aquí analizamos cómo un gerente de Tecnología puede aportar valor directo al negocio, mediante la automatización, integración y estandarización de la descarga masiva de planillas del SUA, elevando su impacto desde la operación hasta la alta dirección.

10.1 Comprensión profunda del flujo del SUA

El primer paso para facilitar la descarga masiva de planillas desde el SUA es entender en profundidad el flujo lógico de su funcionamiento. El SUA, desarrollado en arquitectura de escritorio y con interfaz tradicional, presenta ciertas limitaciones técnicas:

No tiene conectividad directa a APIs

Funciona localmente (offline)

Utiliza archivos planos .TXT y .DBF

Por ello, el gerente de TI debe mapear el flujo completo:

Ingreso de movimientos al SUA

Generación de cálculos

Exportación de planillas

Almacenamiento en carpetas locales

Con este conocimiento, es posible identificar los puntos donde la automatización puede intervenir sin alterar la integridad del proceso.

10.2 Implementación de scripts automatizados

Una de las estrategias más eficientes es el uso de scripts de automatización que simulen la interacción humana con el SUA. Estos scripts pueden crearse con herramientas como:

AutoHotKey

Power Automate Desktop

Python (con PyAutoGUI o Selenium para entornos gráficos)

UiPath (RPA)

Un script bien programado puede:

Abrir el SUA en horarios específicos

Seleccionar múltiples centros de trabajo

Descargar las planillas correspondientes

Guardarlas en rutas compartidas predefinidas

Enviar un correo de confirmación al área de RH o Nómina

Este flujo puede ejecutarse sin intervención humana, garantizando consistencia y reducción de errores operativos.

10.3 Integración con sistemas ERP y nómina

El gerente de TI también puede facilitar la descarga masiva integrando el SUA con los sistemas ERP y de nómina. Si bien el SUA no posee APIs oficiales, existen estrategias viables:

Lectura de archivos .DBF o .TXT generados por SUA y su transformación a formatos compatibles (Excel, XML, JSON)

Automatización de la comparación de datos entre SUA y ERP (por ejemplo, SAP, Oracle, CONTPAQi)

Exportación directa hacia módulos contables o de recursos humanos para conciliación automática

Esto permite que los datos descargados del SUA fluyan sin fricciones al resto de la arquitectura tecnológica de la empresa.

10.4 Centralización y almacenamiento seguro

Uno de los desafíos más comunes en la descarga masiva es el almacenamiento desordenado de las planillas, lo que dificulta auditorías o análisis históricos. El gerente de TI puede implementar:

Rutas de almacenamiento automatizadas por fecha, centro de trabajo y tipo de planilla

Versionado de archivos con respaldo incremental

Políticas de retención y eliminación según normativas fiscales

Integración con servicios en la nube como OneDrive, SharePoint, Google Drive o S3 (AWS)

Con esto, cualquier usuario autorizado puede acceder a los archivos históricos en segundos y con trazabilidad completa.

10.5 Paneles de control para monitoreo en tiempo real

El área de TI también puede generar paneles de control para monitorear el estado de las descargas, usando herramientas como:

Power BI conectado a carpetas o bases de datos

Tableros internos con Flask/Django + JavaScript

Alertas vía correo o Microsoft Teams

Esto permite visualizar, en tiempo real:

Cuántas planillas han sido descargadas

De qué centros de trabajo

Qué periodos están pendientes

Si hubo errores durante la ejecución

El monitoreo da a la alta dirección visibilidad y permite actuar ante anomalías.

10.6 Validación automática y detección de errores

Un paso clave que el gerente de TI puede automatizar es la validación de las planillas descargadas, generando procesos que:

Comparen los datos del SUA con nómina real y CFDI

Detecten duplicados, ausencias o inconsistencias

Validen la integridad de los archivos descargados

Generen reportes con errores detectados para revisión manual

Esto reduce el riesgo de sanciones por errores en las declaraciones y fortalece el cumplimiento normativo.

10.7 Capacitación técnica y documentación del proceso

Toda solución tecnológica debe ser sostenible y replicable, por eso, el gerente de TI debe:

Documentar cada flujo automatizado

Establecer procedimientos de contingencia

Capacitar al equipo operativo en el uso y monitoreo de los procesos

Designar responsables de mantenimiento de scripts o plataformas

Esto garantiza continuidad del proceso ante ausencias, cambios de personal o actualizaciones del sistema SUA.

10.8 Alineación con políticas de ciberseguridad

Dado que las planillas contienen información sensible de empleados, el gerente de TI debe garantizar que el proceso automatizado cumpla con:

Encriptación de archivos en tránsito y reposo

Acceso restringido por perfiles

Bitácoras de descarga con usuario, fecha y hora

Políticas de respaldo y recuperación

Esto asegura no solo el cumplimiento con normativas como la LFPDPPP (Ley de Protección de Datos Personales), sino también con auditorías ISO o de clientes corporativos.

🧾 Resumen Ejecutivo

El análisis profundo de las 10 preguntas seleccionadas en este artículo revela una verdad contundente: el manejo del SUA (Sistema Único de Autodeterminación) no debe ser visto como una simple tarea administrativa, sino como un proceso crítico que impacta directamente la operación, las finanzas, el cumplimiento legal y la reputación organizacional.

Para empresas que gestionan una plantilla considerable, el SUA es una mina de datos estratégicos que, cuando son correctamente extraídos, validados, visualizados y automatizados, se convierten en una ventaja competitiva.

Principales Conclusiones Estratégicas:

✅ Los indicadores clave (KPIs) que emergen del SUA permiten medir desde el cumplimiento normativo hasta la eficiencia operativa del capital humano. Estos KPIs, visualizados con herramientas modernas, elevan el valor del área de Recursos Humanos ante la dirección general.

✅ La automatización de la descarga de planillas es hoy una necesidad ineludible para empresas medianas y grandes. El uso de RPA, scripting y conectores con ERPs no solo libera carga operativa, sino que minimiza errores humanos y fortalece el cumplimiento fiscal.

✅ La contabilidad electrónica, cuando se integra con el SUA, amplifica la capacidad de auditoría interna y mejora la trazabilidad entre el gasto laboral y las obligaciones patronales. Esta integración es esencial para evitar multas, mejorar procesos y justificar deducciones ante el SAT.

✅ Detectar inconsistencias y fraudes a partir del SUA es una capacidad estratégica que toda organización moderna debe tener. La detección temprana de subdeclaraciones, duplicidades o empleados fantasmas evita sanciones, pérdidas financieras y escándalos reputacionales.

✅ El impacto fiscal de una mala gestión del SUA es profundo y sistémico. Puede afectar desde deducciones hasta generar auditorías electrónicas, cancelación de sellos digitales o pérdida de derechos laborales para los empleados.

✅ Visualizar los datos del SUA con herramientas como Power BI, Tableau o Google Looker Studio permite transformar datos operativos en información estratégica. Las decisiones ya no deben basarse en suposiciones, sino en dashboards que muestren tendencias, anomalías y alertas en tiempo real.

✅ El gerente de TI tiene un papel protagónico en la transformación digital del proceso SUA. Su capacidad para automatizar, centralizar y proteger la información convierte a esta función en un habilitador de eficiencia y cumplimiento corporativo.

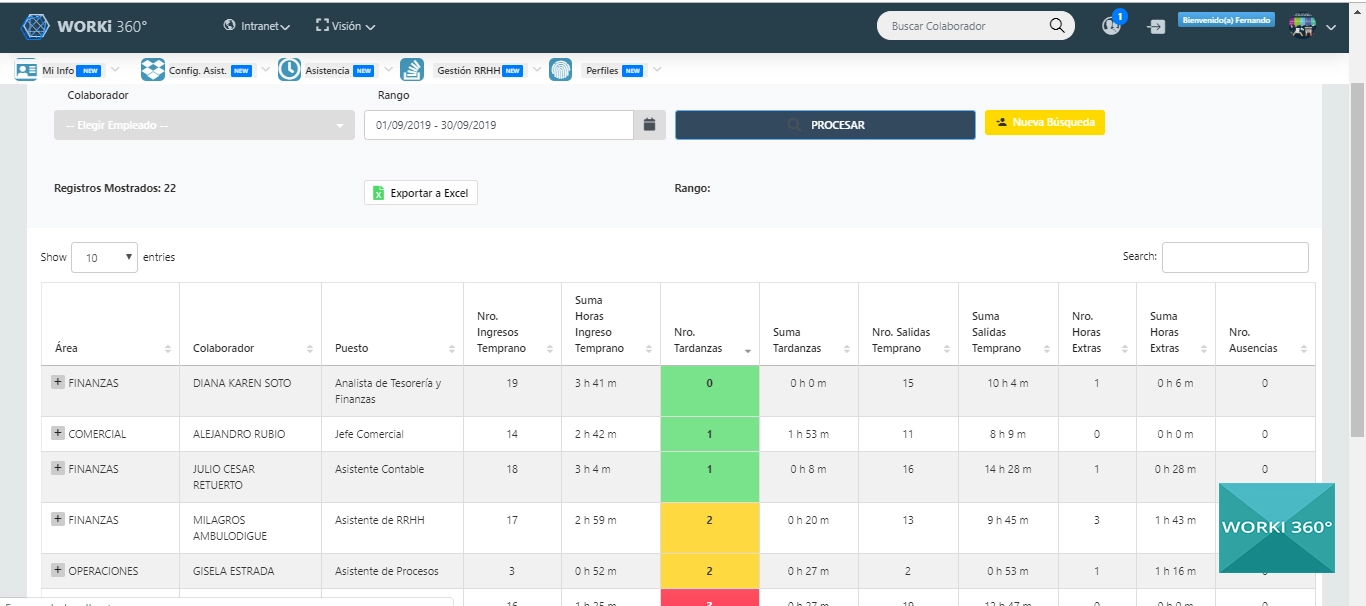

¿Qué aporta WORKI 360 ante este escenario?

WORKI 360 puede posicionarse como la plataforma integral que resuelve todos los desafíos detectados en el manejo y optimización de las planillas SUA, gracias a las siguientes capacidades:

🔹 Automatización inteligente de descargas, validaciones y flujos de trabajo entre departamentos.

🔹 Integración directa con sistemas de nómina y contabilidad, eliminando silos de datos y errores por captura manual.

🔹 Generación de dashboards visuales en tiempo real, adaptados a distintos perfiles gerenciales (RH, TI, Dirección General).

🔹 Detección automática de inconsistencias y alertas tempranas, con trazabilidad completa.

🔹 Cumplimiento normativo garantizado, incluyendo gestión documental, respaldos, control de versiones y auditoría digital.

🔹 Capacitación continua y soporte especializado, asegurando adopción efectiva del sistema en toda la organización.